宜信宜人贷总经理方以涵,加入宜信之前,方以涵拥有十几年在美国互联网行业专业经验,曾在美国上市公司IAC/Ask.com任副总裁,及CUnet任市场产品总监。方以涵于2011年进入宜信,并于2012年牵头创办宜信互联网部,主要负责管理宜信旗下个人对个人信用借款与理财咨询服务平台宜人贷。本文头图经视觉中国授权,未经允许,不得转载。

一直以来,P2P行业可谓不透明的典范。客户数量、利润率,坏账率等等,很少能有权威的公开数据。例如坏账率,除了陆金所的计葵生在公开演讲时提到坏账率在5%-6%之间,其他平台都是讳莫如深,有的干脆说自己坏账为零,其中的道道大家自然也明白。北京时间11月17日凌晨,宜信旗下的宜人贷向纳斯达克递交了招股说明书,这下好了,招股说明书里的数字比公关宣传靠谱多了,让我们仔细研读一下,用这个样本来了解一下P2P行业的现状吧。

基本数据

X教授懒得罗列了,就直接引用零壹财经(www.01caijing.com)的制图:

几个X教授关心的看点:

1、增长惊人,但增速已有所减缓

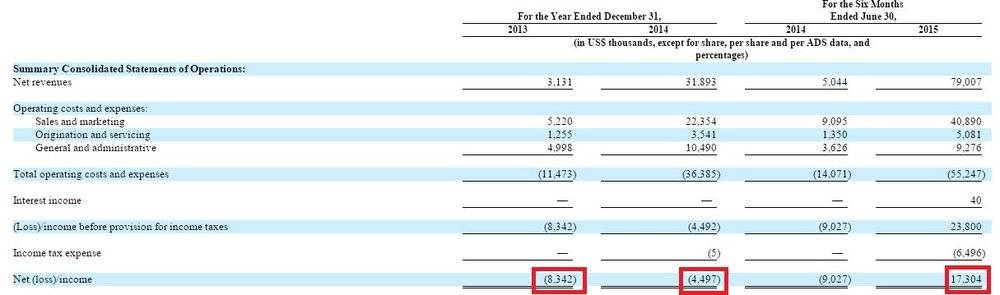

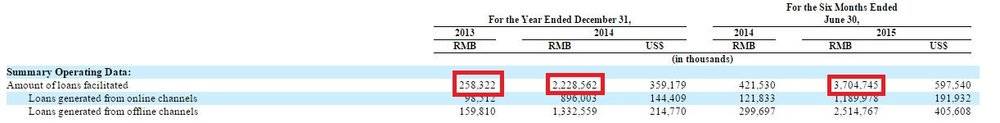

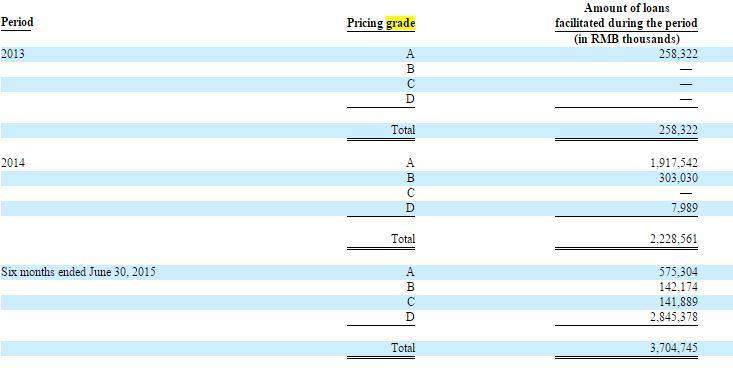

2013年亏损834万,2014年亏损450万,2015年上半年竟然是盈利1700万美元,这还是互联网公司吗?仔细一看,确实增长率惊人,平台上安排的贷款金额以十倍数量级的往上涨,2013年才2.58亿人民币,2014年22亿,2015年上半年就37亿了。

当然严格来说,网上借款人的借款增长率才是原汁原味的,网下借款人的借款增长率受宜信关联交易(宜信线下推广团队找到客源,介绍他们上网申请贷款)的规模影响较大。那么网上借款人的增长率如何?2014年相对2013年的增长率接近十倍(896,003/98,512),2015年上半年同比增长也是近十倍(1,189,978/121,833),但是如果算环比的话,2015年上半年相比2014年下半年的增长率就“只有”53.7%(1,189,978/(896,003-121,833))了。

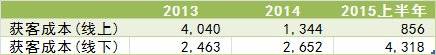

2、获客成本

综合考虑借款人和投资人,宜人贷的获客成本(人民币)如下:

如何解读这个数字,应该不是太困难吧。

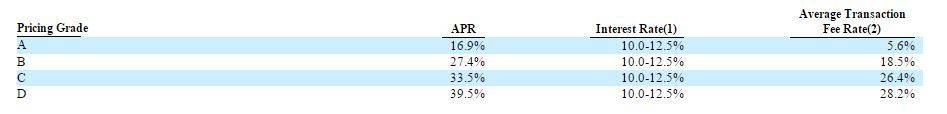

3、超高的利率

宜人贷把借款客户分成ABCD四类,A类信用度最高,D类信用度最低。以下是借款人付出的平均利率(第一列), 投资人收到的平均利率(第二列),以及宜人贷收的手续费(第三列)。手续费不是年化计算的,所以第一列不能直接等于第二列加第三列。

但是即使这样,X教授也表示眼睛已瞎:以D类为例,这简直就是高利贷中的战斗机嘛。据说高院司法解释说民间借贷超过36%以上的利息是不被支持的,宜人贷这种利率+借款手续费的收法竟然可以高过36%,也真是服了。

4、坏账保证金

宜人贷对客户承诺保本保息,用了几种不同的方法。2013年8月前,用的是风险准备金制度,2013年9月到2014年底,用的是集团内的担保公司担保,2015年开始恢复风险准备金池来防范坏账。截止2015年上半年,风险准备金3966万美金,风险资产人民币37亿 (5.975亿美元),资本金5338万。

这几个数字怎么理解呢? 用银行的角度来看,资本金/风险资产类似资本充足率,那么宜人贷的资本充足率大约是8.9%(IPO前),刚刚超过8%的银监会最低标准。贷款拨备率是风险准备金/风险资产,大约是6.6%,比一般商业银行高得多。考虑到目前的资产大部分是D类借款人,如此高的拨备率也不能算高。

看到这里,明眼人就会问,宜人贷是撮合平台,收的是交易手续费,怎么能用银监会的监管标准来套呢?这个问题的答案其实也很简单,明眼人也都能看的出来,要是只是撮合平台,要这么大金额的风险准备金干什么?而且上面显示的给客户的利率,从A类借款人到D类借款人都是一样的,宜人贷收了这么高的手续费,不就是用来承担贷款风险的吗?

这个问题不能太过深究,明眼人都知道的。

5、坏账率

最后,是所有关心P2P行业的人最关心的数字: 坏账率。

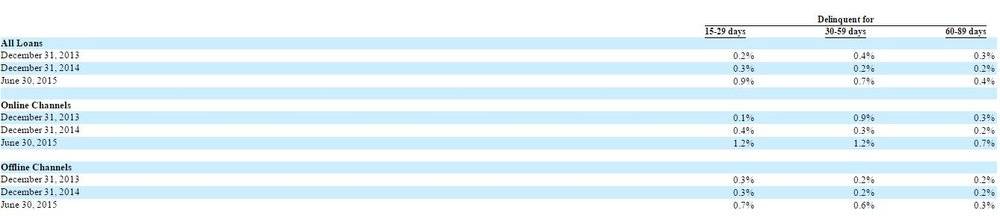

首先看一下三个月以内的逾期率。目前三个月内逾期率大约1.6%,比之前年度有了比较大的上升,原因在上一张图中已经看到了,目前宜人贷的贷款组合里大量加入了D类借款人,自然信贷质量就下降了,当然3个月内逾期率1.6%还是可以接受的。

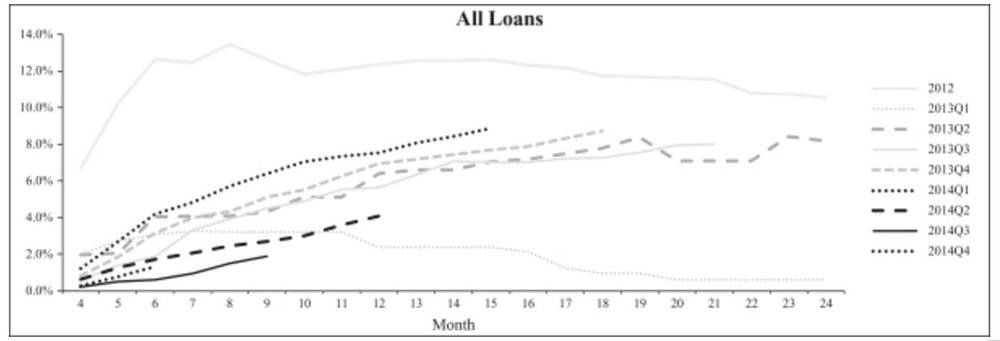

关键的坏账率数字来了。由于宜人贷历史有限,招股说明书里面展示的是母公司宜信的坏账历史。文件专门提示这些数据有可能和宜人贷将来产生坏账的数据不同,但这也是目前能得到的最好的数据了。废话不说,上图。

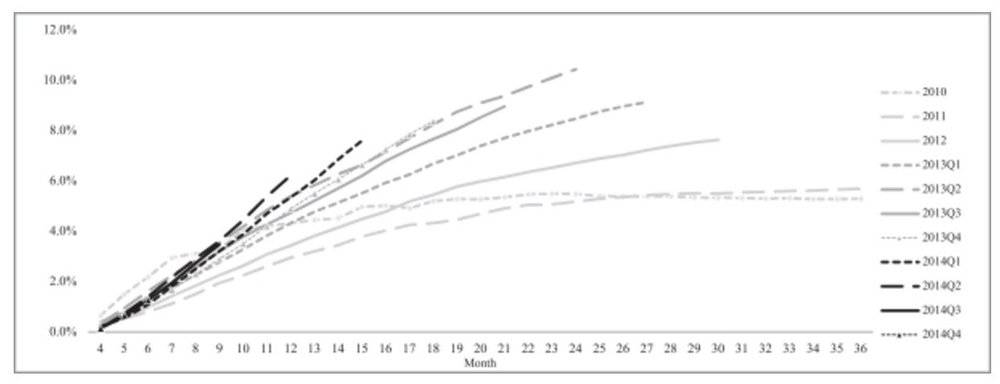

所有贷款自从放款后第4个月起计的逾期3个月以上的贷款比例(扣除清收回来的款项):

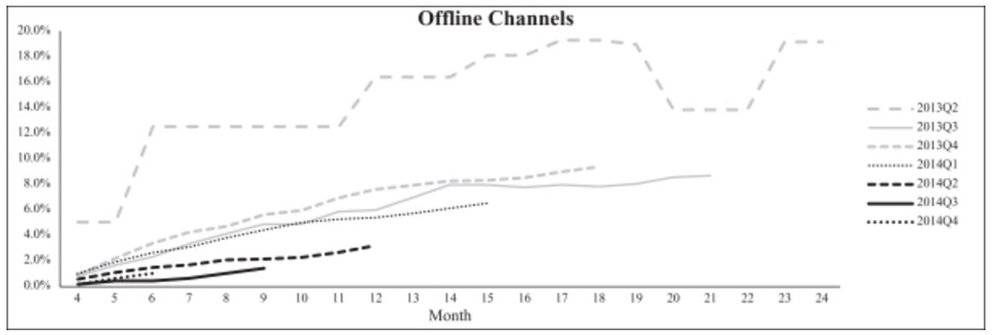

线上借款人自从放款后第4个月起计的逾期3个月以上的贷款比例(扣除清收回来的款项):

这几幅图的信息量有点大,以下是X教授的简单解读:

1、综合过去几年的数据,似乎6%-8%是一个比较合理的坏帐率,近年的数据有不断向好的趋势,说明风控团队的政策很有效,当然目前还没有经验数据告诉我们最终坏账率会到多少。

2、线上借款人的违约率高于网下借款人,可能与线下可以核实更多资料有关,也有可能与母公司宜信挑出较好的借款人介绍给了宜人贷,为了让数据更好看。

3、线下借款人在过去年份的违约率较高,中间还有收回来部分坏账,这让我想起了两年前宜信在东北坏账的传闻……

由于目前大部分借款人都是D类借款人,招股说明书还单独提供了D类借款人的数据:

说实话,还是有点吓人的,特别是近几年的数据。但是想到宜人贷收的那逆天的28.2%手续费(参见前述),我们表示毫无压力。

小结

宜人贷的数据颇为亮眼,如果目前的收费标准和坏账率可以保持的话,将会是一个很好的生意。但是,P2P行业的激烈竞争,可能会压缩宜人贷的盈利空间,而且如此类似银行的业务模式,很容易引来银监会的监管,特别是当宜人贷IPO成功后,更多的数据被透露出来的时候。至于IPO怎么定价,那就要看美国市场对中国式的P2P接受程度如何了。