宝能打响了股权争夺战,长期低迷的万科A从14.29元涨到24.43元,十几个交易日的涨幅接近71%。前天(12月17日),王石的“内部讲话”传遍互联网。王石明确表示不欢迎宝能,因为“信用不够,能力不够,运作太激进,不守规则。”

宝能系能否顺利拿下万科、王石还有什么招数、华润下一步的打算,都成为坊间热议的话题。其实,宝能系的失败没有多大悬念,但经此一役万科将成为下一个中信泰富,极有可能彻底被华润收服。

“野蛮人”看上万科什么?

第一,万科是中国最大的房地产开发商。

2014年,万科实现销售面积1806.4万平米,均价1.19万元。所销住宅中,90%以上为144平米以下的户型。该财年,万科销售金额达 2151亿元,同比增长25.9%。按销售金额计算,万科在全国的市场占有率为 2.82%。

2014年,以销售金额而论,万科远远高于万达、恒大。万达将1601亿销售金额中的917.5亿结算为营收,结算率为57.3%(万达主营还包括物业租赁、酒店管理);万科将销售金额中的1435亿结算为房地产业务营收,结算率为66.7%。恒大却将1315亿销售金额中的1114亿确认为营收,结算率为84.7%。

在众多房地产开发商中,规模最大的是万科,最淡定的是万达。

第二,万科的经营比较稳健。

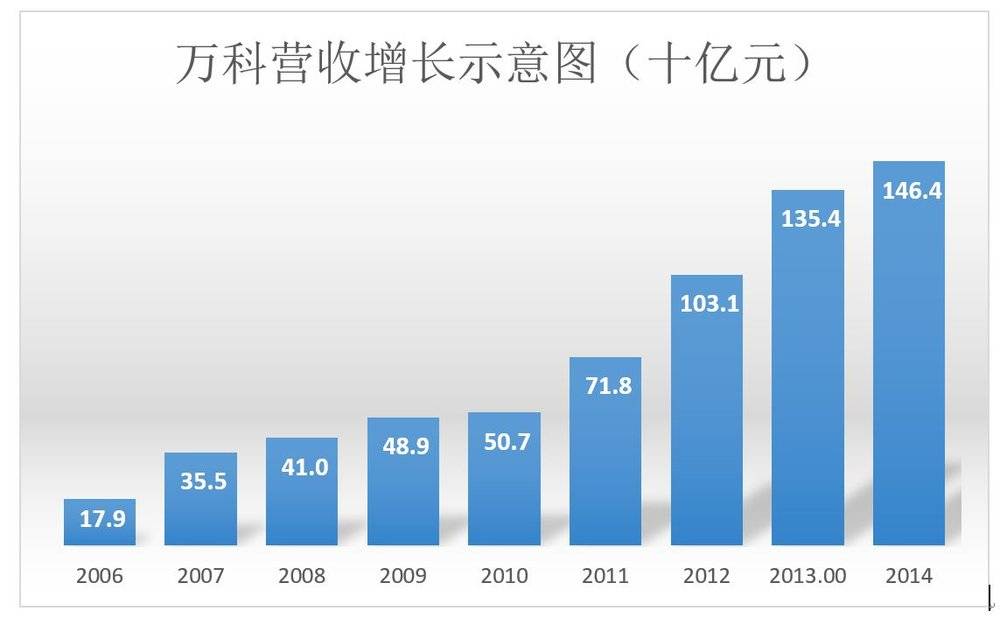

近十年来,中国经济几起几落,特别是房地产调控又调控,但万科保持了营收的持续增长。

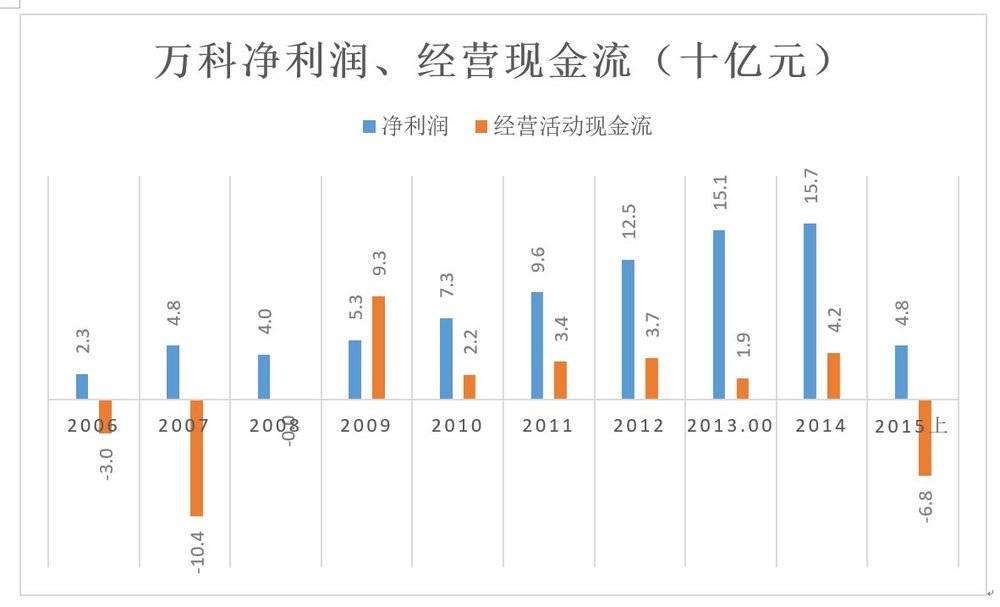

房地产业的波动几乎没有影响万科营收增长的步伐,但却造成净利润和经营活动净现金流的波动。从下图可以明显看到,2007年、2008年和2009年万科过得比较艰难,净利润徘徊不前,经营活动流入现金连续为负值。值得注意的是,2015年经营活动流入现金再次由正转负。

另外,万科的资产负债率控制的较好,2009年为67%。2010年跳升到74.7%,2012年~2014年及2015年上半年,基本在78%一线。

第三,土地储备。

2014 年末,万科拥有417 个开发项目,在建和规划中的权益建筑面积分别为2776 万平米和3801万平米,合计6577万平米。2015年上半年,万科又拿下26个新项目,新增规划建面507.5万平米。

万科土地储备的规模比较适中,恒大1.47亿平米的土地储备则过于激进了。

世界第一人口大国的顶级开发商,年销售额逾2100亿、净利润超过150亿,近7000万平米土地储备,由于股权分散几十亿美元就可以控盘……这就是万科吸引资本大鳄的根本原因。

宝能系走不通的路线图

参与万科股权争夺的是被视为一致行动人的钜盛华和前海人寿。

钜盛华成立于2002年1月,控股股东宝能集团持有67.4%,实际控制人是姚振华。

钜盛华股东里,持有1.92%的深圳市宝能创赢投资的股东是民生银行(600016.SH)、加拿大皇家银行和三峡财务。小股东的股东是民生银行,但持股不到2%能给钜盛华多大支持?至于持有民生银行几个百分点刘永好、卢志强、郭广昌则更加不足为论,自然人在民生银行也只是财务投资者,与宝能创赢、钜盛华、万科相隔层次太多了。

值得注意的是,安邦保险的动态。截至12月7日,安邦保险旗下产品合计持有万科普通股共计5.525亿股,占公司总股本的5%。同时,安邦保险还是民生银行的重要股东,持股比例高达15.54%。无怪媒体产生“安邦是骑士还是渔翁”这样的猜测。

钜盛华持有前海人寿51%股权,为实际控制人。

钜盛华的资金来源简单讲就是杠杆加杠杆,而且买到手的万科股票又马上被质押。截至11月20日,钜盛华质押了7.28亿股万科A,占万科总股本的6.59%。

成立于2012年的前海人寿,2014年保费收入348亿元,主要收入来自于偏理财型的分红万能险产品,年化资金成本约为8%。

到目前为止,宝能系进驻大致万科分为二个步骤:

第一步:由前海人寿从二级市场直接买入。从2015年6月到2015年8月,累计净买入7.36亿股,占比6.66%,买入价格区间为12.7元至15.47元。

第二步:由钜盛华运用融资融券,收益互换,大宗交易,分级资管等方式取得14.75亿股万科,占比13.35%。

前海人寿和钜盛华作为一致行动人,持有万科的股比于7月11日、7月25日、8月4日、11月20日先后突破5%、10%、15%和20%。

其间,万科原大股东华润两次增持。但根据12月7日公布的《第一大股东变更的提示性公告》,钜盛华及其一致行动人前海人寿合计持有22.11亿万科A股,占总股本的20.008%,为第一大股东。此外,宝能系还从香港购买了2%的H股,累计持有万科的22.5%。

从资金角度,宝能系已经把能用的招数都用上了,再没有实力大幅提高在万科的股权。

22.5%股权看似“能做些事情”,实际上什么都做不成!

根据《上市公司股东大会规则》(2014年修订),“单独或者合计持有公司10%以上股份有权向董事会请求召开临时股东大会。”

但是,万科董事会可以不批准召开临时股东会。

即便召开也不可能通过改组董事会、把王石团队扫地出门的决议。作为万科的股东,只要具备起码的理性,不大可能抛弃王石、郁亮,把万科交给“卖菜出身”的姚氏兄弟掌控。

即便股东会通过,证监会也不见得通得过。

即便证监会通过,万科3.8万名员工能心服?如果出现大规模离职,400多在项目有烂尾之忧,万科6000多亿资产可能不良。政府会坐视这种风险?

此外,保监会对险资频频举牌上市公司的潜在风险已有警觉。就在12月15日出台了《保险资金运用内部控制指引》,对资产配置、内幕交易、利益输送等问题进行了规范。前海人寿集中押注一家上市公司,而且还是违背原第一大股东和管理层意愿恶意收购,风险不言而喻。

万科虽然诱人,但宝能系难以实现他们的目标。

王石为什么不值得同情

如果没听说过21年前的“君万之争”,请看王石本人的回顾。简单讲,就是当年万科股权分散,君安证券策动四家“大股东”发难,要求改组董事会。此处加引号是因为四家合计持有万科的10.73%。

就在去年3月万科春季例会上,总裁郁亮还回顾了当年惊心动魄的一幕,并说“如果当年不是君安出现了一个破绽,万科可能当时就被这些野蛮人拆分了。”所谓破绽,指的是君安方面的策划者之一宁志翔开了两个老鼠仓,共计买入2000万元万科股票。发现了这个秘密,王石在心里欢呼“宁先生,你是维吾尔姑娘——小辫子一大把呀。”

侥幸逃脱披发左衽的厄运,已经是21年前的事情了。全面抗战打了8年,两次世界大战合共打了10年。王石在过去的21年做了什么?从日常管理中淡出后,依然担任董事长的王石,却没有为万科及一起创业的小兄弟们的未来做好安排,以至于再次被“野蛮人”打上门来。#带头大哥,你怎么带的路?#

脱胎于国企的创业公司,在越做越大的同时理顺所有权,实现国家、创业者、企业三赢非常不容易。环顾企业界,只有李东生、柳传志两位比较完满地解决了这个问题。望洋兴叹者不计其数,比如张瑞敏、李经伟、倪润峰、郑俊怀……但王石毕竟有21年时间可以慢慢筹划!

1994年君万之争让王石意识到产权关系的重要性,假如经过分析认为无法破解,不如“拉走人马”重新创一个万科。许多房地产巨头都诞生在那个“火红的年代”,保利1992年、龙湖1993年、恒大1997年。孙宏斌2003年才开始做融创!

人无远虑必有近忧,21年来王石登山、游学、做红烧肉,以为华润保护伞可以永远打下去。不怪宝能系试图控制万科,“冶容诲淫,慢藏诲盗”,王石今天的窘境不值得同情。不甘心当职业经理人就应当通过制度安排解决问题,就象柳传志哪样。王石团队却寄希望于大股东永远是华润这样的“好伙伴”,华润的领导永远“好说话”,这太“人治”了。

中信泰富往事

1987年,荣毅仁之子荣智健进入中信香港。收购国泰航空、港龙航空股份,抄底香港电讯,荣智健落子如飞。1990年,荣智健率领中信香港向泰富发展发出收购要约,后将其打造为“中信泰富”,自任董事局主席。有了自己的资本运营平台,荣智健大展宏图,使中信泰富成为威震香港的“紫筹股”,并成为恒生指数33只成份股之一。

1996年,中信集团资金紧张,新任董事长王军将中信香港所持3.2亿股中信泰富股份(占15.47%),作价109亿港元出售给荣智健、范鸿龄等65位管理者。后来,荣智健又在股价波动之际购入部分中信泰富股票,个人持股总数超过4亿股。成为央企MBO之孤例。

1997年,香港成为亚洲金融危机重灾区,中信泰富一度摇摇欲坠,是北京方面动用资金救了荣智健一回。荣智健进一步增持、将泰富彻底改制为家族企业的设想,只好搁置。

对中信集团来讲,泰富是非常优质的资产。下围棋的人都深知“金角、银边、草肚皮”的道理,2006年接掌中信集团的常振明,曾获全国少年围棋赛季军(冠亚军是陈祖德、聂卫平)。常振明当然不会让中信泰富这个“金角”被挖掉。办法是亲自兼任中信泰富董事,因为这个位子对中信集团太重要,其他人去根本起不到作用。笔者2009年判断常振明将利用中信泰富实现中信在香港主板的整体上市。

要做活一块棋至少要有两个眼,抢先占据眼位令对手做不成两个眼的着数叫做“点杀”。常振明以中信集团副董事长身份亲自兼任泰富董事就是一着“点杀”。忙乱中,荣家人自填一眼,被整块提掉痛失金角: 荣智健女儿荣明芳负责的外汇业务浮亏147亿港元。中信以大笔增持的方式出手搭救,荣智健股权被摊薄。最终,荣智健、范鸿龄去职,常振明亲掌中信泰富董事长及总经理。

2014年5月26日,中信泰富以现金及配售新股(代价股份)形式向中信集团收购中信股份100%股权。收购完成后,中信集团旗下2250亿元人民币的中信股份被注入中信泰富,实现在港整体上市。

万科将成为下一个中信泰富

万科VS华润与泰富VS中信集团颇为相似。

万科管理团队想保持独立性,希望大股东放权。华润集团想实现对万科这块优势资产的控股、并表非止一年两年。华润集团前掌门宋林,就曾公开表示过这种意向。但由于王石“刚烈”,华润怕操之过急落得玉石俱焚,从2000年便开始做无控股权的第一大股东。这在华润系其他上市公司绝无仅有。

据悉华润在万科11人董事会中占据3个席位,从未在任何表决中投出反对票。王石、郁亮则多次表示:万科及管理层与华润的合作“令人愉快”。王石愉快是真,华润恐怕是郁闷的。

此次宝能系从外部发起攻击,措手不及的万科只有求助于华润。万科可以向华润定向增发,也可以接受华润注入的大笔资产,无论以哪种形式,宝能系股权将会被摊薄。

作为央企,华润等待的是国资委的一纸批复。一旦获准增持万科,钱不是问题(所有金融机构都乐于为央企提供资金)。说不定证监会、保监会还会从旁支持。宝能系想与央企争万科的控股权谈何容易,就凭东拼西凑、杠杆加杠杆的哪点儿钱?

还有,保监会念”紧箍咒“前海人寿敢不”撒手“?万科股票涨了不少,宝能系见好就收或许能赚点小彩头。

不过,万科管理层不拿华润当老板的日子一去不复返了!