原文来自 TechCrunch,由虎嗅编译:

许多创业者,当然还有在身后支持他们的风险投资人,都希望创办一家价值数十亿美元的公司。

为什么开发者对“数亿美元投资退出(billion dollar exits)”这么关心呢?从历史情况来看,顶级风投基金的收益主要来自它们持有的少数几家公司。除此之外,传统风投基金都已经发展得比较大了,需要有更大的“投资退出(exits)”获取可以接受的回报。比如,只是收回一家规模 4 亿美元风投基金的初始资本,可能意味着需要持有两家估值 10 亿美元的公司各 20% 的股份,或者是在一家估值 20 亿美元的公司被收购或上市的时候占有其 20% 的股份。

我们就要问了:一家创业公司的估值达到十亿的可能性有多大?有没有什么是我们可以从过去十年的成功案例中学到的,比如 Facebook、LinkedIn 和 Workday 这些公司?

为了回答这些问题,Cowboy Ventures 团队建立了一个数据库,搜集了美国市场的一些科技公司,这些公司都创办于 2003 年,并且最近都在私募和公开市场达到了 10 亿美元的估值。我们称之为“学习计划”,这个项目仍在进行中。

在阅读下面的内容之前,有两点需要注意:一、我们的数据基于公开信息源,比如 CrunchBase、LinkedIn 还有 Wikipedia;二、得出的结论来自一时的印象,绝对是有片面性的。

这里就是我们发现总结的几点

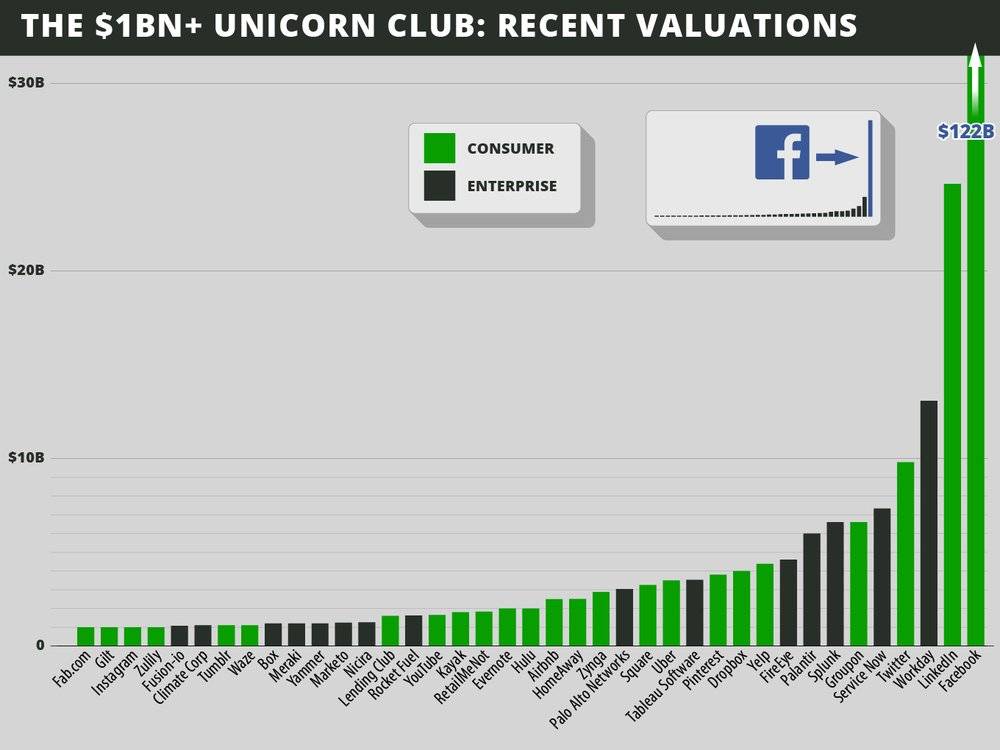

一、我们发现 39 家公司符合我们称之为“独角兽俱乐部(Unicorn Club)”的标准(即:美国软件公司,2003 年创办,在私募和公开市场的估值超过 10 亿美元)。这部分公司占风投融资的消费类和企业软件新创公司总数的 0.07%。

二、过去十年,平均每年出现四家“独角兽”公司,Facebook 则是一只“超级独角兽(super-unicorn)”(估值超过 1000 亿美元)。最近的几十年当中,每十年有一到三家超级独角兽公司出现。

三、消费者市场领域的“独角兽”公司发展得更丰富,总体来看创造了更多的价值,即便是不将 Facebook 计算在内也是如此。

四、但是企业市场的“独角兽”公司平均来看市值更高,募集的私人资本更少,在私募投资上带来的回报更高。

五、这些公司一般会均匀地分布在这四种主要的商业模式类别当中:消费类电子商务交易、消费者受众,软件服务(Saas,Software-as-a-service)和企业软件。

六、平均需要七年以上的时间才会有“套现机会(liquidity event)”,这不包括我们榜单上排名第三仍旧是私有状态的这家公司。在成功退出之前有很长的一段路要走。

七、经验欠缺,年龄二十多岁的创业者们是“独角兽俱乐部”的局外人。那些创始人受过良好教育,年龄三十多岁,并且创业伙伴互相之间有很长合作历史的公司,往往获得最大的成功。

八、曾发生“大的转型(big pivot)”,与最初产品模式截然不同的创业公司,加入“独角兽俱乐部”的机会很小。

九、旧金山(而不是硅谷)如今是“独角兽”们的家。

十、独角兽俱乐部的创业者们各自的背景差异很小。

这里是一些深层的解读

一、欢迎来到只有 39 名成员的独角兽俱乐部:金字塔顶端的 0.07%。

・难点就在于弄清楚这个俱乐部的候选者都有哪些。美国风投协会(NVCA)的数据显示,自 2003 年起美国有超过一万六千家与互联网相关的公司得到了融资;Mattermark 过去两年的数据是 12291 家;新罕布什维尔大学商学院风投研究中心的数据是每年有一万到一万五千家软件公司得到种子轮投资。我们假设过去十年有六万家软件和互联网公司募集到了风投资金,也就是说其中有 0.07% 的公司成为了“独角兽”,也就是每 1538 家公司中有一家。

・结论:想要创办或投资一家十亿美元的公司非常困难,而且机率很低。科技新闻可能给人的感觉是每分钟都有一个赢家诞生——但是现实情况是,发生这种情况的机率介于职棒大联盟(MLB)比赛里接杀一个出界球的概率与某人一生中被闪电击中的概率之间。或者说,比申请斯坦福大学的难度要高 100 倍之多。

・但这 39 家公司的确证明是可以做到的——它们也提供了一些可供参考的东西。

二、Facebook 是过去十年的超级独角兽(超过 1000 亿美元的估值)。每一次重大科技潮流都会伴随一个或多个超级独角兽的诞生。

・Facebook 占到了 39 家公司 2600 亿美元总市值的超过一半的比重。

・过去几十年也出现了其他超级独角兽公司。1990 年代是谷歌,目前该公司的市值是 Facebook 的三倍左右;亚马逊,市值在 1600 万美元左右。1980 年代是思科。1970 年代是苹果(目前是全球最有价值的公司)、甲骨文和微软;1960 年代则是英特尔。

・超级独角兽公司都有什么相似之处?1960 年代是半导体时代;1970 年代是个人电脑诞生的年代;1980 年代是一个新的网络世界诞生;1990 年代,现代互联网爆发的前夜;二十一世纪初,新的社交媒体成立。

・每一次科技创新潮流都伴随着一家或更多家超级独角兽公司的崛起——这些公司会改变你的生活、工作和投资情况——如果你不够幸运/聪明成为该公司的联合创始人之一的话。这也带来了更多的问题。下一个十年里最本质的科技革新是什么?是否会出现一至两家新的超级独角兽公司吗?

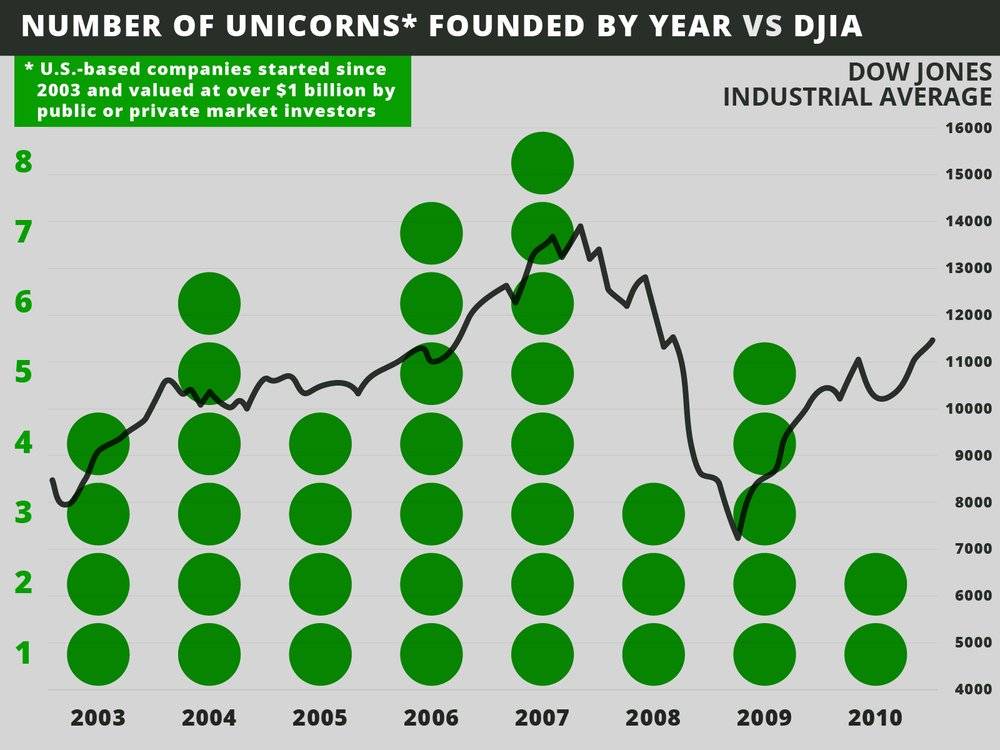

平均每年会出现四家独角兽公司。但不是每年都有这种情况发生。

・除了 Facebook 之外,剩下 38 家公司的估值平均在 36 亿美元左右。在上文写完有关超级独角兽公司之后,这个数据可能会令人感觉失望。但是不要忘了,创业公司一般都会以大多数人认为是疯狂、愚蠢或无关紧要的想法作为起点。只有经过许多年的努力外加非常好的运气,有一小部分公司才会成长为独角兽公司,这种情况极其少见,非常厉害。

・过去十年里,独角兽公司的数量并不是很多。情况最好的是 2007 年(36 家里有 8 家);数量最少的是 2003 年、2005 年和 2008 年(据目前所知的情况是如此。目前还没出现一家 2011 年创办的公司)。从这个情况来看,目前还不清楚每年独角兽公司的数量会随着时间发生变化。

・按时间顺序将这一数据展现出来——有哪些公司变得更有价值了,有哪些公司从这个榜单上消失了——进而去解读那些有潜在机会成为独角兽公司(估值在 10 亿美元以下)的榜单。或许在未来值得进一步写文章说明。

三、过去十年,面向消费者市场的公司创造了总市值的绝大部分。

对早期消费类科技公司的投资在过去一年显著降温了。但是如下几点值得注意:

・三家消费类公司——Facebook、Google 和 Amazon——是过去二十年里的超级独角兽公司。

・面向消费市场的公司比企业市场的独角兽公司多,这些公司占到除 Facebook 之外总市值的超过 60%。

・这 39 家上班的公司可能严重低估了消费类科技的价值。榜单中仍旧是私有状态的 14 家公司中,有 85% 面向消费者市场(比如,Twitter、Pinterest 和 Zulily)。一旦有了“套现机会”,这些公司的市值将会有很大增长,进而提升消费类独角兽公司的总市值。

四、面向企业市场的独角兽公司在私募投资上的价值回报更高。

・企业领域风投当下非常诱人的一个原因是:榜单上的从事此行业公司平均在私募市场筹集了 1.38 亿美元——目前这些公司的市值是所募集资本的 26 倍。

・在这一点上表现尤其突出的是 Nicira、Splunk 和 Tableau,这三家公司均在私募市场筹集了不到 5000 万美元,现在平均市值是 38 亿美元。

・此外,Workday、ServiceNow 和 FireEye 的市值是其所募集资本的 60 倍。

・与风投所宣称的企业类创业公司需要更多早期资本的论调恰恰相反,我们并没有在面向两类市场的独角兽公司身上发现 A 轮融资的不同之处。

消费类公司的投资回报相对低一些。

・消费类独角兽公司平均募集了 3.48 亿美元,大约超出企业类独角兽公司的 2.5 倍;目前市值是总募集资本的 11 倍左右。

・其中募集了非常多私人资本的公司是 Fab、Gilt Groupe、Groupon、HomeAway 和 Zynga。

・这表明在一个“快速扩张(get big fast)”的世界,创办一家超级成功的消费类科技公司需要更多的资本;或许意味着创始人和投资人过去十年对于消费类互联网公司过高的估值负有责任,消费类科技公司的投资者所获得收益更少了。

五、有四个主要的商业模式在带动价值增长,网络效应也发挥了作用

・我们将这些公司划分为四个商业模式,在拉动总体价值增长上发挥了同等作用:一、电子商务:消费者为商品或服务付费(11家公司);二、受众:对消费者免费,通过广告或其他方式盈利(11家公司);三、SaaS:用户付费(通常是“freemium”模式)或者是基于云的软件(7家公司);四、企业客户:公司为大规模的软件付费(10家公司)。

・榜单上的电商公司没有一家将实物库存作为商业模式的核心。除此之外,电商公司平均会募集更多的投资——估值与募集资金之比最低,很可能是导致近期电商投资降温的主要原因。

・38 家公司里只有 4 家采用移动优先(mobile-first)的战略。这一点并不令人感到惊讶,iPhone 是 2007 年才推出的,而第一部安卓设备要到 2008 年才面世。

・榜当上将近一半的公司所具有的另一个共同点是:网络效应。社交化时代,网络效应帮助企业迅速获得大量用户,极大地降低了资金成本(比如 YouTube 和 Instagram),很快地提高了企业的估值(比如 Facebook)。

六、这是马拉松,不是短跑:要经历至少七年以上的时间才有机会“变现(liquidity event)”。

・榜单上有 24 家公司花了 7 年时间才有机会上市或者被收购,这里不包括 YouTube 和 Instagram 的极端例子,这两家公司都在成立的两年内以超过 10 亿美元的价格被收购。

・榜单上的 14 家公司仍旧处于私有状态,这会将平均变现期延长至 8 年以上。

・与消费类公司相比,企业类公司要多花一年时间才有机会等到“变现机会”。

・在九家被收购的公司中,平均的估值达到了 13 亿美元;很可能这是收购方喜欢在这些公司更值钱之前将他们从市场上收入囊中的一个估值点。

七、二十多岁欠缺经验的创业者机会不大。

・榜单上的公司普遍不是由缺少经验的首次创业者创办的,创业者在创办这些独角兽公司时的平均年龄是 34 岁。虽然 Facebook 的创业者们是 20 多岁时创办的这家公司,但是榜单上市值排名第二的 LinkedIn,创业团队的平均年龄是 36 ;Workday 的创始团队平均年龄达到了 52 岁。

・受众模式驱动的公司,比如 Facebook、Twitter 和 Tumblr,有着最年轻的创业者,公司成立时团队平均年龄是 30 岁左右。SaaS 和电商模式的公司,团队平均年龄在 35 岁到36之间;企业类软件公司成立时创始团队的平均年龄是 38 岁。

有多年合作经历的创业团队会取得更大成功。

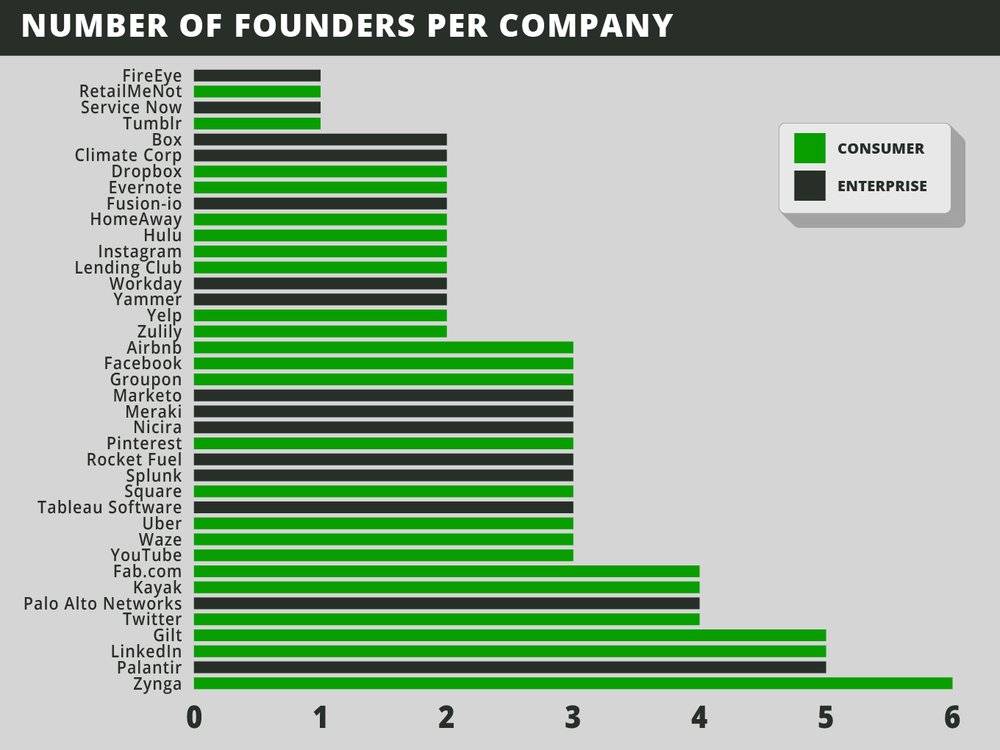

・榜单上有 35 家公司不是单独一位创始人——平均创始人的数目是 3 个。他们所扮演的角色从联席 CEO(如 Workday 公司)到技术合伙人(如 Fab.com)不一而足。

・90% 的创业团队是由多年合作关系的伙伴组成,或是学校或是工作上的关系;有 60% 的创业团队曾经一起工作,有 46% 的人曾经一起上学。

・曾经一起工作的团队会为公司制造更多的价值。

・只有四家公司的团队没有共同的工作或求学经历,但是都有一段类似的背景。

・有四家独角兽公司的创业者是单枪匹马(ServiceNow, FireEye, RetailMeNot, Tumblr——一半企业类,一半消费类),这四家公司均有各自的“变现机会”,市值也要比创始人是多位的公司更高。

长期来看,大部分公司创始人 CEO 会带领公司扩大规模,但并不是所有创始人都会陪伴公司一直走下去。

・有 76% 的创始 CEO 会带领公司直至出现一次“变现机会”,69% 的创业者仍旧是公司的 CEO,许多还是上市公司的 CEO。这表明许多创业者有着长期的愿景、投入,并有能力在没有资金、产品和员工的情况下白手起家,直至发展成一家“独角兽”公司。

・31% 的公司在发展过程中会更换 CEO;这些公司的平均市值更高。原因之一:有大约 40% 的企业类“独角兽”公司会做出更换 CEO 的决定(消费类公司这一数字则是 25%)。所有在“变现机会”之前更换 CEO 的情况都发生在企业类“独角兽”公司,往往在上市之前新加入的是有经验的、“有品牌标识意义的(brand-name)”领袖人物。

・榜单上只有一半的公司仍旧保留所有公司成立时的创始人。平均来看,这一数字是两至三人。

并非新手:创始人往往具有丰富的创业和科技企业经验。

・有将近 80% 的独角兽公司至少有一位创始人之前曾创办过一家类似的公司。一些创始人早在高中时期就展现出创业者的 DNA。以往的创业经历或是失败,或是成功,创业项目的内容也多种多样,有家教和零食,也有 PayPal 和 Twitter。

・只有两家公司的创始人之前没有科技/软件行业的经验;38 家公司里面只有 3 家公司没有技术合伙人(HomeAway、RetailMeNot 和 Box)。

・大部分创始人 CEO 拥有技术方面的大学学历。

教育背景优秀:许多“顶尖学校的毕业生”和辍学生

・绝大部分的创业者曾经在选拔严格的高校就读(比如:康奈尔、西北大学、伊利诺伊)。榜单上有超过三分之二的公司,其创始人当中至少有一位毕业于“排名前 10 位的大学”。

・斯坦福排位靠前,榜单上有三分之一的公司其创始人当中至少有一位斯坦福大学的毕业生。38 家独角兽公司里面有 8 家公司的创始人是哈佛毕业生;有 5 家公司的创始人毕业于伯克利;有 4 家公司的创始人毕业于麻省理工。

・另一方面,有八家公司的创始人从大学辍学,五家市值最高的公司当中有三家(Facebook、Twitter 和 ServiceNow)是由辍学生创办的,但是这些辍学创业者有科技公司方面的经验,Facebook 除外。

八、曾发生“大的转型(big pivot)”,与最初产品模式截然不同的创业公司,加入“独角兽俱乐部”的机会很小,对企业类公司尤其如此。

・几乎没有公司转型成功。榜单上 90% 的公司保持着最初的产品计划。

・在最初产品发布之后发生转型的四家公司全都是消费类互联网公司(Groupon、Instagram、Pinterest 和 Fab)。

九、湾区,特别是旧金山,已经成为绝大多数独角兽公司总部的所在地。

・这并不太令人感到意外,榜单上的 39 家公司有 27 家总部位于湾区。令人感到惊讶的或许是这些公司从硅谷搬到旧金山的趋势:有 15 家独角兽公司的足部位于旧金山;11 家在 Peninsula;一家在东湾(East Bay)。

・纽约城已经成为独角兽公司的第二大基地,是三家公司的总部所在地。西雅图两家,奥斯汀两家,是排在后面的最集中的城市。

十、独角兽公司创业者群体的多样性仍旧有很大的提升空间。

・只有两家公司的创业者包含女性:Gilt Groupe 和 Fab,全都是消费类电子商务公司。独角兽公司当中没有女性创始人 CEO。

・创始团队成员中虽然种族背景有些不同,但是和大学校园里获得科技学位的人群相比,在多样性上仍旧有很大差距。感觉这是需要打破的很重要的一点。

那么,这一切都意味着什么?

对于那些想要创办或是投资一家未来独角兽公司的人来说,一切都还有机会。这些公司只是顶端的 0.07%,我们不认为如上的描述可以作为投资独角兽公司的清单。

这些只是所有独角兽公司的共同点。在一些例子里,有 90% 公司情况一样。需要提醒的是,大部分成功的创业公司会投入很多时间和精力,脱颖而出。独角兽公司也会随着公司的发展募集更多的资金——远超 A 轮的资金规模。创始团队有能力共同实现公司诱人的愿景,在许多年里完成几轮融资,扩大规模,招募团队,无论经济形势是好还是坏。