暴风曾一时风光无两。

2015年刚在A股上市时,暴风可谓香饽饽,股价一路看涨。甚至IDG资本创始合伙人熊晓鸽曾预言,暴风会成为“类BAT”的存在。

在最红的当口,暴风创始人冯鑫抛出了“DT大娱乐”战略,却从此一路颓势难掩。不过两年,这支曾经的妖股却已游走于亏损的刀锋之上。

说实在的,从DT大娱乐开始,暴风跟乐视越来越像了。从互联网视频起家,虽然模式与乐视有区别,暴风却殊途同归地选择了“软件硬件一体化布局”。

在2016年报中,暴风称“公司已由单一的在线视频企业发展成为包括互联网视频、互联网电视、虚拟现实、互联网体育等多平台产品在内的集团化互联网企业。”

贾跃亭逢人必说“生态化反”,暴风的说法是“通过DT大数据中心打通各个板块业务用户,充分发挥各个板块业务间的协同效应,提升公司运营效率和商业变现效率。”听起来暴风更“有文化”。

两家公司不仅战略布局雷同,连具体路径都高度相似。

暴风称“互联网视频业务为PC端和移动端暴风影音软件平台运营;互联网电视业务为暴风电视硬件和软件平台一体化运营,是互联网视频业务在家庭场景下的延伸。”

贾跃亭也是一手运营乐视网聚拢人气、积淀内容,一手大力发展乐视TV。所不同的是,暴风把乐视的手机换成了“魔镜”。

2016年暴风设立“暴风影业”、“暴风体育”,在内容端布局。

想起来乐视影业也曾被上市公司股东翘首以盼,估值接近百亿;乐视体育引万达、阿里、海航及刘涛、孙红雷等一众明星入局,估值一度达240亿。

不客气地说,暴风这些把戏都是贾跃亭玩剩下的。

话说到这里,笔者不禁想抛出两个问题:暴风究竟会不会遭遇乐视般的危机,直接玩脱?还是能逃出升天,再次成为一只妖股?

今天,就由笔者带着各位一窥暴风的真相。

营收结构雷同

先看乐视。

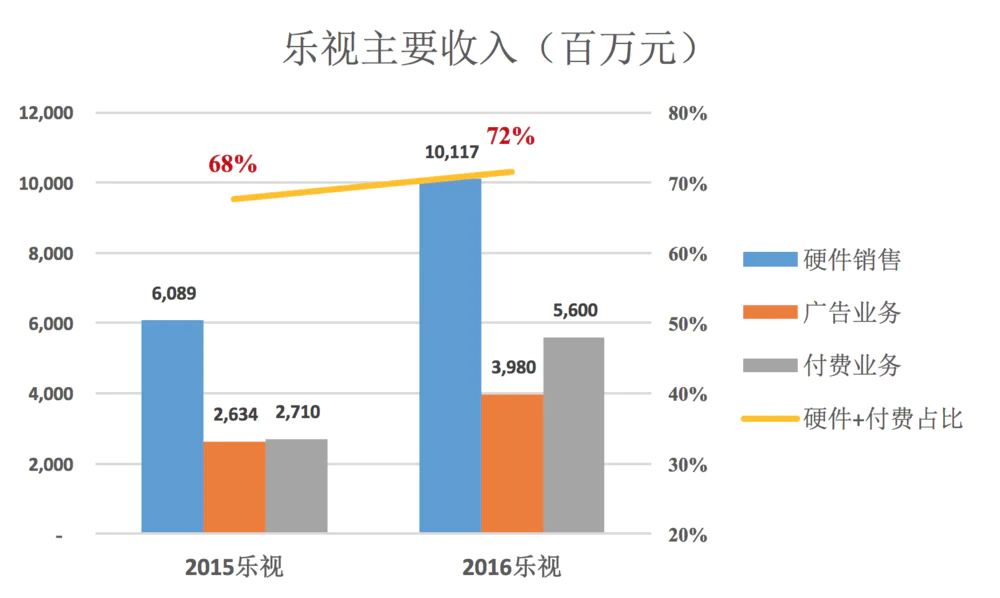

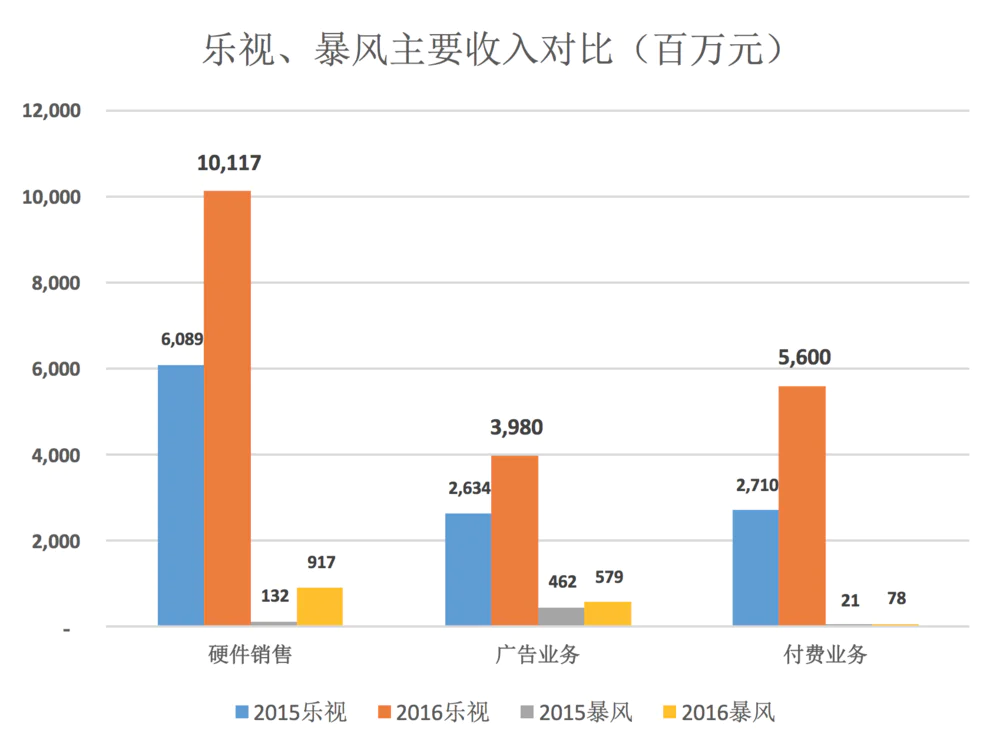

2016年,乐视的硬件销售及会员业务收入分别达到101.2亿和56亿,同比增幅分别为66%和107%。

硬件销售及会员业务相加占营收的72%,较2015年提高4个百分点,之所以相加,因为它们本质是一项业务——终端销售,乐视鸡贼地将其一分为二。

卖台乐视TV,乐视就收到3000元,毛利润率微乎其微。编制财报时,乐视把2020元算成硬件销售,980元算“两年的服务费”。

这等于告诉投资人,我不是简单地卖掉一台电视,而是圈到一位付费用户。付费用户是有终身价值的,不仅会年复一年地续费,我们还会卖给他红酒、海鲜甚至电动汽车。

再看暴风。

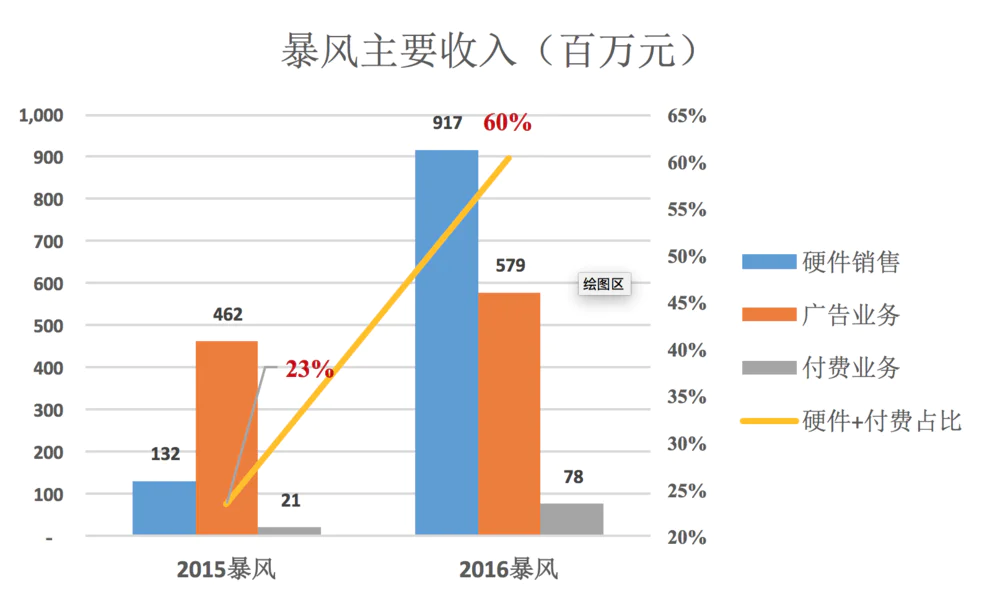

2016年,暴风硬件销售及会员业务收入分别为9.17亿和7810万元,同比增幅分别为597%和264%。硬件销售及会员业务相加占暴风营收的60%,较2015年增加37个百分点。

乐视先行一步,2016年“硬件+会员”收入是暴风的15.8倍,广告收入为暴风的6.9倍。

2013年乐视“硬件+会员”收入15.2亿,2014年、2015年分别达到51.6亿和98.7亿,实在惊艳,难怪那么多牛人“上钩”。

相比之下,暴风的“软硬一体”就没多大吸引力。

财技与实力的比拼

众所周知,到目前为止网络视频属于亏损业务,爱奇艺、优酷土豆每年亏数十亿。卖硬件也没用,反而亏得更多。

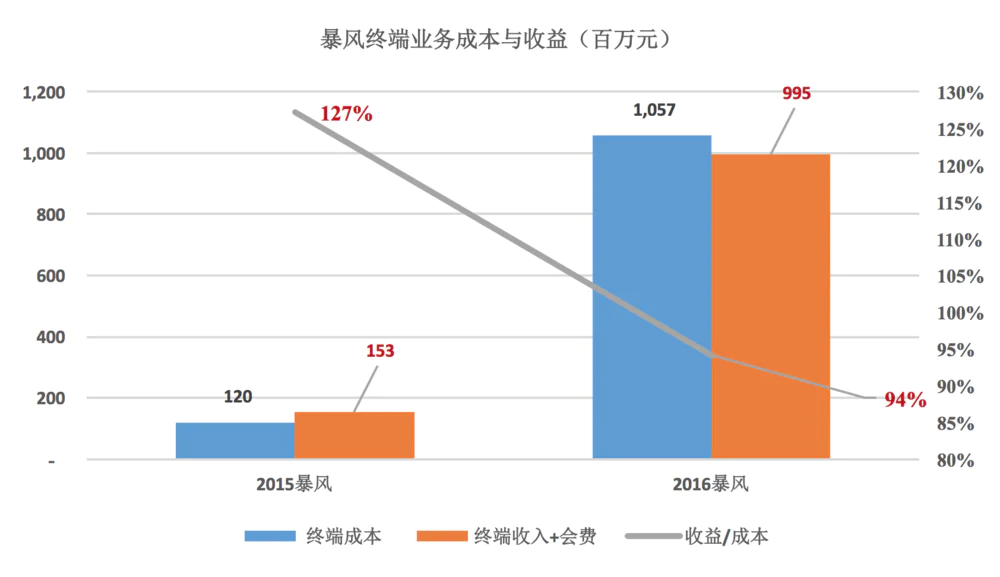

比如2016年,暴风电视销量达81万台、收入9.17亿,均价1132元,而其硬件成本为10.57亿,平均每台1306元。也就是说,暴风每卖一台电视亏损174元。乐视的情况与暴风大同小异。

视频网站亏损、硬件亏得会更惨,乐视网凭财技保持“盈利”直到资金链出现问题。

那么,暴风的财技又如何呢?

1)毛利润率随硬件收入占比上升而剧降

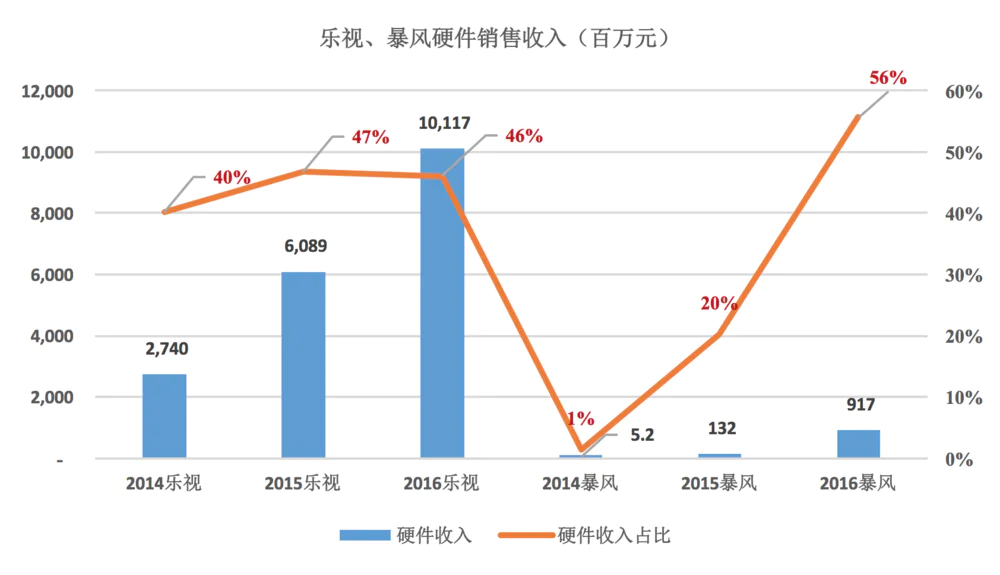

乐视在智能终端发力之后,硬件销售收入急速上升。

由于乐视“全面发展”,广告、付费会员业务表现良好(有包装成分),故2015年、2016年,硬件收入占比稳定在46%~47%一线。

暴风步乐视后尘,却是单兵突进,硬件收入占比一下子就突升至56%。

硬件收入占比上来之后,乐视的毛利润率徘徊在15%~17%一线。而暴风毛利润率跌势凶猛,从2014年的73.6%骤降至2016年的27.1%。

2)终端业务:乐视技高三筹

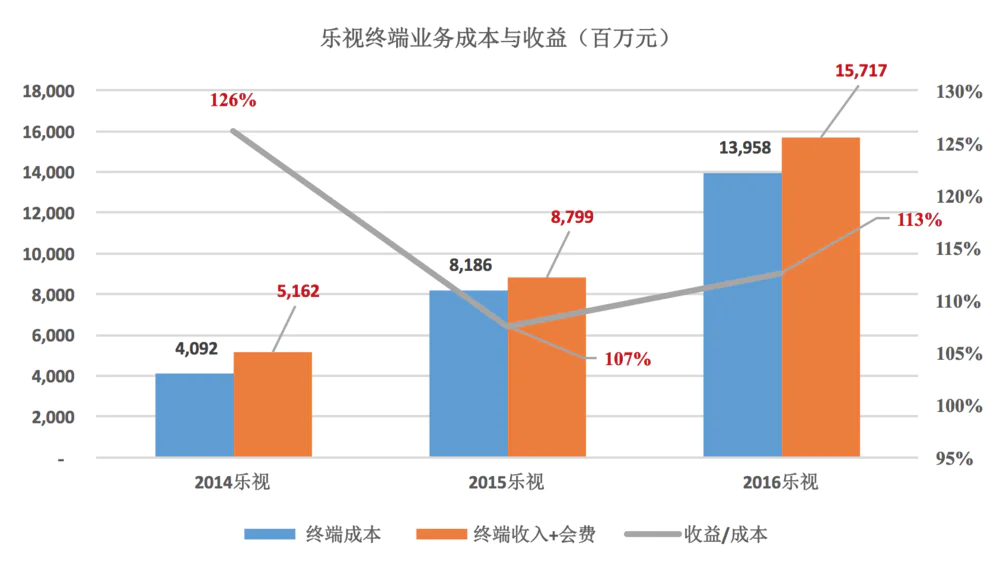

2016年乐视终端业务付出的硬件成本为139.58亿,收益达157.2亿,收益率13%。

(注:终端业务收益由两部分构成:“硬件销售收入”和与硬件绑定销售的“会费订阅收入”)

暴风玩硬件不如乐视“溜”。2016年,暴风终端业务付出硬件成本为10.57,收益仅为9.95亿,收益率从2015年的27%剧降到负6%。

2016年,乐视终端业务为上市公司贡献了46%的营收,而且毛利润率为正,同年,暴风终端业务占营收的56%,但却陷于亏损。

乐视的秘诀在于向子公司乐视致新采购硬件,上市公司按持股比例承担部分亏损,其余由致新小股东分担。

3)广告业务:暴风省得离奇

广告业务最主要的成本来自于内容、宽带两大块。有内容才能吸引流量,有流量才有广告收入,而宽带是放流量进来的“管道”。

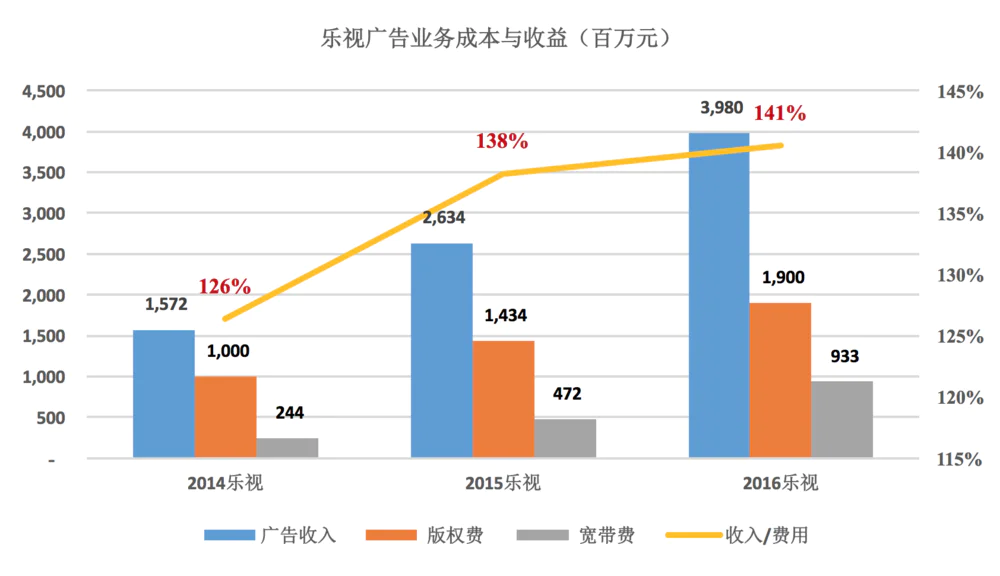

乐视广告业务收入稳中有升、收益率节节攀升,看起来非常健康。

2016年,乐视广告收入39.8亿元,内容摊销与宽带费分别为19亿和9.33亿,广告业务毛收益率141%。

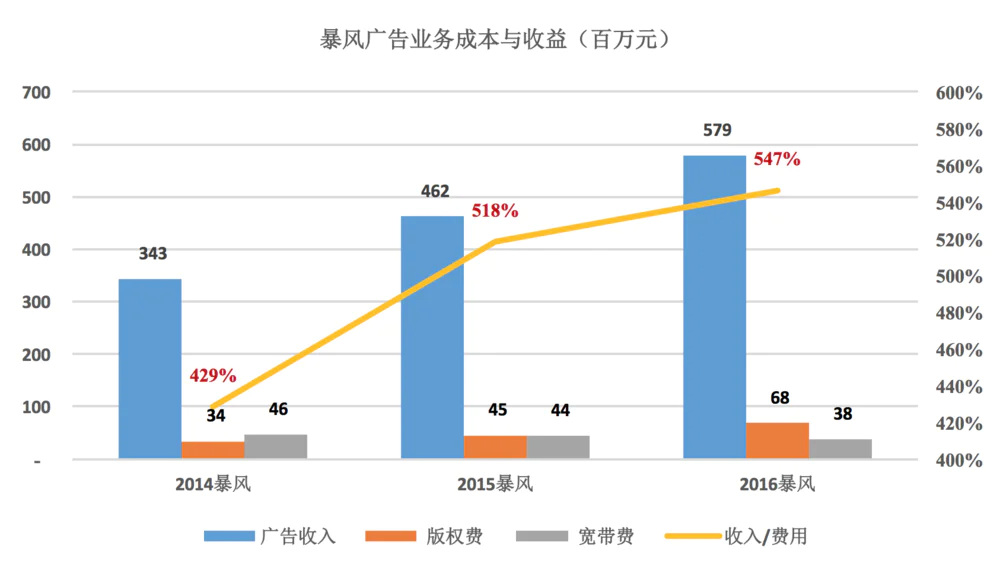

暴风广告业务比乐视“漂亮”得多。2016年,其广告收入5.79亿,版权、宽带费用分别为6800万和3800万,毛收益率高达547%。

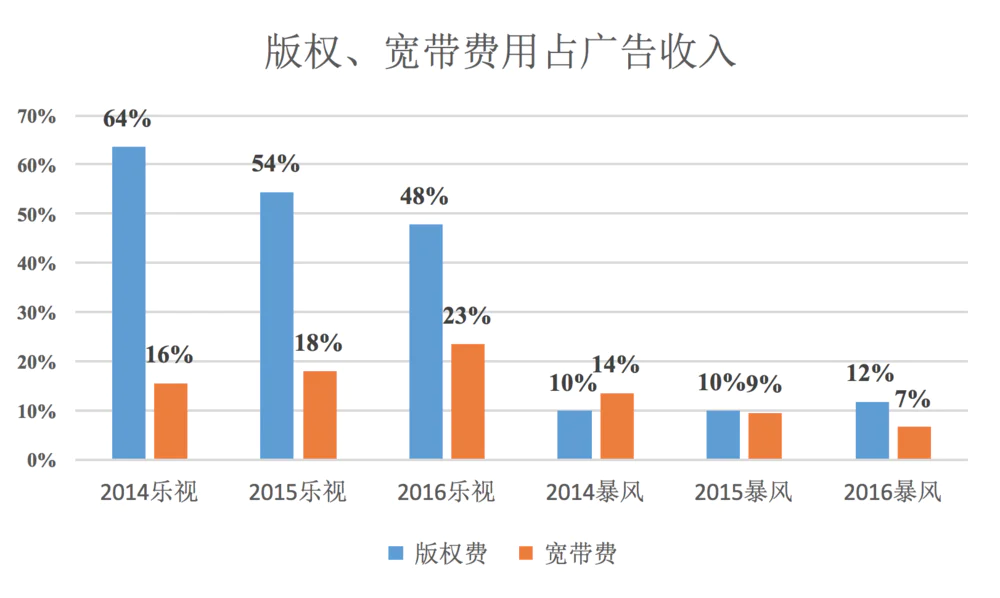

乐视广告业务一直被质疑“版权内容摊销不足”,但2016年版权摊销还是达到19亿,占广告收入的48%,这个水平只是爱奇艺、优酷的一半。

但暴风牛到版权费用只占广告收入的12%,约为乐视的四分之一、爱奇艺们的八分之一。

暴风宽带费用占广告收入比例的下降或许与售出80万台电视有关(只是猜测)。但乐视智能电视、智能手机、机顶盒累计出货数千万台,怎么没见宽带费用占广告收入的比例下降?

当年乐视网作为排名十名开外的视频网站率先登陆创业板,受到广泛质疑。乐视网上市后,投资人的疑问并没有解开:为什么其它视频网站都亏损,唯有乐视网能够盈利?

通过比较分析可见,乐视网广告业务的收入、支出数据尚在视频网站的合理范围之内。最大的问题是版权内容的“直线摊销”,但Netflix也采取直线摊销,乐视网没大毛病。

暴风广告业务就比较离奇了,不到7000万版权成本就坐收5.8亿广告费,相当于乐视的七分之一,奇的是暴风宽带成本仅为乐视的二十五分之一。

4)版权及研发投入

视频网站的主要家底儿是版权。

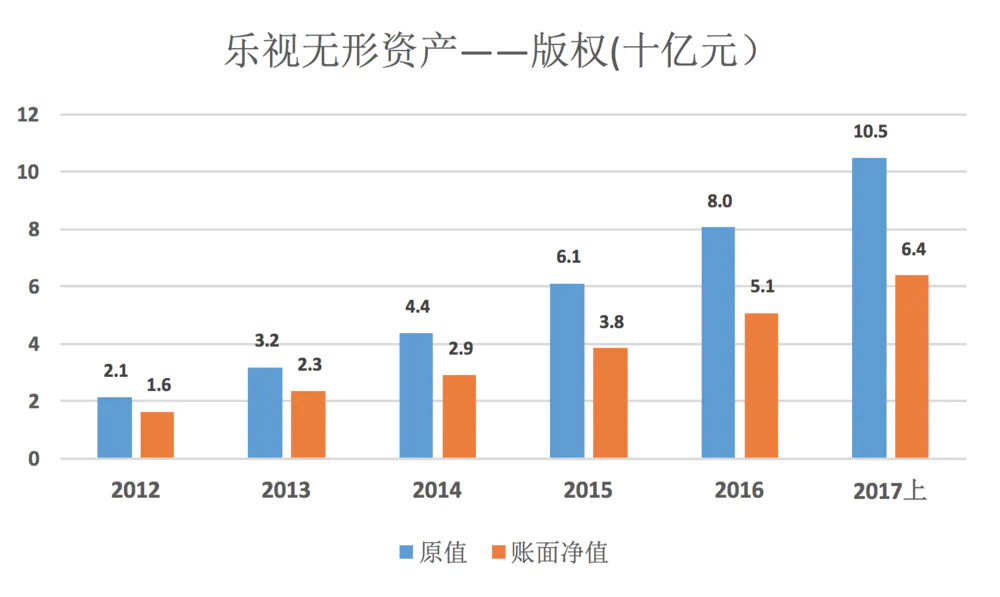

截至2017年6月末,乐视网为版权内容累计投入105亿,期末账面净值为64亿。由于采取“直线摊销”,64亿版权内容有一定水分。

暴风基本木有版权内容储备!截至2017年末,暴风无形资产账面值仅为1.54亿,其中版权8270万元!

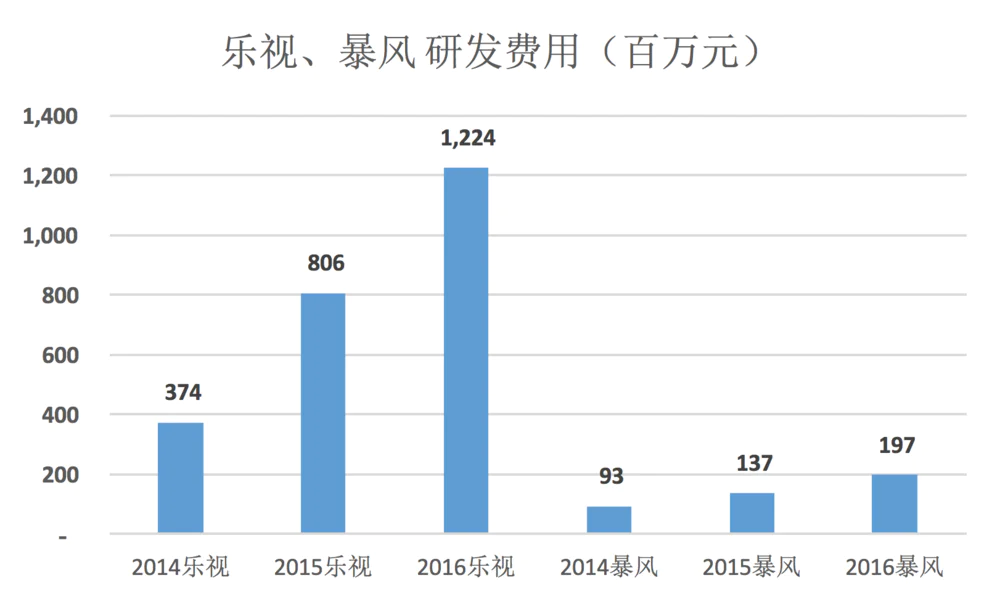

乐视并不是一家以技术见长的公司,但2016年研发费用还是达到12.24亿。#请注意这其中包括乐视致新智能电视/手机研发费,法拉第电动车研发费并不包括其中。

与乐视网形成鲜明对照的是:2016年暴风研发费用仅1.97亿,智能电视、“魔镜”等牛X产品的研发都包含其中。

2017年上半年,暴风研发发投入仅8160万元,号称“全面拥抱信息流,以该模式升级和改版PC端和移动端暴风影音、暴风TV软件端、暴风魔镜APP及暴风体育APP等软件。”

除了自己研发,企业也可以通过并购迎头赶上。

上市后钱袋子鼓胀,暴风曾投了几个项目。比如2015年10月,5100万投资风秀科技。2016年进行减值测试,计提605.85万商誉减值准备,基本上可以认定为投资失败。

许多人嘲笑乐视只会放PPT,但乐视网真的花100多亿购置版权内容,智能电视、智能手机的累计出货量达到千万级,乐视影业拿出象模象样的作品,乐视体育曾斥巨资购买独家转播权……乐视打造的是“梦工厂”,无数牛人都信以为真,暴风却试图用“五毛钱特技”蒙事。

2017年12月3日,暴风影音推出暴风播控云(BFC),官方页面已经上线,并开始接受预定,定价高达4999元。

暴风拼命往区块链概念贴,这是看到迅雷“初战告捷”眼馋了。

可惜的是,暴风要内容没内容、研发投入严重不足,不管洒多少“DT大数据”、“区块链”香水也掩不住“糟糠味”。

对于开篇笔者提出的问题,相信你此刻心中也有了答案了吧。

评论