2018年2月8日,华米科技开始在纽交所挂牌交易(代码NYSE:HMI)。华米IPO发行1000万份ADS(代表4000万A类普通股),发行价为11美元/ADS,募集资金净额1.02亿美元。

华米是小米生态链孵化的首家美国上市公司。2014年获得小米投资后,推出的小米手环风靡世界。在小米生态圈中,华米如鱼得水,继手环之后又先后推出小米手表、小米体重秤等产品。

招股文件显示,CEO黄汪持股39.4%;顺为资本持股20.4%,小米旗下基金People Better limited持股19.3%。“雷军系“合计持有39.7%,高于黄汪。

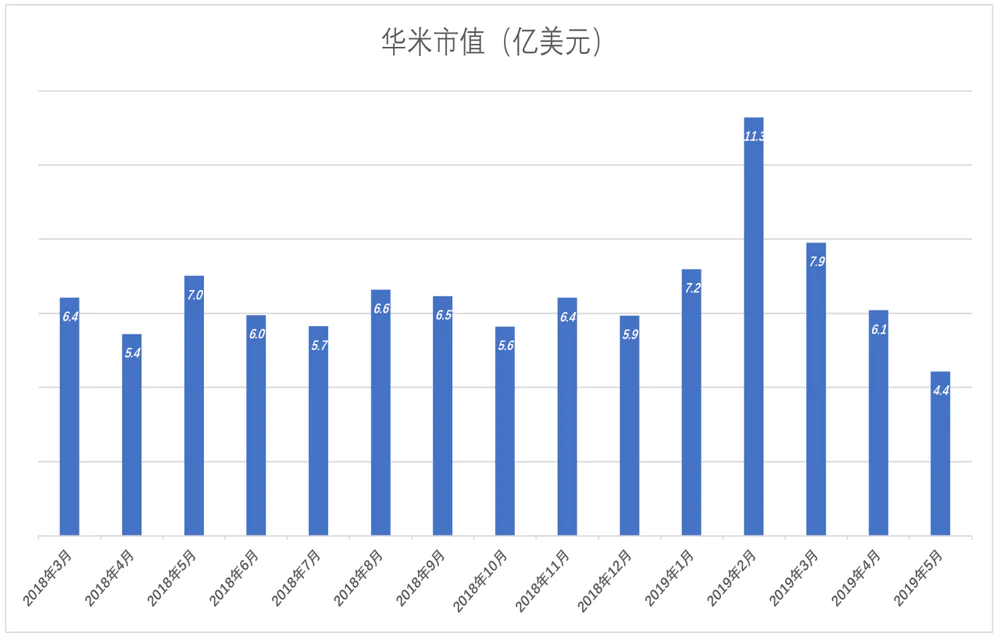

号称“上市前估值已达10亿美元”的华米,上市后只2019年2月的下半月市值超过10亿美元,按照3月末的收盘价,华米市值回落到7.9亿美元。

4月25日,华米“悍然”宣布FPO(Follow-on public offering 后续公开发行),发行793.7万ADS,规模约为IPO的80%,其中714万ADS为旧股东将抛售。发行价为9.75美元/ADS,较IPO价格低11.4%。

(图1)

(图1)

FPO招股文件显示,顺为资本将抛售534.5万ADS,占总发售量的三分之二,涉资5211万美元。黄汪抛售39.7万股,涉资387万美元。

不到一年半两次“XPO”,发行价一次比一次低,加之大股东抛售,华米股价叠创新低,按5月31日收盘价市值仅4.4亿美元,较2月末下跌61%。

在小米扶持下,业绩还过得去

华米主要产品是智能手环、智能手表和智能电子秤。主打产品智能手环就是众所周知的“小米手环”。第一代、第二代、第三代产品分别于2014年、2016年、2018年上市,保持两年一升级的节奏。

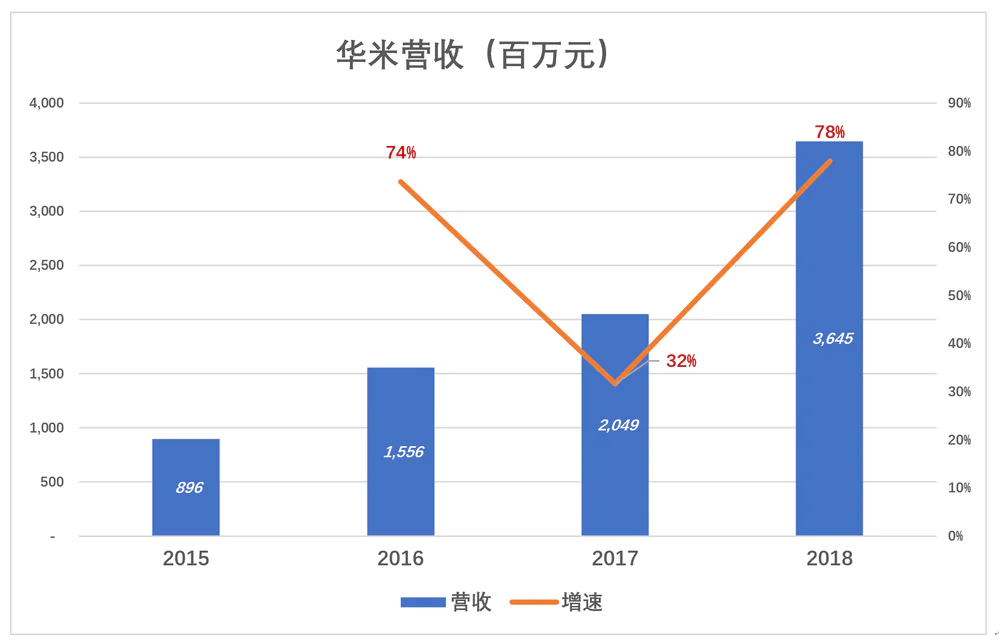

从下图可以看到,2017年营收同比增速降至32%,2018年又恢复到78%。可以推断,2017年增速骤降与没有新一代手环上市有很大关系。迫于业绩压力,华米打算2019年就推出第四代手环。

(图2)

(图2)

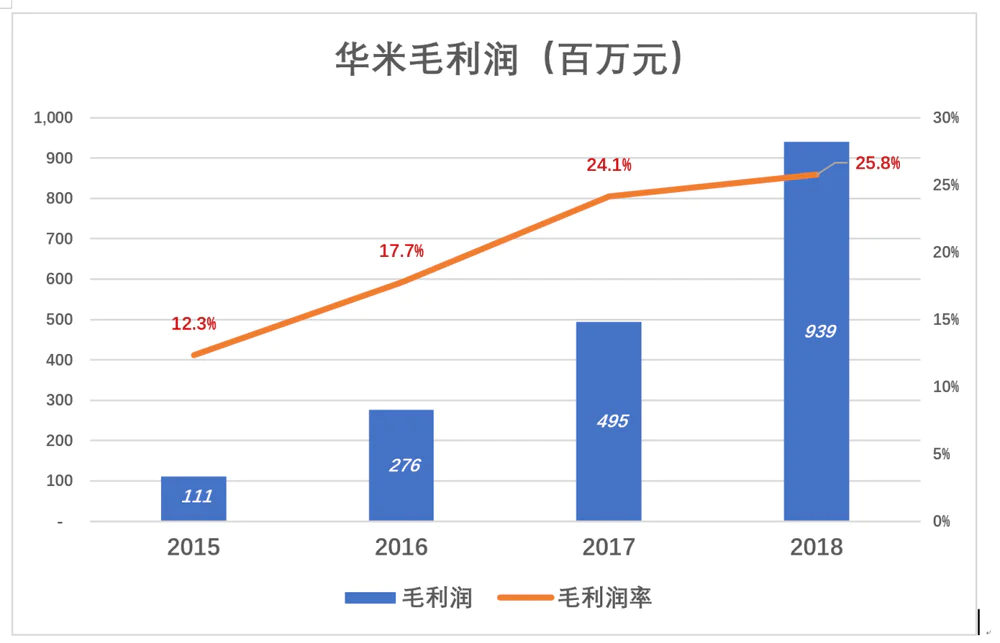

2018年,华米毛利润达9.4亿,毛利润率25.8%,比2015年整整高一倍。第一代手环售价79元,第三代售价169元。产品功能加强、出货量增长固然可喜可贺,售价、毛利润率双双翻倍足以让一间硬件公司脱胎换骨。

(图3)

(图3)

可惜华米不是真正意义上独立运营的公司。

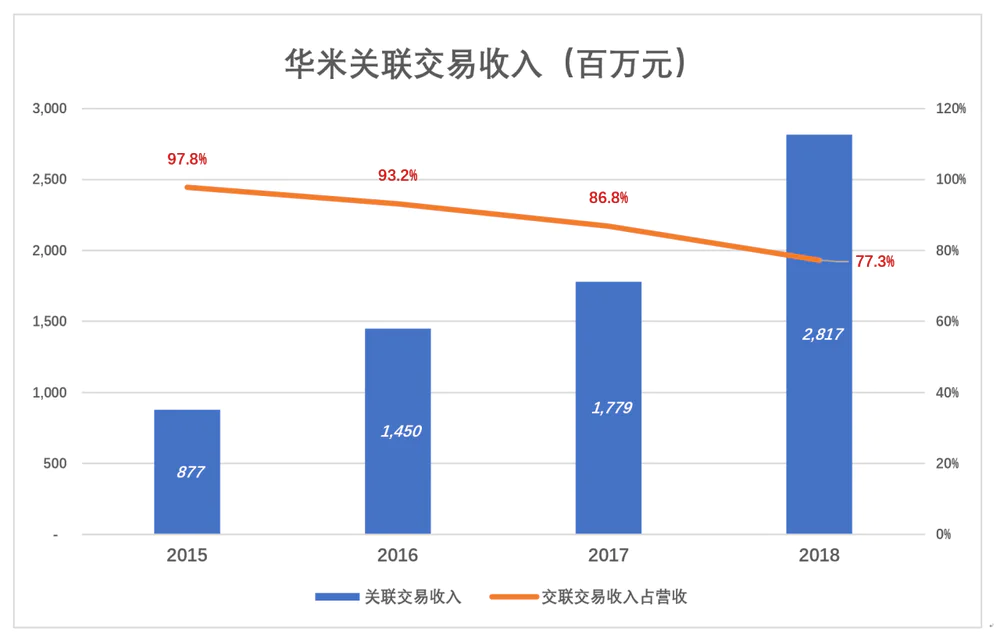

2018年,华米来自关系方小米系的收入过28.2亿,占营收的77.3%,这个比例较前些年有显著下降,但高于75%的营收来自关联交易,华米的独立性仍难令人信服。

(图4)

(图4)

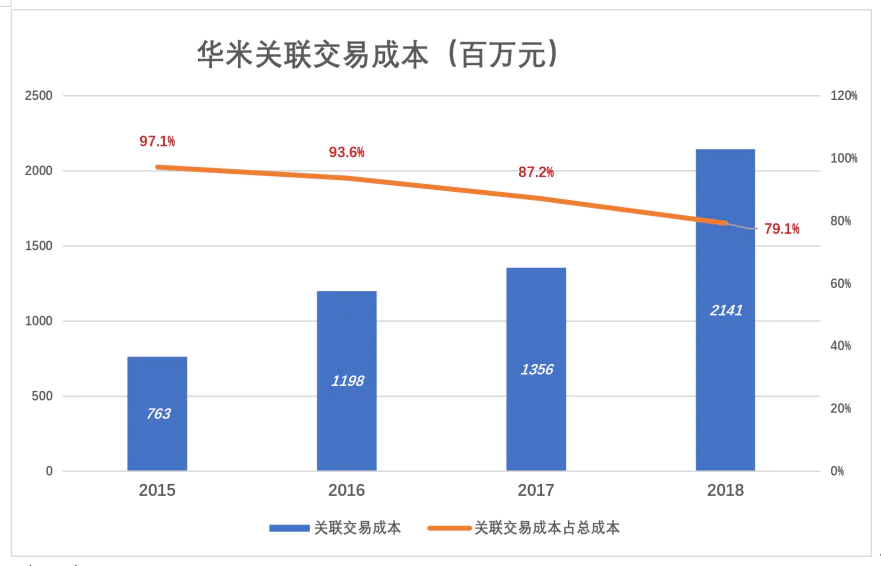

雪上加霜的是,华米绝大部分营收成本也是支付给关联方的,2018年达21.4亿,占总营收成本的79.1%。

(图5)

(图5)

77%的收入来自小米系、79%的成本支付给小米系,华米利润多少还不是小米说了算?

2018年,小米为什么让华米的毛利润率高达25.8%?这与2019年的FPO有无关系?FPO之后,小米是否仍然让华米享受这种水平的毛利润率?

华米营收该如何确认?

严格来讲,华米更象一间“可穿戴设备设计外包公司”。小米下达设计需求,华米完成设计,由小米安排生产,华米从小米关联公司采购零部件,组装为成品。

华米业务的本质是来料加工。

来料不进行成本核算,只做数量核算。生产/加工成本(材料、人工、能源、设备折旧、场地租金等)计入“库存商品”(不含来料成本)。库存商品出厂,获得加工费,确认为营收。

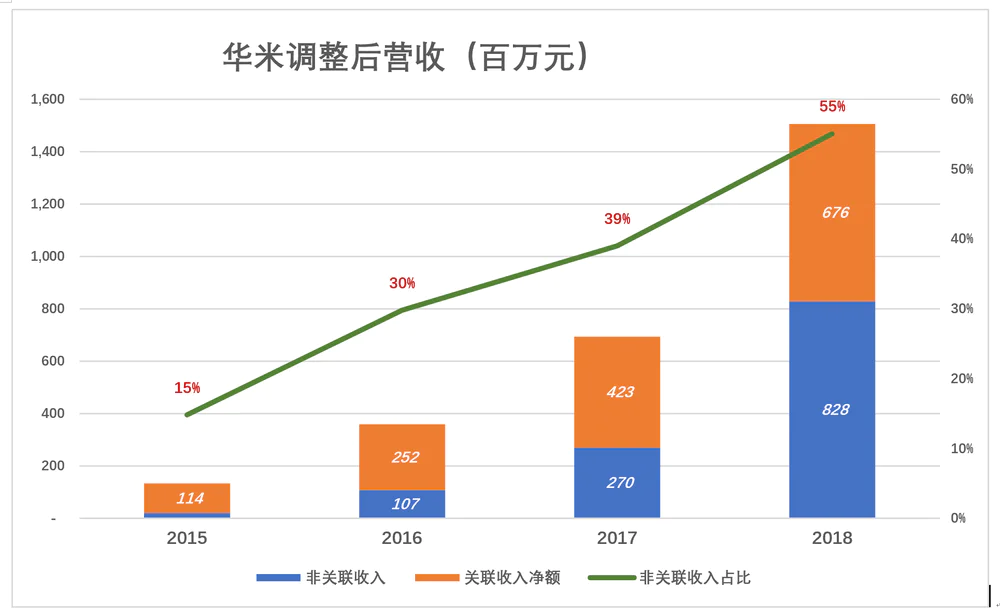

也就是说,华米与小米关易交易收支相抵后的净额才真正的营收。按照这个原则,2018年华米调整后营收为15.04亿,相当于调整前的41%。

(图6)

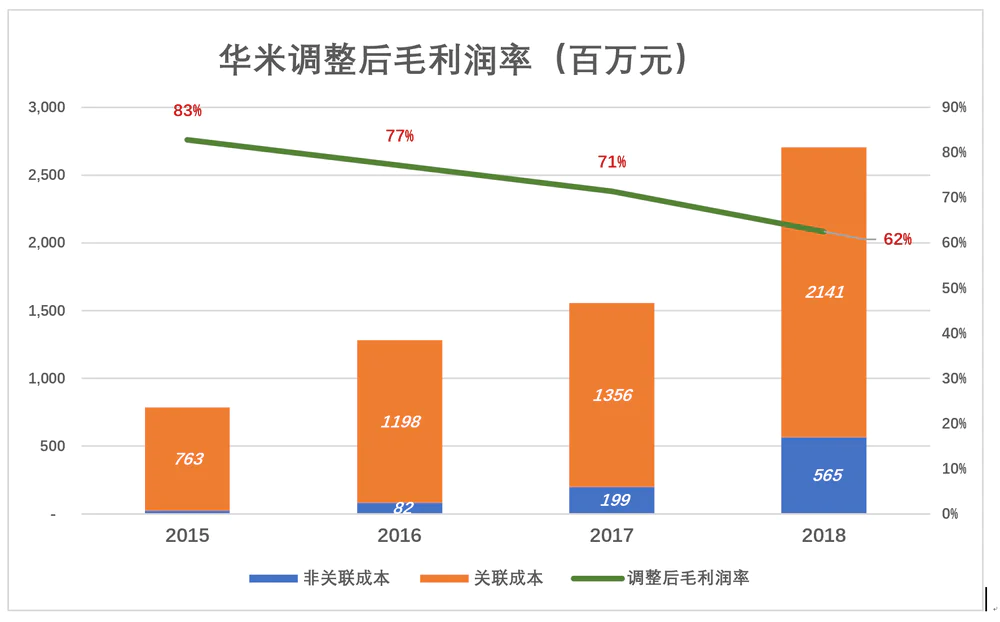

调整后营收大幅下降,但毛利润未变,故毛利润率成倍提高。

2018年调整后毛利润率为62%,2017年为71%,2015年达83%。毛利润率随关联交易占比降低而降低,说明在这些年的关联交易中,小米一直在扶持华米。

(图7)

(图7)

2017年,华米净利润不到1.7亿。2018年初提交招股文件时,华米股东的“心理价位”应当在10亿美元以上,意味着近40倍的市盈率。如果按市销率估值,10亿美元约为2017年销售额的3.5倍,似乎更容易被接受。

调整营收确认方式后,华米2018年营收为15亿,净利润仍为3.36亿,最新市值对应9倍市盈率和不到2倍的市销率,下跌空间不大。

华米的基因

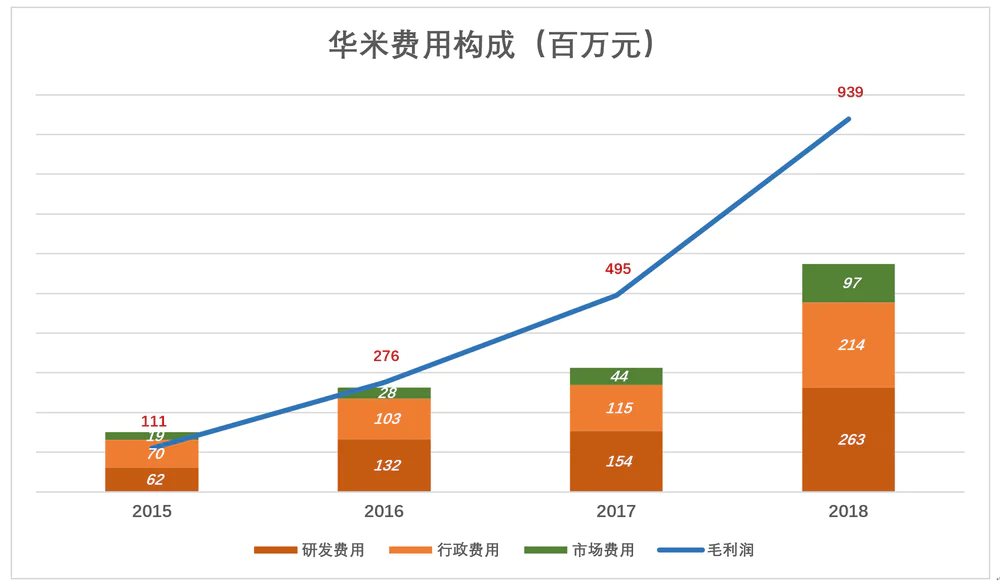

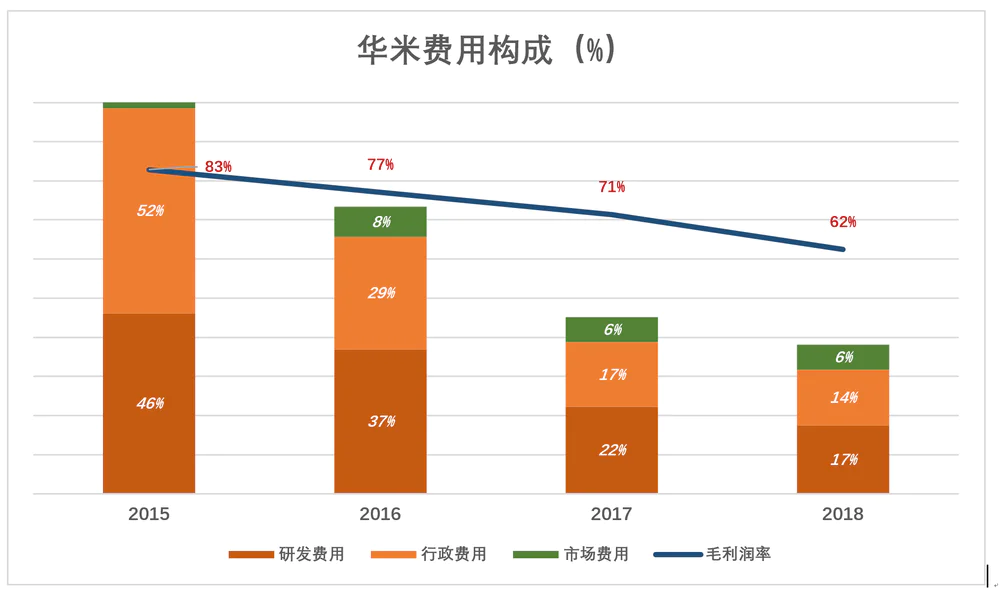

蓝色折线代表毛利润,彩色堆叠柱代表各项费用,蓝色“淹没”彩色才有经营利润。

华米近年经济效益的改善非常明显。2018年毛利润9.39亿,研发、行政、市场三项费用合计5.74亿,经营利润3.66亿。

(图8)

(图8)

以百分比作图更能说明问题(注:以调整后营收为分母)。

在毛利润率下降的背景下,研发费用、行政费用占调整后营的的比例大幅下降。2018年,研发费用、行政费用分别占调整后营收的17%和14%,较2016年分别下降20个百分点和15个百分点。这显然利益于营收扩大后的规模效应。

市场费用占调整后营收的比例维持在相当低的水平,2018年仅为6%。因为华米调度依赖小米销售渠道,自己需要支出的市场费用不多。

(图9)

(图9)

研发费用占调整后营收的17%,这是个不低的比例,可惜华米“营收盘子”太小,2018年研发费用绝对金额仅2.63亿,不到百度一周的研发费用,略高于华为1天的研发费用。而2016、2017两年的研发费用加起来也才2.85亿。不知苹果、华为花在智能手表的研发费用有多少,感觉华米这点投入,也就两年升级一次手环,对智能手表、智能秤不能抱太大希望。

招募大批高素材的研发人员并组织、激励他们高效地完成科研工作是科技巨头的核心能力。好比勇士一顿饭能吃下整只烤全羊,不是有钱而是有量。钱能解决的问题都不是问题,华米研发能力有限不是钱的问题。

华米具备智能硬件的研发、设计基因,但目前仍是“小而美的作坊”,从这个角度4.4亿美元估值已经是天价。

谈到华米,几乎所有文章都在讨论“去小米化”,都会提到华米于2015年9月推出的自有品牌Amazfit。

大方向正确,然去“小米化”非一夕之功。华米奋力探索,旁观者多说无益。

华米不是一个好的投资标的,但站在小米的角度却是非常有益的尝试。

小米的“手环”

手机业务是小米发展的核心推动力,不求利润但求获客,与美团每单只有8分钱毛利润的外卖业务一样。

小米IoT业务的本质是电商(互联网四大变现模式之一),而且是比京东自营更进一步的“定制电商”。

小米手环是小米手机的“天然伴侣”,两者配合使用相得益彰(正如苹果手表与苹果手机),值得米粉购置。

对小米来讲,手环业务提高用户粘性并可获得海量数据。正因为如此,“雷军系”通过投资成为华米的股东,将后者牢牢绑在“战车”上。华米风光上市,成本小米生态公司中的明星,“雷军系”还能获得一定的投资收益。

华米是小米腕上的手环,一切看起来非常完美。

其实华米是小米打造生态圈的一次深度探索,在产品、业务、品牌、投资方面走得很远。

回过头来看,对小米而言,似乎有更好的方式。比如引手A、B、C三家手环设计研发公司,提供高中低多档产品。这样的话,小米在操作中的自由度大大提高,用户的选择也更多,小米手环的出货量只会更多。必要时,小米可以推动ABC实施债权融资或股权融资,或者直接借钱给这些公司。

腾讯投资那么多公司,然后用流量滋养被投资者,最终获得投资收益。“腾讯式投资”已成互联网流量变现的第五模式(另外四个的广告、增值服务、游戏和电商)。

腾讯这么做是因为游戏、广告天花板太低,撑不起4、5千亿美元市值。小米却无此种迫切需求,IoT本质是电商,电商的天花板非常高。把IoT定制电商做起来,估值数百亿美元不在话下。

IoT起步阶段,小米却有必要投资并扶持一批“种子选手”,例如参股华米。要将IoT真正做起来,

小米角色是裁判员,而不是运动员的父亲。

华米一直喊“去小米化”,但离开小米华米未必能更上一层楼。小米更应当让华米“单飞”,同时引入若干“华米”。

如果看好小米模式,应当直接投资小米,而不是抄底华米。

评论