2015年6月,小牛横空出世,号称要用小米模式颠覆电动车行业。

李一男领衔的华丽创业团队,GGV、IDG、红杉、创新工场、真格基金众多明星投资机构,加上一轮又一轮的造势,小牛迅速成为网红。

小牛N1车型在京东众筹集资7200万,参与者超过11万,创下新的全球众筹集资记录(之前是美国Coolest众筹冰箱集资1030万美元)。2016年4月小牛M1在京东开始众筹,至5月17日以8177万再次刷新纪录。

2018年10月19日,小牛在纳斯达克上市,噱头是“全球最大锂电两轮车制造商”。2018年中国两轮电动车销量达2700万辆,因为价格昂贵,采用锂电池的电动车占比不到仅为2.6%。

根据2019年4月15日开始执行的《新国标》,电动自行车整车质量不得超过55Kg、最高速度不能超过25Km/小时。能量密度远高于铅酸电池的锂电池有可能大行其道。

在这个春天,小牛的市值一度接近12亿美元。

(图1)

(图1)

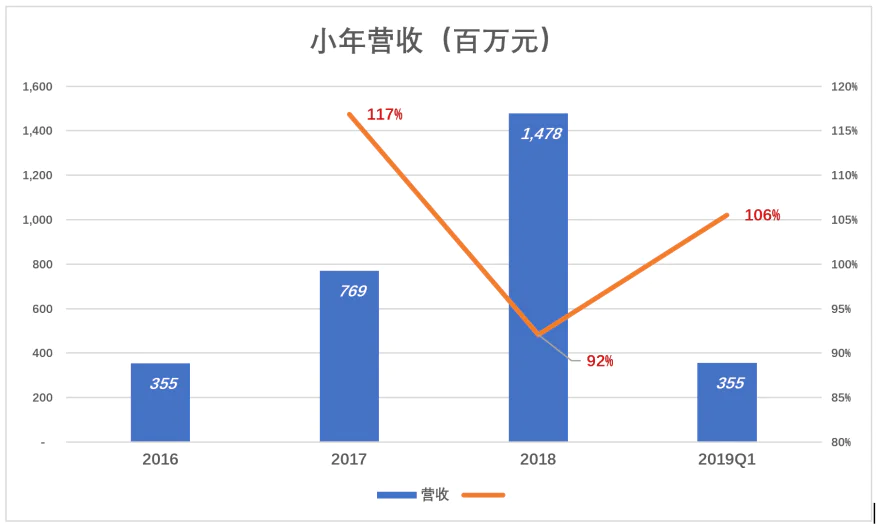

2019年5月,小牛发布Q1财报显示营收3.55亿、同比增长105.5%;出货6.63万台、同比增长75.7%;更可喜的是一季度首次实现1200万元净利润,虽然利润率仅为3.4%。

《新政》被解读为利好,Q1营收倍增、扭亏为赢,可小牛的股价却在两个月内回落至6亿美元一线,几近腰斩。或许是投资者认识到“锂电池的春天未必是小牛的春天”。

低利润率小众品牌

2018年,小牛营收达14.8亿,同比增速回落至92%;2019年Q1小牛营收3.55亿,增速回升至106%。

(图2)

(图2)

2016年,小牛只有N和M两个系列的产品,2017年推出U系列。到2018年,N、M、U三个系列产品的销量分别为11.7万、12.2万和10万,合计34万辆(较2017年的18.9万辆增长79.2%)。2019年Q1财报未披露各车型销量。

2018年单车销售均价4352元,较2017年提高7.16%,小牛称因原材料涨价上调了产品价格,对自己“提价能力”的自豪溢于言表。

(图3)

(图3)

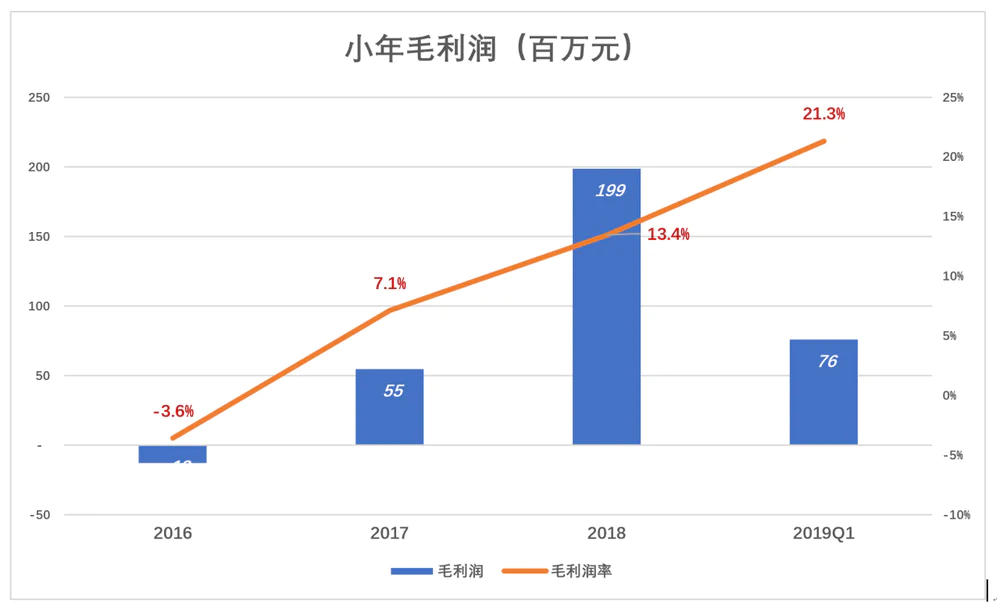

2018年,小牛毛利润1.89亿,毛利润率13.4%,几乎是2017年的2倍。而2019年Q1的毛利润率达到21.3%。

(图4)

(图4)

但小牛的“高毛利润率”还不值得喝彩。

首先,一年30几万台的销量与行业龙头差距过大。爱玛、雅迪年销量超过400万台,小牛勉强算是“第四梯队”,充其量是个“网红”。小牛市场占有率仅1%出头,行业地位、行业影响力无从谈起。

其次,20%左右的毛利润率其实不算高。要么薄利多销,要么厚利少销,小牛定价那么高,把自己搞得“小众”,毛利润率也才十几个百分点,“钱途”不乐观。

小米手机毛利润率也很低(7%左右),但2018年出货量近1.2亿部。手机销售成为小米的主要获客手段。硬件没赚到什么钱,互联网服务的毛利润却超过60%。

出货差两三个数量级,小米的路小牛显然走不通。

小牛毛利润率低有两方面的原因:

一是出货量少、向上游议价能力弱,而高昂制造成本又无法完全转嫁给消费者。根据前些年网上曝光的BOM物料采购清单,N1城市版的松下锂电池包成本1850元,电机360元、中控板组件150元、电机控制器120元、前大灯总成120元等,总计4413元。动力版成本更高。

二是无法借鉴小米的销售方式降低渠道成本。李一男曾公开宣称,小牛将采购互联网械营销。料想电商平台、众筹将是成为主渠道。至于售后服务,李一男打算对3000家店进行培训并提供配件,通过O2O模式解决。

但电动车毕竟与手机不同,纯线上销售方式无法满足产品宣传、展示、交付、售后服务等方面的需求。截至2018年末,小牛在全国233个城市合作伙伴(排他)。这些合作伙伴共开设加盟店加盟店760间。据测算终端店每卖一台小牛赚300元,估计整个分销渠道要赚600元以上。另据财报揭露,某经销商欠款占应收账款的10%以上。

2019年是“效益之年”

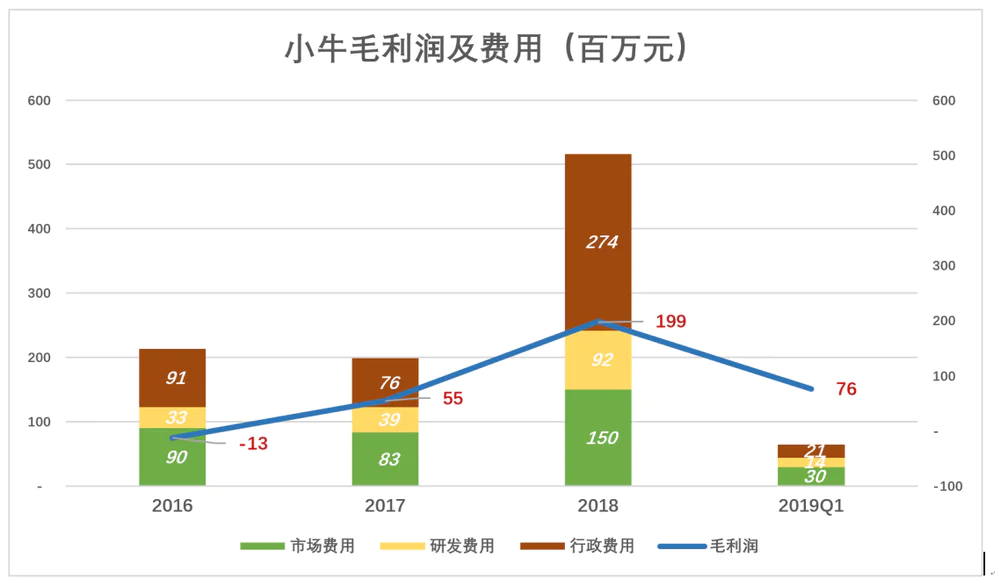

先看这张小牛利润与费用图。蓝色折线代表毛利润,彩色堆叠柱代表各项费用,蓝色折线“淹没”彩色堆叠柱时才会有经营利润。

(图5)

(图5)

2018年小牛毛利润才1.99亿,市场、研发、行政三项费用合计5.16亿,可以说赔到姥姥家了。2019年Q1,小牛改弦更张,开源节流,效益大为改善。

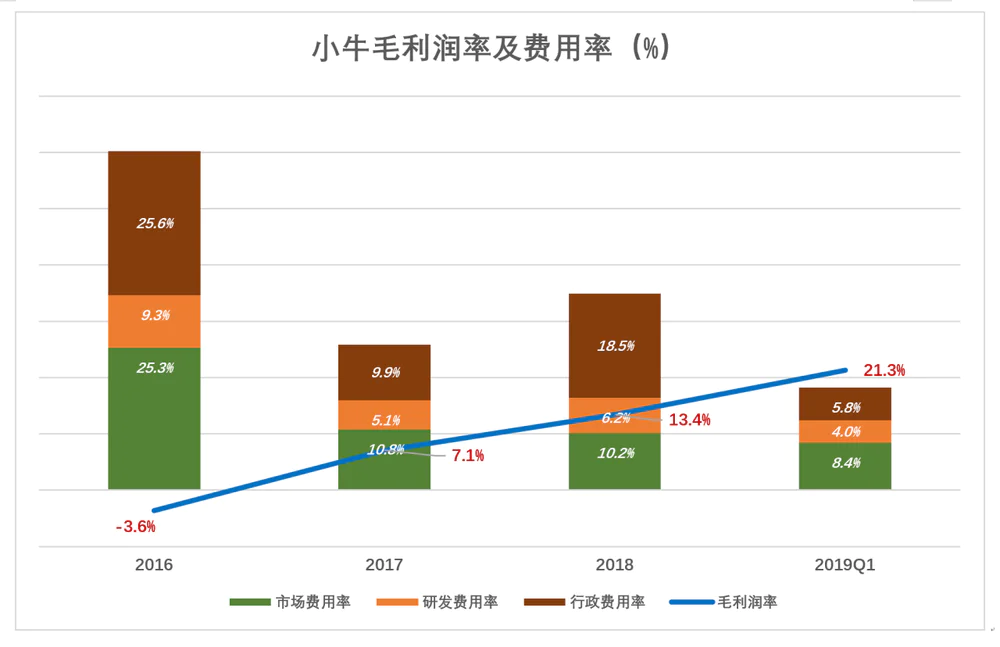

用百分比坐标看得更清楚。2018年小牛毛利润率13.4%,三项费用合计占营收的34.9%,其中行政费用率为18.5%。情况较2016年有很大好转,看似离扭亏还差很远。不料2019年Q1,小牛毛利润率升至21.3%,市场、研发、行政三项费用大幅压缩,合计仅占营收的18.2%,竟实现扭亏。

(图6)

(图6)

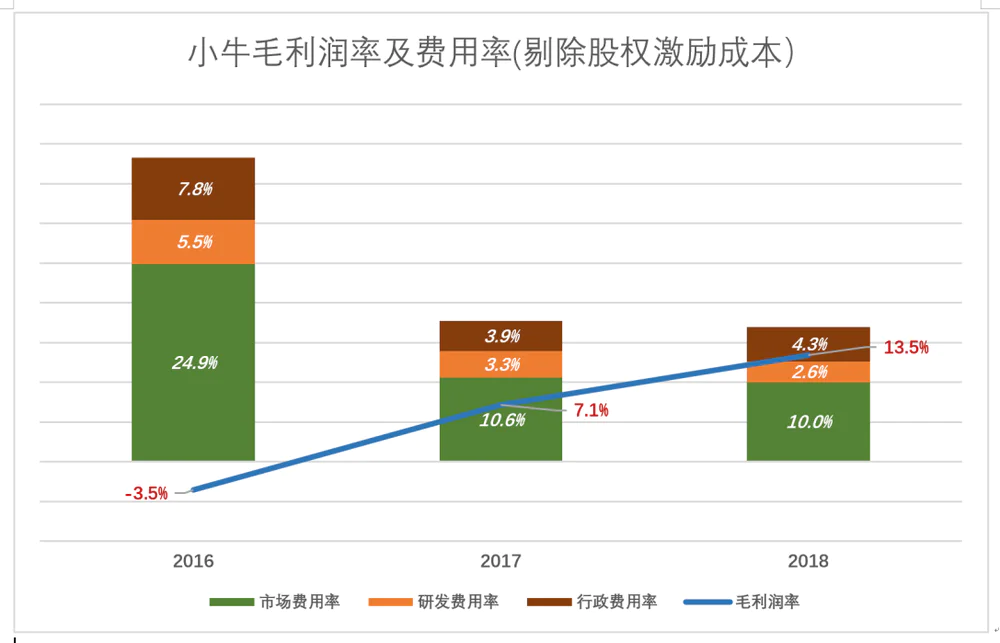

2018年小牛亏损的原因之一是发生了巨额股权激励成本。尤为“刺眼”的是,2.74亿行政费用中股权激励成本达2.11亿。若剔除股权激励成本,小牛毛利润率、费用率将发生显著变化:毛利润率提高到13.5%,三项费用合计占经营收的16.9%,两者差距只有3.4个百分点,可以说为2019年Q1扭亏奠定了基础。

(图7)

(图7)

尽管小牛很努力,营收增速不算低,效益日渐改善,但2019年Q1的盈利是不是“新常态”还有待观察。《新政》对小牛未必是利好,IDG、红杉、创新工场们未必没有减持的打算。

发展困境

李一男是技术天才不假,但创办小牛时许多问题没有想清楚,给以后的发展带来后患。

首先是产品定位与相关法规的冲突。

小牛号称“电动车中的特斯拉”。旗舰——N系列采用松下锂电池18650(特斯拉同款)、Bosch电机和自己研发的BMS电池管理系统。N1自重80公斤、最高时速接近50公里/小时。可以想见,一线城市白领是主要的目标用户,他们愿付高价,但要求产品有与价格相匹配的高性能。但众所周知,一线城市对两轮电动车的限制越来越严格。小牛在限制收紧前“抢跑”,能卖多久卖多久,体现出的是机会主义。

其次是电池寿命“短”、更换要价高。

笔者曾驾驶小牛两年、行驶距离约1.2万公里。由于锂电池容量衰减,最后续航里程还不到20公里,更换新电池要3600元,只好放弃。

小牛的一位高管曾小说:“同样是塑料、钢架,它的等级很不一样,不好的车架有可能一两年就坏掉了。”问题是电池一两年就坏掉了,谁会花3600元为一辆已经“风餐露宿”几百个日夜、闲鱼上只能卖几百元的破旧电动车更换电池?电池废了,车架子还好,有毛用?

如果以2000元以内的价格提供电池更新或可留住部分老客户。花5、6千元买小牛,电池不行了还要收高价,不仅钱赚不到还让老客户“由粉转路”。

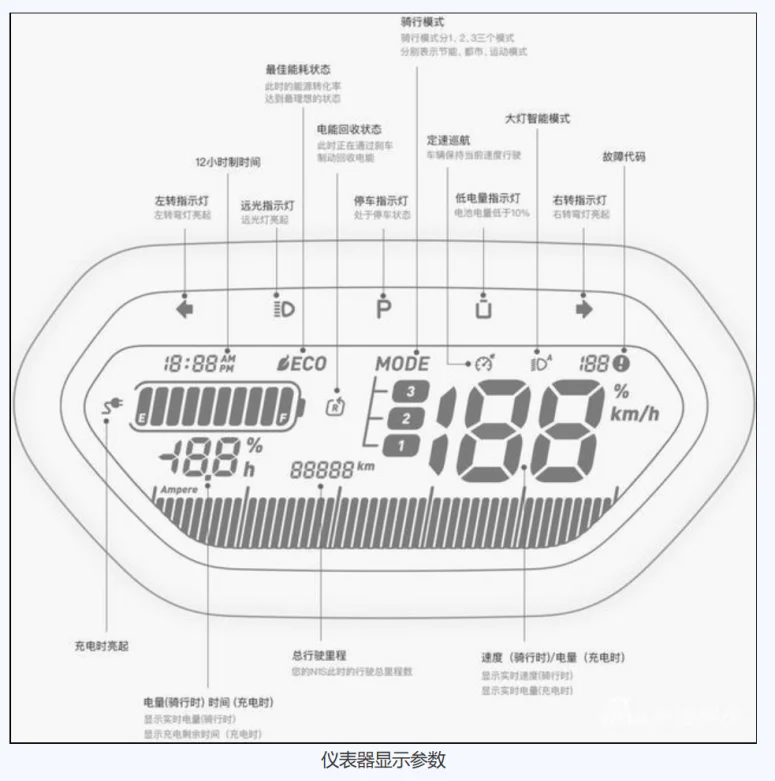

最后是令人失望的仪表盘。小牛低劣的非触屏只显示速度、剩余电池百分比、总里程等参数,尽管可与手机APP连接实现“智能管理”、“防盗追踪”等,还是难以相像这是李一男等人就搞出来这么点儿“初级功能”。#真是太Low了#

贾跃亭曾想在自行车把上嵌入一个安卓手机,可惜靠“人力发电”带动这个大屏有些不切实际。但这对配备锂池的小牛则完全不是问题。假如小牛有这么一个“手机”至少可以导航,还可以在车尾装个“鱼眼”,把视频发送到大屏……

美团曾出于PR目的购入少量小牛。假设小牛车把上嵌入安卓手机,让美团骑手端APP在上面运行,即便利又安全。

价格高、高性能受到新政压制,小牛进一步发展的空间有限。按其自身的规划,2020年小牛产能将达100万台,可在中国电动车市场的份额仍然无足轻重。

面向个人的销量上不去,又想谋求B端用户,但小牛在移动互联网方面的功能也太弱了。

评论