今天凌晨,阿里巴巴更新招股书,变更了阿里、雅虎、软银在2011年支付宝重组时所签订的三方协议。协议变更之后,阿里巴巴集团获得的税前利润分享也从支付宝公司的49.9%调整到小微金服集团的37.5%。而当小微金服或支付宝IPO时,阿里巴巴集团有权在监管允许的情况下继续获得每年的利润分享,也可以选择获得相当于小微金服IPO总市值37.5%的一次性现金回报。新协议还取消了一次性现金回报60亿美元的上限,并规定小微金服IPO的条件是市值达到250亿美元。

也就是说,在未来小微金服IPO之时,支付给阿里集团的一次性现金回报至少为93.75亿美元,这比2011年框架协议20亿美金的下限提高了近4倍。刨去阿里不说,这显然是作为阿里的股东的软银、雅虎这次变更协议的动力。

那么,小微金服的盘子究竟有多大?

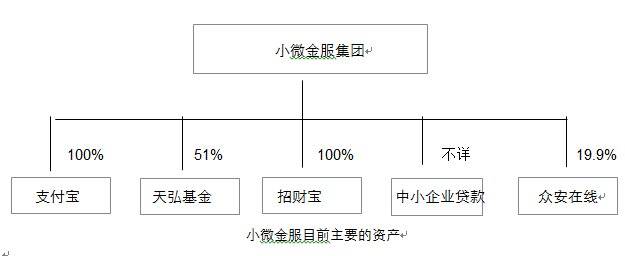

小微金服目前的主要资产包括了支付宝、招财宝、中小企业贷款业务、天弘基金(占股51%)、众安在线(占股19.9%)等。

业务上看,这几个主体的功能各有不同:

支付宝:渠道+平台+数据

作为小微金服的初始业务,支付宝还是其最重要的资产,在整个体系内,支付宝有三重作用。

1、渠道:支付宝首先是资金结算渠道,角色相当于线上银联,以向商户收取支付费率为盈利模式;触达用户渠道:借助支付功能积累了超过3亿实名注册用户,支付宝钱包用户数去年也超过1亿。

2、平台:平台属性主要会体现在支付宝钱包身上,这跟微信想做的事情类似,通过移动平台里二维码、服务窗、卡券、wifi等功能,支付宝在医疗行业、交通行业、餐饮娱乐行业等不同的细分行业进行渗透,目标是成为传统行业的触网平台。

3、数据:沉淀交易数据,用户行为数据以及账户数据,为其它金融业务提供数据支持。

天弘基金+招财宝:理财平台

天弘基金、余额宝以及后来小微金服出资成立的招财宝,在小微共属理财板块。

1、用户层面:两者都是理财工具,前者主打理财小白用户,类似活期;后者主打有一定基础的理财用户,有固定收益,类似定期。

2、公司层面:余额宝是底层属性,让用户的支付宝账户处于长期有钱的状态,并保持基础的活跃度;招财宝则是平台属性,希望成为金融机构售卖金融产品的平台,但和金融机构淘宝开店不同,招财宝又会主观上去筛选产品,把控风险,并采用一些长短期错配的方式,增加流动性。

中小企业贷款:利润金矿

目前的小贷业务,业务范围在阿里体系内,服务的是淘宝天猫以及阿里巴巴B2B平台上的商户,特色是借助数据,自动测算授信额度,控制风险,而非人工资料审核,主打的是银行很难吃、也不屑吃的中小商户市场。

金融业务真正赚钱的,永远是放贷。在小微金服体系内,中小企业贷款的角色就是真正的利润金矿。阿里申办银行,也是在小贷有了一定的基础之上再做。如果这块业务能降低资金成本,继而做大规模,并把自有的风控能力向其它金融机构输出,则可能成为平台方。

众安在线:互联网财产险探索

在“三马”当中,小微金服是众安在线单一最大股东。众安的业务局限于财产险产品,和其他业务相比,其规模最小,相对来说往前探索的难度也最大,因为这是金融产品层面的创新了。互联网保险业务也发展了几年,目前最成功的就是运费险,其他的都还在小打小闹,尚未成气候。

以上是业务部分,那么资本层面,这些业务加起来到底值多少钱呢?

支付宝:对标Paypal

估值需超过250亿美元,融资金额超过20亿美元,这是阿里对小微金服上市的最低市值要求,要确定小微金服长期的估值潜力,还是要进行一些对照分析。

PayPal在美国并未独立上市,而是作为eBay的子公司存在,后者的市值目前在670亿美金左右。由于Paypal贡献了四成左右的收入和利润,而且支撑了eBay最重要的想象力,所以有不少评论认为,Paypal的估值超过350亿美金。

和Paypal对比,支付量上支付宝遥遥领先,按照招股书披露,其2014财年就日均106亿元人民币,Paypal支付量2013年总共1800亿美金,日均大概是30亿人民币出头。但由于国外的费率水平远远高于国内,所以营收上,支付宝反而落后eBay。eBay 2013-2014财年的净利润是33.28亿美金,eBay贡献接近四成,相当于13亿美金左右(约合80亿人民币),而阿里财报显示,支付宝2013-2014财年交给阿里集团的税前净利润是17.4亿(占总额的49.9%),也就是说支付宝这一年度的税前净利润是35亿左右,这个数字相比Paypal,仍然有不小的差距,但是支付宝的规模效应正在显现,营收增长速度比paypal要快得多。另一个可参考的维度是客户量,Paypal目前的活跃账户总数为1.48亿,支付宝实名注册用户为3亿,手机客户端装机量超过1亿。

阿里小贷:对标Lending Club

国内小贷公司登陆资本市场的极少,美国香港各有一家,但体量很小。

相对来说,反倒是P2P始祖Lending Club,尽管模式和阿里小贷不同,但是由于两者都是用互联网、大数据的方式来发放贷款、把控风险,所以资本概念上,还是有些接近的。

Lending Club目前正在谋求以 50 亿美元的估值 IPO,主承销商已选定为摩根斯坦利和高盛,最快三季度完成。但Lending Club的数据一直未向外公布,可查到的数据是2013年三季度,通过其平台的累计贷款为20亿美金。而阿里小贷目前的贷款余额达到132亿人民币,累计放贷过千亿,规模上已经大大超过Lending Club。

余额宝+招财宝+众安财险

这三块业务还很难找到对标企业,招财宝和众安财险还很小,余额宝虽然已经规模超过5000亿,成为全球第四大货币基金,但货币基金的营收能力很弱,小微入股天弘基金51%股权时,也只是花费了11.8亿人民币,但是,余额宝对于拉动支付宝的用户活跃度,培养用户理财习惯上的意义很重大,所以不能仅仅以盈利能力对其估值。

总的来说,目前的小微金服,相对于3年前160亿美元估值上限的支付宝来说,已经扩张很多,仅仅支付宝的估值,就足以和Paypal在一个量级,如果加上小贷,以及萌芽期的其他几块业务,估值很可能超过400,甚至500亿美元。而以平台级别公司来考量,支付宝手握3亿实名注册用户,超过1亿的移动端活跃用户,且是金融属性的,单用户人均价值一两百美金相信是可以被认同的。要知道,活跃用户数3340万,且尚在亏损的京东,现在的市值也近400亿美金了。