作者 | 张雨忻

来源 | 极客公园

毫无疑问,VR 市场正在转冷。

由 CBI 的数据来看,从 2015 年第二季度开始的一轮 VR 投资狂潮正在退潮。进入到 2016 年之后,全球的 VR 投资数量在数个季度的连续增长后掉头下降,这在第二季度中体现的尤为明显。

而对于中国的 VR 创业者来说,说「凛冬已至」或许有些夸张,但市场确实在大幅降温。一度承载着创业者和投资人太多期待和热情的 VR 行业,经历了如过山车般的一年。如今,曾如雨后春笋般出现的上百家做 VR 硬件的公司因缺乏核心技术开始露出技术短板,且出货量堪忧;良莠不齐的内容开发市场也没能迎来 C 端市场的爆发,即使是最优秀的 VR 游戏开发商也没能从消费者身上赚到钱;离钱最近的线下体验店也因缺乏壁垒也经历了一轮洗牌,能维持良好现金流的只是少数。

其实,VR 行业仍处于非常早期的阶段,不得不说,这一轮的「泡沫」是资本野蛮催熟的结果。但越来越多的投资人已经意识到问题,他们也正从非理性的狂热中冷静下来。而在这场狂欢过去后,VR 从业者也要开始思考,如何在寒冬中,活下去。

惨淡的消费市场

2015 年底,各大投行和券商纷纷发布 VR 产业报告,对 VR 消费市场给出了非常乐观的预期。然而,到了 2016 年,市场的冷淡给了它们当头一棒。

今年,VR 创业者们无不在关心一个问题:三大厂的出货量能到多少?但对于订单情况,三大厂可谓讳莫如深。极客公园从一些一线投资人处得到猜测性数据显示:Oculus 今年计划出货 100 万台左右,HTC Vive 是 40 万台左右,Sony PSVR 在 150 万台左右。对于这些数字,创业者认为没有这么乐观。来自 Steam 的数据也显示,HTC Vive 的用户增长在 8 月已经几近停滞,目前的出货量大约在 10 万台,低于预期。

其实,大家关心出货量也就是关系今年的消费级市场能做到什么样的用户规模?这个用户规模是否足够支撑自己的公司活下去?一个市场在刚刚萌芽时,这些数据将决定创业者选择的具体赛道,以及在「市场蛰伏期」内的种种决策。

据业内人士称,以 PC 头显起家的公司都慢慢转向了技术门槛较低的 Cardboard 式眼镜盒子类产品或一体机产品。即使如此,这些硬件公司也已经不再被资本看好。经纬美国曾参与 Oculus 的 A 轮投资,并因此获得了丰厚的回报。但经纬中国团队却对媒体表示:「我们现在已经直接把头显类的项目屏蔽掉了。」

不仅是三大厂的消费级产品相继发布,小米、华为等手机厂商也纷纷入局,这对于头显创业公司来说确实不是个好消息。峰瑞资本投资人朱祎舟告诉极客公园:「今年头显产生的发布会明显少了很多。毕竟,头显产品中的光学、算法、屏幕等几大关键技术都需要大公司的介入才能形成规范的标准,小的创业公司在这其中没有话语权。」

做 VR 内容的创业者们也活得不好,想直接从用户手中赚钱的想法几乎破灭。

一年前,大部分人都认为要将 VR 推向普通消费者,除了硬件普及,最重要的突破口就是一个爆款游戏。而现在,这个爆款游戏依然没有出现。另一方面,好的游戏开发团队都将三大厂作为首选平台。比如,TVR 在为 Gear VR 开发了游戏《Finding VR》后,就在潜心为 Sony PSVR 做游戏开发。但尴尬的是,三大厂要不产品还未上市,要不产品在国内的普及程度低,这都是游戏厂商无法从 C 端赚钱的根源性问题。

而相比起游戏这种付费习惯良好,能够形成正向现金流的内容形态来说,影视内容就更不乐观了。原本国内用户为影视内容付费的习惯就还没有形成,再加上真正内容精良、体验出色的 VR 影视内容又几乎没有,这就更难让用户为内容掏钱了。

作为 VR 影视的头部公司,兰亭数字一度押注在 VR 直播上,并瞄准粉丝经济,以综艺节目为主要内容类型。除此之外,兰亭还以全新的叙事逻辑和拍摄方式制作了一部实验性 VR 电影《活到最后》。而当这些内容放到各 VR 内容分发渠道上时,却几乎无法为其带来营收。

兰亭数字 CMO 庄继顺告诉极客公园:

「入局 VR 影视的团队越来越多,但在技术上有积累的公司却很少,在艺术表达上能够有创造力的探索的就更少了,大多是试试水的心态。VR 影视有很多关于叙事逻辑、拍摄制作和软硬件技术上的问题都还没有好的解决方案,这都需要时间和资金,小打小闹的团队是没法做出令用户满意的内容的,就更别谈付费。如果传统影视行业里的大佬进来,倒是有机会。」

一度被热捧的 IP 也失去了魔力。

某不愿透露姓名的机构投资人告诉极客公园:「现阶段,IP 是没有价值的,因为没有用户基础的 IP 无法称之为 IP。更何况,就仅有的这些 VR 用户里,又有多少是某个特定 IP 的粉丝呢?匹配度也是一个问题。」

当然,这并不是全盘否认 IP 的价值。虽然短期内 IP 没那么重要,但从长远来看,那些经典 IP 的价值是一定会体现的。任何 IP 都有一个经营的过程,并非一朝一夕能成。所以,随着产业逐渐成熟,消费市场的规模逐渐具足,IP 便到了释放能量的时候。

在直接面向消费端的产品和服务中,目前只有一些线下体验店活的相对体面。

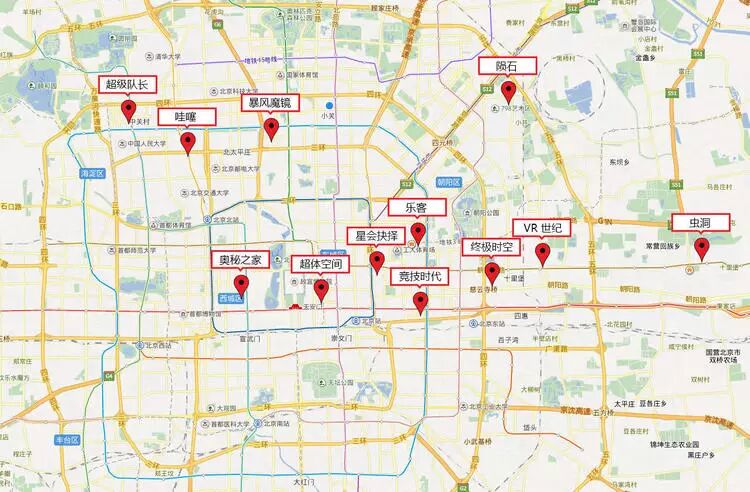

极客公园综合多方调研数据预测,2016 年国内的 VR 线下体验店将扩张到 3000 到 4000 家。不过,这个过程中也会经历了一轮洗牌。最开始以蛋椅为主要体验形态的体验店因为没有壁垒、体验单一已经没有机会。而现在主流的体验店基本以「HTC Vive+体感设备」的配置为主,在内容上则包括购买授权、与内容团队合作分成、自研等几种来源。

以乐客为例,其提供外设硬件的统一控制系统和内容集成,通过 VRLe 内容分发平台,把内容制作者的内容分发给各加盟商,并与内容制作者、体验店合作分成,为 VR 内容开发团队打通变现渠道。极客公园曾按乐客的收费标准大致推算过它的营收能力,顺利的话,单店可在半年内回本。而另一位主要玩家玖的(原广州乐创)去年一年营收总额达 1.6 亿元。

不过,体验店也不是一个一劳永逸的生意,同样需要在设备和内容上持续投入。硬件的增加和替换是基础,而谁能在内容上保持有节奏的更新,在交互和体验上形成差异化,才更有长久活下去的可能。

资本变脸

上市公司正在离场。

今年 5 月,证监会叫停上市公司的跨界定增,涉及到互联网金融、游戏、影视、VR 四个行业。比如一家钢铁企业不能通过定增收购或者募集资金投向上述四个行业。同时,这四个行业的并购重组和再融资也被叫停。

到了 6 月,证监会再度出手,表示将重点核查影视、VR 等热门虚拟经济并购重组案。很快,证监会便启动了调查,对已完成的并购重组但未实现业绩承诺的上市公司进行抽查。其中,VR 这样的能让上市公司高溢价开展并购重组的项目是被重点考察的。

虽然证监会并非封锁了上市公司投资 VR 的全部可能,叫停的只是存在跨界行为的公司,那些不跨界的公司(比如影视公司)依然可以投资 VR。但不可否认的是,证监会的这一系列举措确实影响到了那些去年处于非理性疯狂中的上市公司的投资行为。大量公司或被迫撤出、或开始谨慎对待对 VR 创业公司的投资。

当然,政策只是一方面,二级市场总是在不断寻找新鲜的概念,遗憾的是 VR 对于他们来说已经不再新鲜。春节过后,风向突变,「直播」成了上市公司眼中的香饽饽,乐视、暴风、昆仑万维、光线传媒、华策影视等一度钟情于 VR 的上市公司都跳入了直播大潮。对于 VR 创业公司来说,二级市场的加持作用随即快速消减。

上市公司对 VR 投资转冷,人民币基金的投资热情也牵连着受到影响。一方面,人民币基金投资 VR 项目很大程度上都指望着通过上市公司接盘来实现退出;另一方面,很多人民币基金的 LP 都是上市公司,上市公司对 VR 项目的态度转变也会直接影响到基金的投资方向。因此,二级市场倒逼一级市场的红利也正在消失。

当然,从投资逻辑和市场发展规律来看,VR 投资也确实到了该降温的时候。

上市公司投资 VR 是出于「拉高市值」的目的,因此在投资时能够接受高溢价,随后再从二级市场把钱赚回来。但对于 VC 来说,他们只能追求来自项目本身的投资回报。因此,面对已经完成一到两轮融资的 VR 公司,投资机构会更加谨慎,毕竟它们脱胎于去年底的那一拨非理性 VR 热潮,估值普遍偏离自身价值。来自某美元基金的投资人告诉极客公园:「现阶段,我们会严格地考察公司的估值是否是合理的,除此之外,还有产品现有的用户规模数据。其实也就是考察公司的价格和价值之间是否匹配。」

从市场发展规律来看,VR 行业已经进入「模式验证阶段」。经过了近一年的投资热,上市公司和机构的 VR 投资布局已经基本完成,各细分方向上的头部公司也已经悉数拿到融资,大部分处于 A 轮阶段,少数进入到 B 轮。因此,是时候看看这些公司是不是能在自己的模式下跑出来了。

从投资角度讲,当一家公司已经进入 B 轮甚至 C 轮阶段,就应该把关注点从「有意思的模式」或「靠谱的团队」转向更现实的数据和利润了。而就目前 VR 领域内的绝大部分公司来说,其现有的数据和利润是撑不起已有的估值的。

多家投资机构均对极客公园表示,他们之所以最近没怎么出手,也是希望好好观察之前已经出手投资的那几家 VR 公司,好好观察行业,避免在行业低潮期做出错误判断。朱祎舟告诉极客公园:「VR 是一个全新的行业,它存在一个自己的发展周期。在之前那个野蛮生长的阶段,各机构该投的也都投了,大家现在都在观察所投公司的成长情况,这是一个必经的过程。」

押注海外

相比上市公司和人民币基金今年以来对 VR 项目的态度转变,美元基金反而对这个市场有着更理性的理解,其中不少基金都在保持着持续的跟进。此前,有不少对 VR 市场处于观望期的美元基金的投资人曾表示,VR 创业公司预计会在今年下半年进入一个「低估值」阶段,到时可能能寻找到优质项目,伺机出手。

但是,这对于国内的 VR 创业者来说不一定就是个好消息,因为不少美元基金都更偏向于在海外寻求投资标的。而那些在今年第一季度之后仍在频繁出手的人民币资本,也几乎都把目光投向了海外。

某美元基金投资人告诉极客公园:

「我们很少对国内的项目出手。一方面,国内的 VR 团队缺乏在关键技术上的突破,经验积累也不到位;可另一方面,他们的估值却丝毫不比国外团队低。相比之下,海外市场则更加理性,项目也更符合我们的价值判断标准。」

朱祎舟也有着相似的判断。当然,峰瑞资本对海外市场的关注与其投资逻辑有直接关系。现阶段,峰瑞正在集中关注那些关键性技术节点上的公司,这些技术包括屏幕、传感器、追踪、视频流处理、视频拼接、声音处理、引擎、交互等等。而就国内外两个市场相比,国外的 VR 团队在这些技术节点上更愿意花时间做研发深耕,而国内团队则更快速的进入到了平台、应用等更接近变现的环节。

在李丰看来,「投资技术型的公司从一开始就有了内生价值,它能够被资本发掘一定是因为它过去已经有了一定的投入和积累。而应用层面的投资则随机性很强,投中了就是 1,投不中就是 0。」而朱祎舟的理解是:「行业还处于早期阶段,用户体验不成熟,空谈内容和模式是没有意义的,而这些都需要通过关键技术来形成突破。」

目前,虚拟现实相关技术专利主要被美国与日本的专利权利人持有。据 VR 日报给出的统计,美国握有专利权占比达到 67.7%,日本占比达 17.5%。相比之下,中国的 VR 公司几乎还没有突破性的创新型技术成果和专利,以借鉴海外为主,不少硬件公司拿了国外 VR 硬件的代码稍作修改就开始使用。

目前,盛大已经成为全球 VR 领域内最活跃的投资机构之一,而梳理它的 portfolio 可以发现,其中并没有来自中国的 VR 公司。当然,盛大不仅投资 VR/AR 的技术公司,也在内容和应用层面布局,但团队都是那些积极通过技术研发来探索新内容表现形式和体验的公司。

盛大最名声在外的一笔投资便是成为了大型 VR 主题乐园 The Void 在其创始人之外的唯一投资者。除此之外,盛大的 VR 布局还包括:VR 行业解决方案提供商 Survios、游戏开发商 Solfar、想在太空实现 VR 拍摄的 VR 摄像设备商 Space VR、AR 眼镜光学方案厂商 Lumus、媒体和孵化器 Upload VR 等。

The Void 效果图

在人民币资本里,华人文化在 VR 领域里押注颇重,并且更多关注海外。今年 4 月,华人文化旗下的微鲸科技成立了 VR 创新产业基金,计划在未来三年向 VR 产业投入 10 亿。

8 月初,华人文化宣布投资美国最大的 VR 直播平台 Next VR,而 Next VR 这一轮融资中,还有中信国安、网易、方正和生等资本方均来自中国。实际上,一些中国资本也已经把触角伸向了海外市场。

VR 内容当然是华人文化会重点布局的。但微鲸 CEO 李怀宇在接受 VR 次元采访时表示,投资 Next VR 不仅因为它是一个内容制作商,更重要的原因是它还有自主研发的红龙摄像机系统以及自主研发的流媒体解决方案,两者的配合能够大大降低视频对带宽的要求,让用户可以用更低的带宽、在更多场景下观看到高分辨率的 VR 视频。

Jaunt 是华人文化在海外的另一笔重要投资,也帮助 Jaunt 完成了 1 亿美元的同领域内单笔最大融资额。当然,想成为 VR 时代 Netflix 的 Jaunt 同样有自己的技术积累,它开发了自己的全景摄像机,并研发了一套视频拼接算法。

越来越多的资本押注海外,背后也暗藏着中国 VR 市场存在的隐忧。和君资本作为投资国内 VR 项目最多的机构之一,其投资经理魏绪也对媒体表达过对国内市场的担忧:「在 VR 领域,我们只比美国稍微晚起跑一点,但如果中国的 VR 企业不能够在技术上突破和持续迭代,将会失去先发优势,最后变为一个加工厂和消费市场,而不是一个在技术上能够实现创新的先锋市场。」

走,去做 to B 的生意

对于寒冬中的 VR 企业来说,只有两条路是可行的:融资,靠投资人的钱继续活下去;找到自我造血的办法。

面对如今惨淡的 C 端市场,很多 VR 公司,尤其是硬件、内容类的公司,在半年到一年内仍看不到自我造血的可能,这时候,他们都应该考虑想办法融更多的钱了,即使牺牲掉一部分估值,以此支撑到融资行情变好,或 VR 消费市场苏醒。

但残酷的是,创业者面对的是一个越来越难融到钱的现状。因此,大量 VR 创业公司都开始转型,去寻找能赚钱的业务方向。对他们来说,暂时放下 C 端,转而走向 B 端,是目前最可行的方法。

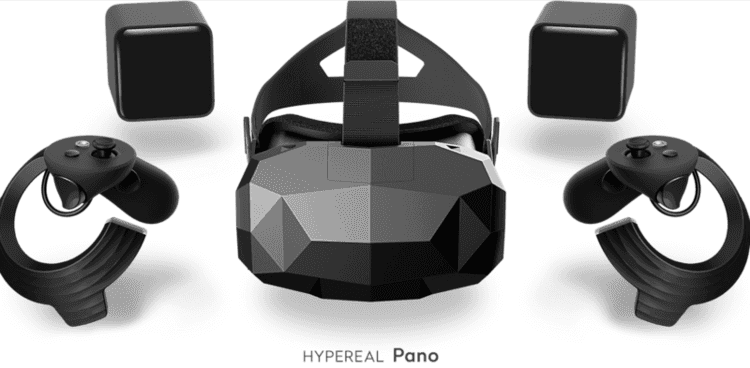

一些硬件公司选择避开 C 端市场,面向 B 端市场做更精准的售卖。以 HYPEREAL 为例,这家因产品 HYPEREAL Pano 的外形极像 HTC Vive 且同样采用 Lighthouse 系统的头显厂商曾在 CJ 上一夜爆红,它们便不打算以 OEM 的形式进行量产并销售给 C 端市场。

其创始人黄铭柴告诉极客公园:「我们将直接面向 B 端有需求的开发者或商家,第一款产品打算以教育市场为主,也希望让购买我们产品的人能配合使用我们开发的软件,所以消费者市场不是主战场。」而在开发者看来,他们也愿意接受 HYPEREAL 的策略,一些开发者表示:「如果能够达到好的体验,且价格更合适,我们为什么要选择 HTC Vive 呢?」

对于内容提供商来说,它们甚至更不具备硬件厂商那样直接向消费者进行销售的能力,转向 B 端是无可奈何,但也是目前唯一能走的路。

作为 VR 游戏领域内的头部公司,TVR 已经辟出了一个团队专门承接 B 端业务,用方相原的话来说便是「两条腿走路,能更稳一些」。目前,TVR 最大的一个 to B 业务便来自阿里的 Buy+。在 Buy+ 最新发布的虚拟购物视频原型中,TVR 负责 3D 场景的搭建和交互的设计。对于 TVR 来说,营收是一方面,通过 to B 业务积累自身经验,完善技术也同样重要。当然,如果能接到阿里 Buy+ 这样的项目,对公司的品牌也会有很好的提升。

而除了头部公司之外,大量游戏团队其实并不容易找到大的行业客户,为线下体验店做游戏开发和定制成了它们比较可行的出路。

在影视内容提供商中,目前估值最高的兰亭数字甚至停掉了所有的 C 端业务,转而为 B 端开发内容。

与 TVR 一样,兰亭也参与了 Buy+ 的内容原型的制作,负责实景拍摄部分。除此之外,兰亭也开始承接来自房地产公司、汽车品牌等广告主的 VR 广告片拍摄业务。但庄继顺最看好的,还是为行业应用做内容开发。目前,兰亭在各个垂直领域中正在主攻旅游方向,当然这与公司自身的客户与渠道积累有直接关系。而婚恋或是兰亭瞄准的下一个垂直市场。

庄继顺表示:

「现在这个阶段想完全依靠 C 端变现是风险极高的,我们考虑的是先把团队养活下来,再等待市场慢慢成熟。但这并不代表我们放弃了 C 端,我们依然在做实验性的影视内容,但有了 B 端业务的供血后,我们的产品逻辑就变了,也不那么着急了。VR 影视的探索需要时间,而 to B 业务能给 to C 业务争取时间。」

所以我们可以看到,VR 内容提供商把自己的内容放到各线上内容分发平台是几乎无法产生营收的,想要自我造血,基本有以下几个面向 B 端的途径:

· 将内容一次性卖给一家或几家硬件厂商做内置,收取授权费

· 为线下体验店做定制化的内容,收取授权费或销售分成

· 为行业应用做内容开发,比如房地产、家装、教育、旅游等

· 为广告主做 VR 内容,比如 VR 广告片

有趣的是,做 to B 生意的公司不仅自己能完成一部分造血,也更容易得到资本的青睐。目前,在国内投资 VR 很活跃的和君资本就表示,他们的投资逻辑就是「找到离变现最近的公司」,在这个逻辑下,他们投资了线下游戏开发商幻视网络、房地产 VR 指挥家等。

不过,也有投资人表达了对内容公司转向 to B 业务的担忧。某不愿透露姓名的投资人表示:

「长期给 B 端做定制化内容可能会失去对消费市场的敏感度。一方面,to B 业务往往对制作的要求更高,这会牵扯团队大量精力,难免忽略对消费市场的关注;另一方面,to B 业务都是项目制,一个项目一笔收入,在团队规模有限的情况下,难以形成规模经济。所以,如果一定要做 B 端生意,给线下体验店做内容开发或许是更好一点的选择,毕竟还是可以看到 C 端用户的体验反馈。」

那么那些本来就在做 to B 业务的公司又活的怎样呢?

垂直领域下的 VR 应用开发者压力并不算大。无忧我房 CEO 李熠告诉极客公园:「VR 看房在房地产商那是一直有需求的,行业竞争也没有像做游戏那么激烈。大环境还是足够现有公司生存的。」

尽管如此,他们也同样焦虑。无忧我房已在近期开始向汽车市场扩张,甚至开始做面向 C 端的游戏开发。在李熠看来,虽然游戏不赚钱,但对于公司来说也有好处,「通过做游戏可以更好的沉淀底层技术,向 B 端业务输送。并且,做游戏开发对公司的品牌也有提升。某种程度上来说,VR 游戏开发如果能做好,代表着一种技术能力。」VR 地产业务的核心是建模和交互,是可以顺畅移植到游戏开发上的。

行业应用开发者开辟 C 端市场也是情理之中。朱祎舟和一位做 VR 内容的创业者表达了相似的观点:「虽然行业应用现在活得不错,但这件事的天花板比较低,并且不容易实现规模化,两条腿走路也是有必要的。」

春天还有多远?

在寒冬中砥砺前行的 VR 创业公司或精简团队、或转变业务方向,无不是为了等到市场转暖的那天,可以再一次找机会占得先机。可是这个寒冬还有多久?

「半年到一年」,这是大部分从业者和投资人给出的答案。

Google 的入局将会改变现有的 VR 发展进程和市场格局,Daydream 的角色与当年 Android 的出现无异——统一标准、开放合作、构建应用生态。所以,Daydream 产品的上市将是一个重要的行业转折点。今年第四季度,Daydream 将会搭配某款手机上市。Daydream 会对硬件提出具体的标准以及系统层面的优化,随后,便会有大量手机厂商快速入局,生产符合 Daydream 平台标准的 VR 设备。

而这带来的结果就是,VR 硬件设备量会上一个明显的台阶,且这些设备在操作和体验层面将具备相对统一的标准,这将给开发者们提供极大的便利。Daydream 带来的是对行业上下游的新一轮整合。

另外,来自三大厂、Gear VR 和国内重要硬件厂商的产品在明年很可能进行一波较大幅度的更新,带来更好的体验,对开发者也将更友好。朱祎舟说:「目前,产业链上下游的参与者能改进的空间不大,需要从底层来改善整个生态,而这需要大公司的推动。」总之,系统层和硬件层大厂将会带动整个产业链开启一轮新的机会。

而在这个过程中,创业者要做的便是想办法活下来,不要对市场失去耐心,也不要对自己失去判断。

本文由极客公园原创

转载联系 xiangyunqi@geekpark.net