文|朱昂

最近又到了中国互联网企业的财报期。笔者最近也把一些重点跟踪的企业财报分别看了一些,包括:微博,网易,百度,京东和唯品会。他们分别对应着社交媒体,游戏,搜索和电商。之后我们会在其他互联网公司出财报后,再做一次梳理。我们努力从一个自上而下角度去看互联网行业趋势的变革。

此次的五家龙头公司财报中,我们发现几个趋势,有些和我们一直以来的观点极度吻合:

1、在移动互联网流量红利的分割完成后,整个行业进入了红利的下半场。一个显著特征就是巨头对于流量把控越来越强。每个行业的互联网巨头增长都非常强劲,他们把控了最强的流量。我们看到网易的游戏增长迅速。所有的手游用户几乎只涌向了网易和腾讯,前者对于游戏开发是最懂的,后者拥有最强的渠道。事实上,我们如果撇开互联网不看。在社交,游戏,零售等领域,美国也基本上就是几家龙头。比如游戏中的暴雪,零售中的沃尔玛。

2、内容流量依然是下半场的核心。二级市场表现最好的是微博,一级市场估值增长最多的是今日头条,还有大量崛起的微信公众号(比如点拾这种)。移动互联网的下半场依然是通过内容来争夺流量。而且一个大趋势是,大家对于内容需求的“颗粒度越来越细”。这给大百度带来长期竞争压力。我们看到百度的搜索业务增长已经创了历史新低。这种过于粗糙的颗粒度,已经不再符合移动搜索的新需求。

3、电商依然再向大平台汇集,唯品会这样的垂直电商虽然业绩持续增长,面临的压力会越来越大。电商1.0时代中,好的物流配送体验,便宜的商品都能带来流量。但是到了2.0时代,持续打价格战会让生存越来越艰难。这就需要依靠线下带来流量。从京东财报中,至少我们看到一个特点,就是电商的运营效率一定远远超过实体零售。他们可以依靠一点点的经营利润率就赚到钱。这也是未来新零售的方向。依托线下流量+线上的运营效率,继续提高对于实体零售的渗透率。

微博:二三四线开花结果

四季度微博总收入2.13亿美元,同比增长43%,环比增长20%。月活跃用户同比增长33%至3.13亿,单用户广告收入达到0.60美元,同比增长了9.4%。运营利润率达到了历史最高的34.5%。Non-GAAP净利润超过7600万美元,同比大涨136%,环比也增长了41%。单季度净利率达到了历史最高36%。

(微博的MAU增长:晨聊互联网)

微博在去年涨幅超过400%,是涨幅最大的中概股。如果说2016年美国科技股投资人要跑赢市场必须持有英伟达,那么中国科技股投资者必须要持有微博。我认为微博的重现崛起和两个因素有关:移动互联网下半场的内容红利,以及对于用户的渠道下层。根据对于微博跟踪最紧密分析师天风证券王晨的研究,微博3年前来自二线及以下城市用户50%不到,今天这个比例占到了81%的MAU。

这些二三四线城市用户也是过去几年移动互联网增长最快,最后的一块红利。包括电商的阿里,京东,包括游戏的网易等都在做渠道下层。对于这些用户来说,他们在二三四线城市能够接受到和北上广深一样的资讯,一样的商品,解决了生活中的巨大痛点。而移动互联网倡导的就是:人人平等,这也导致二三四线城市用户在某些货币化领域的空间比一线城市用户更大。

另一块就是内容红利。目前微博单用户市值达到了$39.6/MAU,这个数字已经超过了Twitter的$36。背后也是隐含着微博单用户货币化能力,会比起师傅Twitter更值钱。我认为这主要基于微博的产品矩阵,从最早学习Twitter的文字模式,但现在加入视频,大幅提升了广告价值。这也导致微博逐步从Twitter模式转型向Snapchat模式。移动化,社交化和视频化是必然的行业大趋势。

事实上过去几年一级市场最大的两个项目分部是滴滴和今日头条,分别代表了共享经济和内容流量。

从这一点也说明了移动互联网下半场的特征,要么开辟新的流量战场,要么通过内容来获取流量。如果我们从一二级市场的联动角度,就不难理解为什么微博股价能上涨400%,市值能超越Twitter。背后还是微博掌握了宝贵的内容流量,并且能最好的将这些流量商业化。相比而言,微信虽然流量成本更低,但商业化能力远远没有微博做的好。

网易:高品质的游戏用户体验

四季度收入同比增长53%至121亿,其中游戏业务收入89.6亿,保持了62.8%的同比增速。手游增速82.8%至57.3亿,对于游戏业务占比环比提高7%至64%。端游保持了15.3%增长至27.3亿。包括电商在内的其他业务增长38%至24.8亿。Non-GAAP的净利润达到了39.6亿,同比增长68%。

(网易营收情况:官网)

网易是BAT之后,目前中国互联网最有竞争力的企业,市值也突破了400亿美元。我认为数字背后的高增长都是表象,甚至类似于《阴阳师》这样的国民手游,从网易模式中看也是必然的。这么多年从公司的基因看,网易丁磊更像一个出色的产品经理。公司的产品数量并不多,但每一个布局都非常好。这一点其实和网易的游戏合作方暴雪非常类似。从一开始就没有参与热门的团购,视频,云盘,O2O,互联网金融等大战,网易一直深耕优秀的游戏。而网易严选和考拉做的也十分出色。

大网易不断保持高增长,背后也有中国手游越来越重度化的趋势。我认为丁磊在看了暴雪过去十年的高增长中,明白了这个趋势。最终,一定是最最头部的游戏获得绝大多数的玩家。而且由于游戏增加了竞技属性,也会带来所谓的网络效应。玩的人越多,想要玩的就越多。同时,玩家的试错成本其实是很高的(因为单一游戏的投入时间在增加),与其推出大量品质一般的游戏,不如打磨几款好游戏。如果真正玩过网易的游戏,就知道平衡性做的多么好,让人愿意不断在上面花时间。

长期来看,每一次网易高增长的财报后,市场都要质疑未来还能保持吗?从丁磊的性格和公司基因看,他们注重最优质的用户体验。

百度:面临杀估值窘境

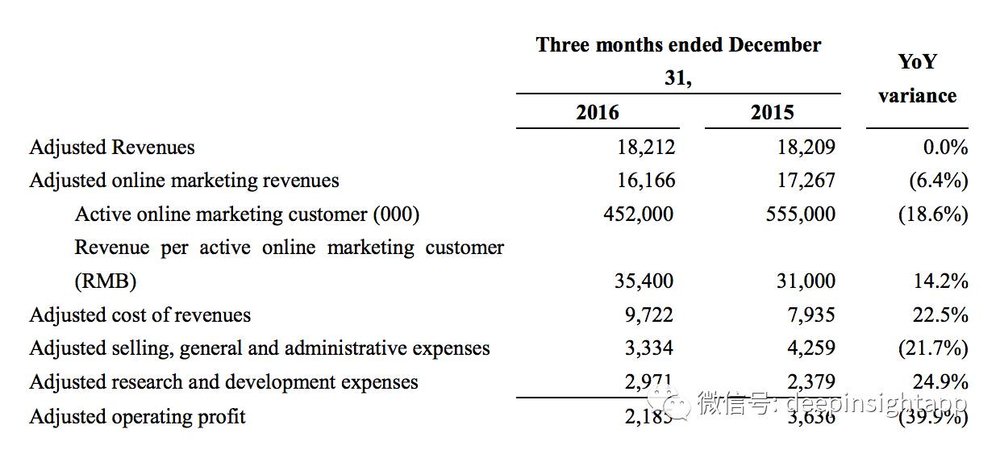

四季度收入182亿,同比下滑2.6%,剔除去哪儿的影响,实际与去年持平。收入增速是过去13年最低单季度同比增长。广告收入161亿,同比下滑8.2%,环比下滑2%。广告主环比下滑13.7%至45.2万,受魏则西事件影响,数量比二季度高峰人数减少了14.2万。Non-GAAP运营利润率16.6%,同比下滑5.6%。

(百度的营收以及运营利润:SEC)

整个BAT中,百度其实是最弱的环节,看未来5年,其中国互联网第三的位置以及600亿美元市值将被其他人超过。百度搜索业务的增速从2004年的200%以上已经下滑到了负增长。事实上,早在2009年初,百度搜索业务增速就已经在30%左右。然而受益于谷歌退出,百度又获得了搜索业务的二次红利。过去几年,搜索业务的广告模式拖累了公司转型,O2O业务其实并不成功,爱奇艺是少数杀出来的新业务。

看未来,我认为有一个趋势非常不利于百度:整体搜索行业的颗粒度越来越细。今天,大家对于内容搜索的需求更加细致了。当我们搜索“西部世界”的时候,我们想知道大结局中有多少彩蛋,而通过百度搜索往往出现的是哪里可以免费下载。随着对于内容需求颗粒度的从大到小,微信朋友圈搜索,知乎,哔哩哔哩等更加垂直细分的工具在全面代替百度。

好的方面当然是人工智能。百度是最早投入人工智能算法的互联网公司。然而目前并没有看到任何人工智能的相关产品推出,随着百度老板娘的回归,如果未来一年再没有新的转型业务出来,百度将面临长期杀估值的窘境。

京东:谨慎

四季度收入803亿同比增长47%,增速比三季度的38%进一步提高。(注意,阿里和京东计算收入的方法不同)。Non-GAAP净利润继续转正5.6亿,连续的三个季度的Non-GAAP 净利润转正帮助京东在2016年实现了盈利大约9.5亿的Non-GAAP利润。单用户的GMV增速3%,受益于四季度电商旺季。新增用户2800万,比阿里的400万要高出不少。整体月活用户达到2.26亿。Non-GAAP的运营利润率在0.6%。非3C业务比重占到了52%。

(京东历年营收:官网)

(京东历年营收:官网)

之前我明确看空过京东,因为过去一个季度的京东股价上涨还输了一顿牛排给好友乔治。反思自己的错误,我忽视了京东通过提高Non-GAAP运营利率率来达到盈亏平衡的点。我们看到京东仅仅依靠0.6%的Non-GAAP运营利润率,就能获得大约5亿的单季度利润。同时,对于京东金融的剥离,也让上市公司层面能够更加专注于电商的运营效率提高。

京东从本质上,和我们下面要说的另一家电商唯品会一样,是一家物流公司。他们和传统垂直电商不同的地方就是物流体验做到机制,然后获得了用户粘性。而且由于运营效率很高,仅仅需要一点点利润率就能获得利润。我看了一下,百货公司需要盈利的净利润率盈亏平衡点在5%左右。这是互联网天然的护城河,能够依靠高周转获得利润。

对于京东,我依然保持长期比较谨慎的观点。当然因为输了牛排,也不能太过于偏颇。理性的角度看,中国电商行业的空间还是很大。从阿里的新零售就能看到,线下已经成为了新的流量入口,中国电商空间一定是超过美国的。在这个大背景下,京东和阿里共存是有可能的。但是长期看,京东自营业务依然面临长期亏损,依靠第三方平台来赚钱的困局。而第三方平台由于产品质量把控越来越难,会逐渐伤害消费者体验。更重要的是,3C产品已经出现寡头品牌垄断,那未来这些品牌会通过自己的渠道来销售。比如小米,华为,OV都有自己的渠道。这对于京东的长期价值会带来风险。事实上,我们看亚马逊,其一直在转型。整个3C在亚马逊毛利润的占比非常小,云计算,prime会员,其他业务占比越来越高。

唯品会:护城河越来越薄

四季度收入189亿,同比增长36%,但整体增速维持着环比下滑。Non-GAAP的净利润9.7亿,同比增长31%。Non-GAAP的净利润率5.1%,同比去年的5.3%继续下滑。活跃用户和总订单量分别同比增长39%和26%,达到2750万和8200万。2016全年收入达到566亿,同比增长41%,利润28亿,同比增长30%。

(唯品会的历年营收数据:官网)

(唯品会的历年营收数据:官网)

曾经最牛的中概股,在利润创新高之后一旦增速下滑,股价会先行杀估值。唯品会面临的风险比京东更大。其垂直电商面临其他平台型电商的竞争。最早唯品会通过物流仓储带来了更好的用户体验。然而这种优质体验在平台型电商纷纷崛起后,面临巨大冲击的。一边有拿着VC的钱烧流量的垂直电商,另一边有产品更全,性价比更好,服务体验不差的天猫,淘宝,京东平台。唯品会的护城河不断被消磨。其竞争对手从早年的当当,变成了阿里和京东。从这个角度看,唯品会长期会面临竞争压力。

同时,随着用户品牌忠诚度越来越高,中产崛起后更愿意为服务支付溢价,唯品会的电商1.0模式也面临巨大挑战。这也是为什么虽然收入和利润都创了新高,股价却比高点下跌了超过50%。唯品会的股价走势,也是经典的高科技股走势。之前看过一本书,说科技股就是越贵越买。因为在高估值时往往对应的高成长。而一旦成长性下滑,公司将不可避免面临杀估值的风险。更重要的是,公司的护城河越来越薄,先发优势带来的红利也将逐渐消失。

文章来自专注海外投资的点拾投资(id:deepinsightapp)

与作者交流,添加微信:dianshi830,请告知职业和公司。