作者/娱美人

继360之后,又迎来一家中概股企业即将IPO的信号。

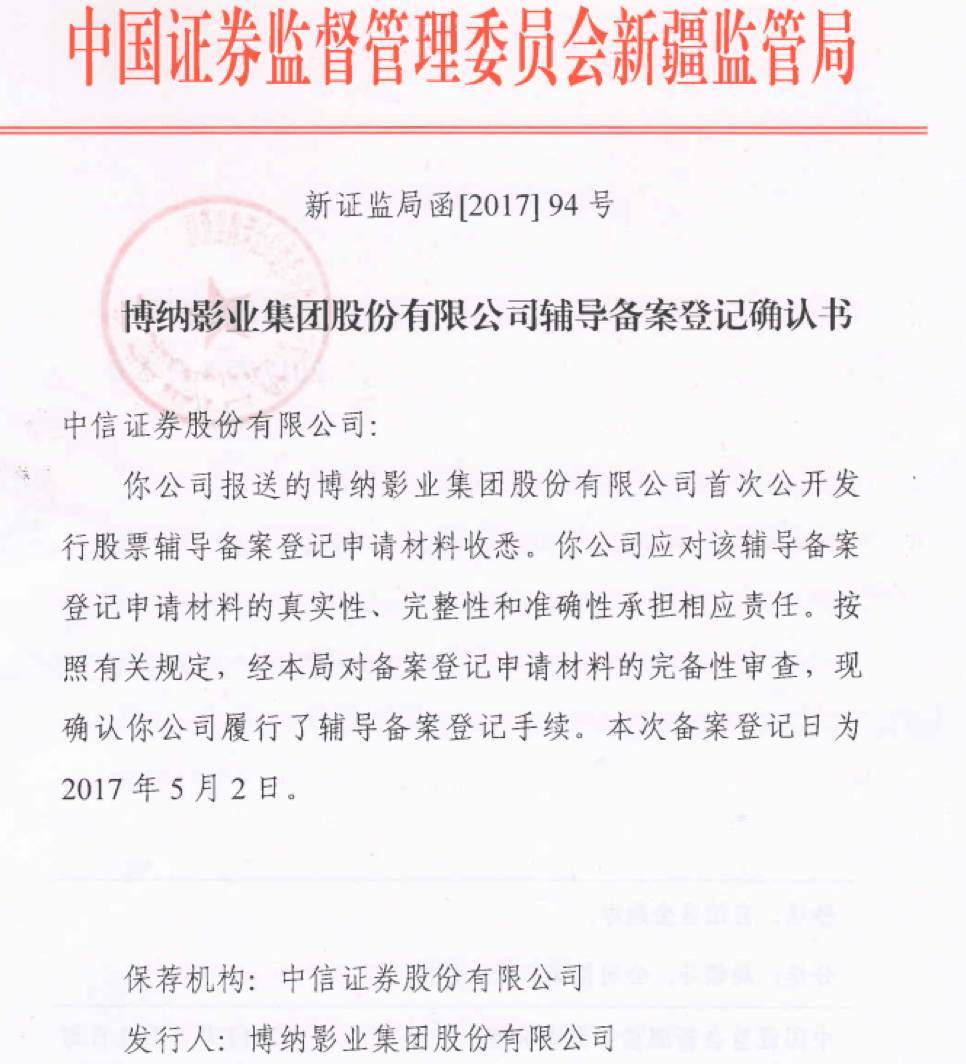

今日,博纳影业发布公告,宣布近期已经正式向中国证券监督管理委员会新疆监管局报送了IPO辅导备案申请材料并获得受理,正式进入上市辅导期,相应的辅导计划以及实施方案,由中信证券制定。

这意味着两点:

首先是,博纳影业已经完全私有化,之前因为外汇管制而无法拆除VIE的担忧迎刃而解。其次是,博纳影业2016年的营收已经满足国内IPO审核上市的要求。

从2010年在纳斯达克上市,到宣布私有化,到完全拆除VIE,再到现在准备IPO,从资本层面看,与其他估值漫天要价的影视公司相比,博纳影业一直是一家被低估的企业。

一个明显的标志是,私有化之后的7大股东在博纳影业A轮中全部增持,且新进的股东数量非常少。

不过,私有化遇上股灾,拆VIE遇上外汇管制,这次博纳影业能顺利通过IPO大考么?

影视行业头部公司中的价值洼地

作为国内最早在海外上市的影视公司,博纳影业创始人于冬曾说在美国上市导致市值被低估,这也是他决定在美退市回到国内A股的原因。

2015年6月12日,博纳影业决定私有化,按其当日收盘价来计算,博纳影视的总市值还不到50亿元人民币,而当时华谊兄弟的最新市值为535.43亿元人民币,光线传媒为463.07亿元人民币,分别是博纳影业的10倍多和9倍多。

在本次上市辅导前,博纳影业刚刚完成了25亿的A轮融资,投后估值150亿。这距离从美国退市才过了8个月的时间。本轮融资由阿里影业、腾讯领投,中信证券金石基金、国开金融有限责任公司、中植企业集团、招银国际金融有限公司、工商银行、新华联集团等机构参投。

这是博纳影业上市前最后一轮融资。于冬坦言,这轮融资不仅降低了博纳的运营成本,也为博纳未来排队3年上市准备好了所需要的粮草和弹药。

在完成私有化这1年左右的时间里,博纳影业因为无法登陆A股而导致无法从A股市场公开发行股票募资,错过了一些机会。

比较明显的机会就是,去年光线传媒收购猫眼。鉴于曾经入股淘票票,说明博纳影业也不是不重视在线购票平台。娱乐资本论曾经分析,或许博纳也曾有过买下猫眼电影的想法,但心有余而力不足。

毕竟当时正在私有化的博纳,得全身心投入其中,确保顺利回归,还几乎做出这样大规模的资本运作。而且,按照博纳当时的估值,跟猫眼换股也会是非常吃亏的做法。

但这1年内,A股影视公司股价并不稳定。2016年下半年,影视股成为下跌重灾区。截至12月27日,28个申万一级行业中,传媒行业指数区间下跌超25.38%,而影视是其中表现最差的子行业。市场曾经的几大明星股,如万达院线估值几近腰斩,华谊兄弟跌幅超过40%,光线传媒跌幅达35%……

而博纳影业则安稳地躲过了股灾。投资人认为,如今嘉行传媒以50倍PE完成新一轮融资,开心麻花上一轮融资估值也已经达到51亿,相比而言,在一级市场的头部影视公司中,博纳确实是一块价值洼地。甚至连《金融时报》也认为,博纳的估值原本应该在私有化估值之上4倍。

博纳影业能否顺利通过IPO大考?

尽管已经是万事俱备,但计划总是赶不上变化快,博纳能否顺利IPO仍要打问号。不过,最起码目前来看,公司业绩应该不是问题。

作为国内传统五大民营电影公司之一,博纳业务覆盖整个电影链条:制作、发行、院线三足鼎立,娱乐行销、艺人经纪、实景娱乐等诸多板块也做出了业绩。

《澳门风云3》和去年国庆档的《湄公河》票房双双超过11亿,2016年全年净利润超过4亿,而由博纳影业主投主控的影片票房超过国产影片总票房的8%。在小娱看来,这些成绩得益于博纳制作、发行、放映三大板块的协同发力的结果。

在影院方面,截止今年3月31日,博纳影业旗下正式运营的自营影院达到39家,另有2家计划于今年6月开业,41家共计银幕338张,其中包括16张中国巨幕和5张IMAX巨幕。

同时,博纳与IMAX签署了重大合作协议,未来5年,将会建设30个IMAX影厅。博纳已经成为还是 IMAX 在中国市场的五大合作伙伴之一。可见,博纳下游影院质量上将有明显的提升。

2017年,博纳影业主投主控的项目包括《建军大业》、《红海行动》、《贪狼》、《追龙》、《明月几时有》、《拆弹专家》等多部国产大片。

在政策层面,近期证监会对影视上市公司再融资,以及并购重组方面监管确实比较严。甚至有消息传出,“影视、娱乐、文化类再融资项目全部劝退,并购重组也劝退”的消息。

但政策收紧的另一面是——当下,IPO正加速审核,这也包括了娱乐产业的多家拟上市公司。

“证监会现在的思路就是鼓励更多企业IPO,加大二级市场资产供给,尽量减少过去那种上市后疯狂圈钱的行为。” 在近期一个论坛上,泰合资本创始合伙人兼CEO宋良静这样表示。

娱乐资本论查询证监会2017年以来公布的IPO核发数量后发现,每周IPO核发数量基本都在10家以上。一周审批10家公司,相当于1年能有520家公司登陆A股。这是什么概念呢?

此前,博纳影业递交材料的时候称,前面还有700多家在排队,要做IPO融资,储备3年的“粮食”。但按照目前IPO的审核速度,博纳影业或许也用不了3年这么久。