去年11月虎嗅一篇文章的观点认为,目前互金领域已经储备了一批上市资源,从2017年开始,国内可能掀起一波互金上市潮。这也会是本世纪以来继门户上市潮、游戏公司上市潮、电商公司上市潮之后,中国互联网行业的第四波上市热潮。

现在看来,上市热潮似乎正在徐徐开启。继今年四月底信而富在美上市后,6月30日,互联网保险公司众安保险向港交所递交了上市申请,预计募资12-16亿美元,有望成为互联网保险第一股。众安的估值让人很好奇,A轮融资时据称估值已经超过500亿,不知IPO后估值能到多少。

创立4年,年保费收入做到34亿

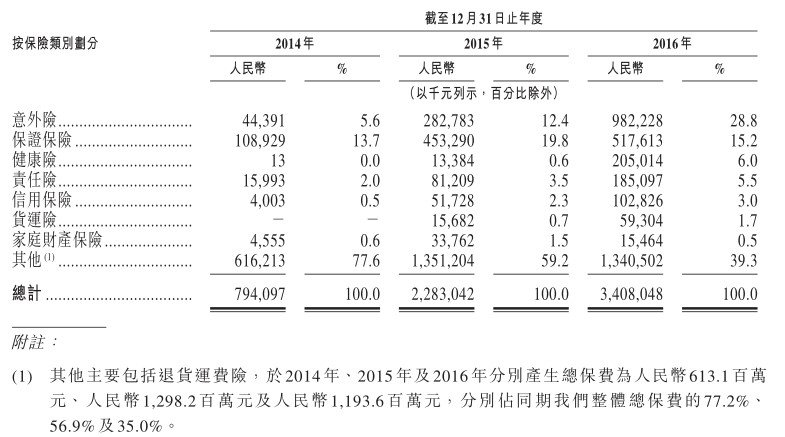

众安保险年报数据显示,2014年至2016年众安保险原保险保费收入分别为7.9亿元、22.83亿元、34.08亿元,年增长率分别为187.5%及49.28%。

从保费收入的增速看,众安保险还在快速增长的阶段。从绝对规模看,众安距离财险行业巨头还有比较远的距离。保监会数据显示,2016年,原保险保费收入排名前三的公司人保财险、平安财险、太平洋财险保费收入分别为3104亿元、1779亿元,960亿元。从前十名看,排名第十的天安保险原保费收入为138亿元。众安与这些传统财险巨头的差距还是比较大的。

当然,这样简单的对比对于众安保险并不公平,毕竟这些传统财险企业都已经开业十几年甚至几十年,众安目前开业还不足4年,能做到34亿元的规模,应该说是不错的成绩。

利润方面,2014年和2015年,众安保险分别实现3698万元和4426万元的净利润,2016年,由于受到投资收益影响,净利润缩减为937万元。

业务构成方面,退运险于2014年至2016年分别产生保费6.13亿元、12.98亿元以及11.94亿元,在众安保险的总保费占比中逐年下降,从2014年的77.2%下降至2016年的35%,不过依然是占比最大的险种。

意外险、保证保险和健康险占比分别从2014年的5.6%、13.7%与0%上升至28.8%、15.2%及6%,分别是排名二至四位的保费来源。除此之外,众安保险还有责任险、信用保险、货运险、家庭财产保险等险种,目前占比都还比较低。

从业务构成看,众安保险与传统财险公司有很大不同。以人保财险为例,2016年的3100亿元保费中,车险车险总保费收入2258.77亿元,占比超过70%,是最大的保费来源。此外是意外伤害及健康险、责任险、农业保险、企业财险、货运险。

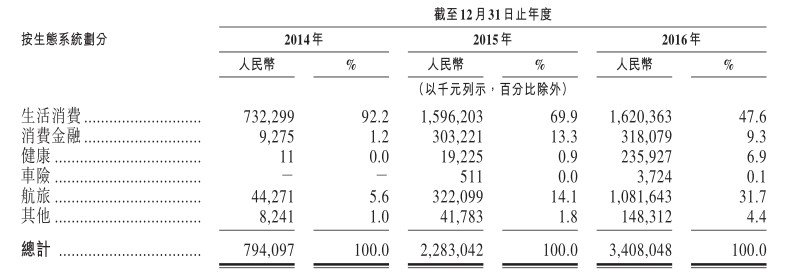

众安保险从场景切入保险领域,逐步在不同场景中形成了生态系统,目前形成了五大生态,或者说五大主要场景,即生活消费,消费金融,健康,车险及航旅生态。

生活消费方面,众安与阿里联系紧密,早期保费与阿里场景紧密相关,推出了退货运费险等产品,构建了生活消费领域的生态。随着场景的多元化,生活消费领域的保费占比从2014年的92.2%下降至47.6%,其他的场景如航旅、消费金融、健康占比逐步增多。

总体来说,目前的众安在整个财产保险行业规模还不算大,但增速较快,也形成了自己的业务特色,在生活消费、消费金融等领域比较有优势,不过在车险这块财险领域的最大蛋糕中,只是刚刚入局,2016年保费只有几百万。同时,众安也在慢慢摆脱对三大股东(蚂蚁金服、腾讯、平安)的资源与场景的依赖,打造自己的生态体系。

估值超过传统保险巨头

虽然目前保费收入并不高,但众安保险的估值却远超很多传统财险企业。2015年A轮融资时,众安估值已经达到500亿元,市场预计此次IPO后众安保险估值可能达到千亿级别。在港上市的中国财险(02328),即行业保费规模第一的人保财险,目前估值为1900亿元,市盈率不到10倍。

众安估值高,源自于模式与传统财险公司有所不同。作为变革保险行业的尝试,众安保险走的是场景化定制,以及保险科技的路子。针对互联网时代新出现的、传统财险公司并未关注到或者不愿意做的场景,众安保险提供一些定制化产品,从早期的电商生态,到后来的健康险、航旅及商险、消费金融、车险、3C数码等,针对不同场景设计不同的产品,切入点比较精准,避开了传统巨头的优势领域,在自己的优势领域形成影响力,再向车险等传统企业优势领域发展;

同时,基于大数据来定价,模式与理念上相对于传统保险公司都有一定新意,在一定程度上契合了投资人“保险精细化定制化、通过大数据和AI技术变革保险产品设计与定价”的投资逻辑。

另外,对于互联网初创公司经常以用户数量来定价。截至2016年12月31日,众安已向逾4.92亿客户销售逾72亿份保单。众安保险这样的客户量是传统保险公司很难达到的。如果能逐步提升客户价值,会有不错的商业回报。

此外,众安保险是业内第一家互联网保险公司,也是知名度最高的互联网保险公司,可以说是保险领域的最大鲶鱼。互金发展这些年,各个领域都形成了估值较高的巨头,如理财领域的陆金所、蚂蚁聚宝、东方财富,支付领域的支付宝,信贷领域的若干家大型P2P,证券领域的富途证券、牛股王,等等。在保险领域,目前影响力比较大的就是众安保险。这也提升了其估值。

一些问题待解

每家公司都不是形势一片大好,众安保险也面临一些问题需要解决。

首先,需要找到退运险之外可以拉动保费快速增长的保险类别与产品。

退运险的场景已经开发得比较多了,遇到一定的增长瓶颈,而且单价低,投诉率也相对效高;

车险应该是着重发展的方向,毕竟每年有七千亿的市场规模,也是传统财险公司最大的保费来源。不过竞争也很激烈,且核保、理赔等环节对线下服务能力要求较高,人保、平安、太平洋等公司优势较大,众安的车险业务还缺乏存在感;

保证保险方面,保监会最近就信用保证保险业务监管暂行办法征求意见,监管有强化的趋势,对核心偿付能力、综合偿付能力充足率等提出了更高要求,且对类资产证券化业务或债权转让等业务的信用保证作出了更多限制。

对于众安而言,2016年保费收入增速已经有所下降,哪些保险类别能够接棒退运险,带动保费进一步增长,是需要加以解决的问题。

其次,在拓展保费的同时还需要提升投资能力。2016年净利润下滑,主要源于投资收益的减少。由于开业时间较短,目前众安保险可投资的资金并不多,而且公司的优势更多体现在保险产品与技术方面,在投资领域还需要进一步增强实力。

另外,众安保险目前看是一家创业公司,但又与典型的创业公司有所不同。一般创业公司都是创始人持有大部分股权,通过创始人驱动公司成长,而众安则是三家大公司联合创立,同时持股又比较分散,没有哪个股东是控股股东,蚂蚁金服、腾讯、平安三大股东持股分别为16%、12%、12%,这种股权结构很像一家公众公司,对于已经进入成熟期的公司而言更加合适,对于一家还处在发展早期的公司而言,需要解决如何激励创业团队、如何平衡股东利益调动各家股东的资源等问题。