香港电台曾播出过一档真人秀节目《穷富翁大作战》,节目组邀请香港社会的顶级富豪与名流,用5天时间体验贫民生活。他们手上只有很少的现金,剥离一切人脉关系,住进贫民窟的“笼屋”里,从事如倒垃圾等低收入的厌恶型工作,甚至露宿街头。

参加之前,新民党副主席田北辰踌躇满志地说:“如果你有斗志,弱者也可以变成强者”。5天后,他灰头土脸,不得不承认,底层人士为生活所迫,所以志短,志短则更穷,更看不到远方的路,如此循环往复,这些人被压得永远翻不了身。

(新民党副主席田北辰)

贫穷的本质在于“无助”。他们光是为了满足三餐温饱便已拼尽全力,用有钱人的眼光去审视没钱人的“不上进”,不啻为二次剥削。

香港社会的底层故事,在世界各地有着不同版本。三十几年前,孟加拉国的尤努斯教授也发出了类似的喟叹。

上世纪70年代,孟加拉国爆发严重的饥荒,尤努斯进入村庄里试验高产种植的办法。在一次走访中,一名育有三个孩子的年轻农妇告诉他,自己每天从放高利贷者手中获得22美分的贷款购买竹子,编制好竹凳后交给放高利贷者还债,她一天的所得仅仅是,2美分,甚至不足以购买一天的食物。

(马云、希拉里、尤努斯)

这是富庶家庭出身的尤努斯平生第一次直面真正的贫困,他既震惊又羞愧。尤努斯掏出了27美元借给了42位贫困的村妇,让她们作为竹凳生意的本金。

这一次田间的金融试验,成为此后席卷世界各国的“穷人银行”的起点。1983年,尤努斯主导下的格莱珉银行正式成立,主要为贫困人口发放小额贷款。

现在,格莱珉银行已成为孟加拉国最大的农村银行,为7万多个村庄的650万借款者提供信贷服务,偿债率高达98%。全球100多个国家的250多个机构在仿效这种“穷人银行”的运作模式。

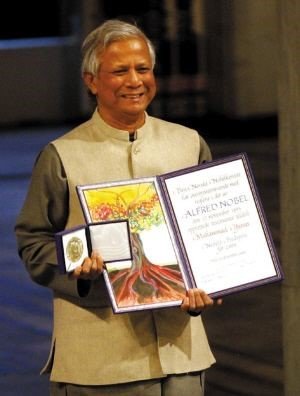

尤努斯因此被授予2006年的诺贝尔和平奖,颁奖词写道:为了表彰他们从社会底层推动经济和社会发展的努力。但这场面向贫困的战争远远没有到可以庆祝胜利的时刻,“穷人银行”真的可以对抗贫者愈贫的社会重力吗?

(尤努斯荣获2006年诺贝尔和平奖)

格莱珉模式演变史

“造成穷困的根源并非是由于懒惰或者缺乏智慧的个人问题,而是一个结构性问题:缺少资本。这种状况使得穷人们不能把钱攒下来去做进一步的投资。一些放贷者提供的借贷利率高达每月10%,甚至每周10%。所以不管这些人再怎么努力劳作,都不可能越过生存线水平。我们所需要做的就是在他们的工作与所需的资本之间提供一个缓冲,让他们能尽快地获得收入。”尤努斯认为。

尤努斯主导下的格莱珉模式经历过三个阶段,并随着时代变迁持续自我进化。

在最初的起步阶段,格莱珉银行只是在部分乡村地区以实验项目的形式存在,尤努斯作为担保人向穷人们提供小额贷款,大约有500位借款人受益于这个试验,同时,尤努斯也在持续游说孟加拉中央银行和商业银行接受这一模式。

伴随着格莱珉条例的出台与数年发展,格莱珉银行步入了成熟阶段。这一时期,格莱珉银行形成了一套完备的借贷程序与小组联保模式,共同组成后来为人熟知的小额信贷模式。

一个典型的格莱珉借贷流程是:当一名农村贫困妇女希望申请一部分贷款用于生产及制造型活动时,她可以找到其他几个有相同社会背景、具有类似需求的妇女组成“团结组”,如果小组中有人逾期未能偿款,整个小组都要受到处罚。

一方面,小组能够为成员的贷款承担共同责任,每个人既是监督人也是被监督人,并通过联保和互动来代替传统的抵押,保证还款率;另一方面,小组内部能够激发强烈的互助与竞争意识。

除此之外,在格莱珉银行,贷款者也是银行的存款者。贷款者每周偿还小额贷款,并存入另一笔小额存款,当她们还清所有欠款以后,还可以获得一笔存款,这种分期储蓄行为是改善财务状况的重要一环,将她们逐步拉出贫困的泥潭。

这一模式持续运行良好,直到1998年的一场大型洪水灾难造成许多会员财产损失严重,格莱珉银行还款率跌至历史最低。随后,尤努斯完成了“第二代格莱珉模式”的变革,降低原来的借贷约束,提供了住房、教育等新的贷款项目,并推出更灵活宽松的贷款方式和储蓄计划。

举例来说,当贷款者遭遇意外时,可以和格莱珉银行重新签订还款条约,对时间和金额进行调整,让他们有足够的时间与能力从意外中恢复过来。这一举措力挽狂澜,成功提高了贷款者的还款意愿,也将一度濒危的格莱美银行重新带回正常轨道。

格莱珉模式颠覆了银行几百年的法典,它向世界证明,银行业可以不借助抵押品借款给穷人,并实现盈利。

在获得诺贝尔奖的那一年,尤努斯受邀访华。十几年来,他从未放弃过将格莱珉模式推广到中国的理想。

“穷人银行”理念的中国实践

格莱珉模式在中国拥有一个更贴切的说法——小额信贷,1992年,中国穷人银行的先驱者杜晓山先生首次提出了这一定义。

经过数十年的实践,小额信贷在中国发展出了三种模式:第一种,由基金会资助或与国际组织合作、注册为非政府组织的小额信贷机构,比如联合国开发计划署体系下的数个地区发展协会;第二种,由金融机构为农村贫困人口提供的小额信贷服务,比如农村信用合作社,商业银行与中国扶贫基金会合作项目等;第三种,小额信贷公司,包括为数众多在2010年以后出现的互联网P2P平台。

格莱珉银行的中国学徒们,在许多反传统做法上与尤努斯先生的初衷保持一致。比如说,大部分小额信贷机构的服务对象都是小微企业、个体户和贫困户,而非传统金融机构的大企业主;小额信贷机构通常不要求抵押物、可灵活还贷,而不像银行等机构要求等值抵押品和整借整还。

一个本质的差异是,小额信贷机构所采取的风险控制模型与传统金融机构截然不同,他们不通过财务比率、抵押比率和征信数据等硬指标来作为评估标准,而是采用另外一套难以标准化的模型。

但是,在实际发展过程中,这三类机构都遭遇了不同的难题。

第一类NGO组织,运作经费主要来自基金资助,融资渠道不可持续,难以扩大经营范围。

第二类商业银行和农村信用社机构,拥有强大的吸储能力和政策支持,从规模上看是小额信贷业务的主体,但是,各类农村信用社正在逐步转变为农村商业银行,在合规化和商业化能力上进步了,承担的农村金融职能却反而被削弱,何况,很多农户在短期内几千元的贷款需求,并未达到商业银行的最低贷款额度。

第三类机构来自民间,正在经历从混乱到有序的过程。最多的时候,小额信贷行业涌现几千家P2P平台,泥沙俱下,当中不乏浑水摸鱼者,在2015年初出现一系列跑路、逾期等现象,使整个行业被污名化。好在,2015年中,监管层出台数个管理意见,明确边界和准入条件,结束了互联网金融行业长期以来无人监管、无规则、缺门槛的混乱状态,将其纳入到了法治轨道。

从客观条件上看,中国的农村信用社和商业银行是先天条件最好的,又有政策扶持、又有规模优势,但是,为什么中国的小额信贷仍然存在大量空白地带?

一方面,金融机构的信贷模式主要来自抵押,再通过信用作为补充,而中国仍然存在大量的草根群体,既无法提供抵押物、也没有良好的征信背景;另一方面,商业银行的服务方式是线下门店由客户经理面对面服务,效率低、流程长,单笔交易的服务成本极高,对银行来说,可能一笔几百万的房贷是有利可图的,一笔五千万的企业抵押贷款有更大的利润空间,但如果是五万块、五千块,则入不敷出。

这些无法通过传统方式被满足的金融需求,也在推动、催生创新形态的“穷人银行”。

用互联网的力量实现金融普惠

互联网金融将会成为真正的“穷人银行”,近年来,这类呼声越来越高。

11月10日,有着10年历史的老牌P2P平台拍拍贷在美国上市,市值突破42亿美金。这十年间,拍拍贷几度经历生死沉浮,在第八年成功扭亏、并建立一套基于大数据风控的护城河,我们或许可以从中窥见中国小额信贷发展的一个切面。

拍拍贷的起步最早来自线下。当时,线下模式是行业主流,借鉴民间信贷公司的做法,在各个区县开设公司,在线下完成获客、风控、贷款和回款。拍拍贷也选择了同样的方式起家。

但很快,创始人张俊便决定放弃这一模式。原因很简单,拍拍贷的借贷业务人均小几万,甚至小到几千,从单一交易中获得的利润极低,难以负担线下店面的房租、人工成本。

(拍拍贷CEO张俊)

同时,拍拍贷所服务的对象是大量的“白板”用户,即从没有和银行借贷过、也没有信用卡、在央行征信系统上没有任何记录的用户。中国有接近14亿人口,7亿多网民,5亿张信用卡,但真正覆盖的信用卡用户仅为2亿,这些白板用户才是当下底层群体的真实写照。

张俊意识到,如果想要从事真正的小额贷款业务,在线上通过数据、高效完成风控,比通过线下信贷员来更有效;更重要的是,拍拍贷必须自建一套基于海量个人征信大数据的风控体系,因此,拍拍贷选择给每个借款人3000元的起步信贷额度,让用户在拍拍贷上逐步完成信用积累。

这种慢工出细活的方法,让拍拍贷在早期发展过程中一直落后于同行,与线下担保公司合作,可以带来一笔几百万的大单,迅速扩大规模,但张俊坚持认为,快速扩张必然伴随同等风险,绝非一家百年老店的良策。实际上,由于早期盈利困难,拍拍贷依靠总计1.7亿美元的融资才熬过了冷启动阶段。

然而,在2016网络借贷管理办法出台以后,拍拍贷凭借合法合规的管理模式与过去8年的积淀,一跃成为行业领先者,在短短一个月时间里,成交量、借款余额、用户投资额均有接近三分之一的增长,当年,拍拍贷扭亏为盈。

原来因业务需要而建立的征信和风控体系,成为了拍拍贷的的核心竞争力。当行业回报率逐渐回归理性,收益率下降至合理水平时,考验平台风控能力和成本管理能力的时刻到了。

“我们的业务这么多年没有变过,我们战略一直很清晰——给用户提供General purpose loan,就是一个用户可以自由选择金额、期限的分期产品。”在上市后,张俊如此表示。

拍拍贷和同行的另一个显著差异是:拍拍贷并不通过收取利息差来获利,而是收取固定服务费,这避免让互联网P2P平台沦为另一种形式的高利贷。

截至2017年上半年,拍拍贷的注册用户数超过4800万,其中借款人数量为690万,平均单笔贷款金额是2347元,平均贷款期限8.2个月。这一贷款额远远低于行业其他P2P平台,更不要提传统金融机构。

这种基于互联网的小额借贷模式,将成为中国发展普惠金融背景下的一个重要板块。何谓普惠金融?中国人民银行副行长易纲曾经这样解释:普惠金融就是加强金融服务的包容性,使那些边远地区老百姓、农村的老百姓和低收入群众,能够得到最基本的金融服务,让金融为广大人民,特别为一些低收入群体,或者是信息不太灵通的群体服务。

这也是张俊的初衷:“只有线上模式,才能最大程度的缩短借与贷双方的距离,缩短供求时间,提高效率并提供便捷服务;也只有线上模式,门槛才能足够低到覆盖中国数量庞大、地域广泛、层次不一的人群。”

“我对你有信心”

从线下到线上,从“团结组”到大数据风控,尤努斯的“穷人银行”在中国被不断颠覆与重构,但这又何妨?格莱珉银行本身也在与时俱进,而“穷人银行”的精神,不在于形式、而在于目的,衡量的标准只有一个——是否真正让穷人从这种金融行为中受益。

尤努斯借出的第一笔小额贷款只有27美金,这是富人口袋里的零钱,但它改变了42个人、甚至42个家庭的命运。尤努斯提供的不仅是物质帮助,更是一种精神动力。

拍拍贷第一次给出所有用户3000元的授信额度时,本质上也是在传递同样的精神:或许你没有房产、没有车产,或许你从未有过贷款记录,或许传统银行的大门不会为你打开,但这都没关系,因为我对你有信心。

(拍拍贷年度品牌片-《我对你有信心》)