作者:薛洪言,题图来自:IC PHOTO

消费是经济增长的火车头,经济下行时尤其如此!

消费的重要性,源于消费是一切经济活动的终点。市场经济中,生产的东西卖得出去,是一切企业存在的前提。消费低迷,会逆向传导至零售商、批发商、制造商,各行各业都会受损,业绩下滑,失业增加,再次加剧消费低迷,形成恶性循环。

新冠疫情全球蔓延,与抗疫工作同样重要的就是稳经济、稳就业,鉴于多数国家都是消费驱动型经济体,稳经济、稳就业的关键是稳消费。

从各国救市政策看,在央行降息放水拯救金融体系流动性的同时,各国财政部门相继出台“直升机撒钱”政策,直接向中低收入群体发钱,以确保消费不滑坡。直接给钱简单有效,但毕竟会加重财政负担;相比之下,发挥市场力量,借消费金融之力促消费,更值得期待。

疫情之下,警惕消费贷款滑坡

长期以来,我国属于典型的投资驱动型经济体,经济衰退时,大家更关注投资,以及与投资相关的企业贷款;但当前消费已成为经济增长的主要驱动力量,对消费及拉动消费的消费贷款,应给予更多关注。

疫情之后,多地政府出台了扶持中小企业政策大礼包,但很多市场调研显示,企业最关心的还是订单和销售。没有销售,税费减免是无本之木,贷款优惠也很难落地——银行没有胆量给营收下滑的企业发放贷款。同时,疫情的国际蔓延,让大量的外贸型中小企业陷入困境,出口转内销,同样需要借助消费的力量。

稳消费的重中之重是稳就业,但仅仅稳就业还不够。稳就业之所以重要,是因为就业关系到消费者的收入预期和消费倾向,但从收入角度看,短期之内,消费贷款的影响并不亚于薪资收入——消费贷款既是一种可供消费的“收入”来源,更直接关系到很多高负债群体的现金流。

一般而言,经济衰退会加剧金融机构慎贷情绪,产生顺周期的收缩效应。具体来看,疫情之下,逾期率上升,金融机构担心资产质量恶化,主动降规模、提门槛;借款人对未来悲观,借贷需求下降。而大数据模型强调实时风控,外部环境变差时,也会自动降低审批通过率。

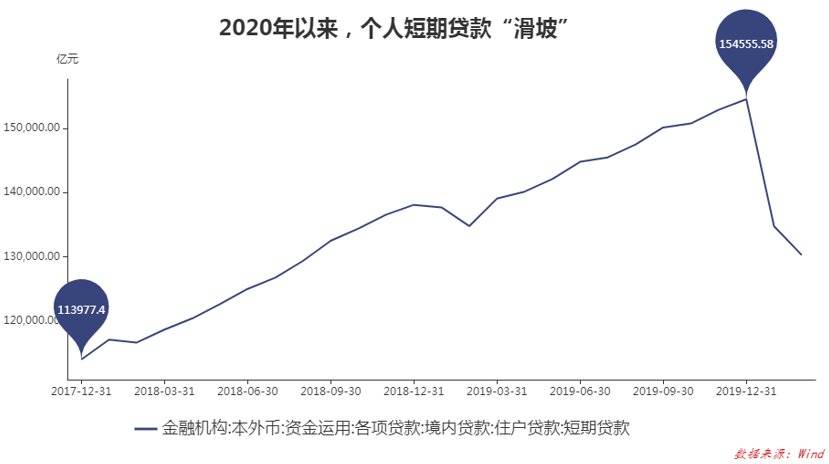

种种因素下,若不进行积极干预,消费贷款会倾向于快速缩水。2020年2月末,金融机构家庭贷款余额55.5万亿元,较2019年末微增2196亿元;其中,短期贷款余额13万亿元,缩水2.4万亿元。短期贷款,主要就是消费贷款。

消费贷款缩水会加剧借款人资金链紧张程度,导致更多的逾期,形成恶性循环,继而对消费复苏构成威胁。具体机制可用经济学家欧文·费雪的“债务-通缩”循环来解释。

简单来说,负债家庭收入下降,但还本付息压力不变,这种情况下,只能大幅度地紧衣缩食。当负债成为一种普遍现象时(现在就是),借款人的紧衣缩食会在宏观层面产生显著影响,导致总需求萎缩,大量企业没有订单,破产倒闭,更多人失业,更多人紧衣缩食,产生恶性循环。

同时,高负债家庭也多是易失业的中低收入家庭。经济衰退时,他们面临降薪失业、信贷断粮的双重打击,会加重问题的严重性。

站在经济学视角,消费是收入和消费倾向的函数。一般来讲,收入越高,消费越多,但消费不会随着收入等比例提升。举例来说,年收入10万时,7万用于消费,3万拿去储蓄;年收入100万时,可能30万用于消费,70万拿去储蓄。随着收入的提高,消费占比从70%降至30%,这就是收入的边际消费倾向递减效应。

由于存在边际消费倾向递减效应,收入下降时,相比中高收入群体,低收入群体的消费水平所受影响更大。疫情之下,受影响最大的恰恰是低收入群体,这是各国政府第一时间“直升机撒钱”的重要原因,国内多个城市也积极发放消费券——只有稳住中低收入群体的消费水平,才能确保宏观层面消费不滑坡。

问题是,中低收入群体的实际“收入”来源有两个:工资收入和消费贷款。直升机撒钱只是对冲降薪失业影响,若不阻断消费贷款滑坡,依旧于事无补。

阻断“债务-通缩”循环

从我国居民负债结构看,2017年之前,个人贷款高增长主要是房贷驱动;2017年之后,房贷增速开始下行,消费贷接棒,成为居民杠杆率持续高增长的主要驱动力量。

粗略来看,房贷借款人以中等收入群体为主,而消费贷则以中低收入群体为主。从人群结构看,2017年以后,中低收入群体已成为驱动居民杠杆率快速增长的重要力量。

中低收入群体杠杆率的快速增长,部分用于消费,也有部分用于偿还贷款。正常情况下,贷款消费和以贷还贷并不值得大力提倡,甚至需要加以控制;但疫情之下的特殊时期,阻断消费贷款滑坡应成为监管政策的重中之重,潜在问题和负面影响等经济趋稳后再说。

不妨拿美国次贷危机做例子。从微观层面看2008年金融危机,没能及时阻断“债务-通缩”机制,被很多经济学家视为危机升级的核心原因。

2001年之后,美国住房贷款大放水,很多低收入群体得以通过贷款买房上车,这部分贷款被称为“次级贷款”。2004年起,美国进入加息周期,利率上升,于2006年刺破楼市泡沫,房价开始下跌,在“债务-通缩”机制下,次贷危机演变成金融危机。

房价下跌让一些房产变成负资产(房屋售价低于购房贷款未偿还本金),贷款人不再还款,房屋被金融机构收回并通过拍卖公司拍卖。为追求快速回款,拍卖价格通常低于平均价格,而较低的拍卖价格又会拉低平均价格,加速房价下行,让更多的房产变成负资产,更多的房子加入拍卖市场,此时,房价下跌的滚雪球效应产生了。

房价下跌会产生严重的财富缩水效应,在“债务-通缩”机制下,贷款购房家庭大幅降低消费支出,让经济深陷衰退之中。雪上加霜的是,危机发生后,很多房贷家庭个人信用分受损,再贷款能力下降,现金流紧张,消费支出迟迟难以恢复。

数据显示,直至2011年,美国每4套住房抵押贷款住房中仍有1套处于负资产状态。家庭消费的持续低迷,很大程度上制约了美联储的放水政策有效性。结果是,尽管美国股市于2009年初即恢复涨势,但经济复苏持续乏力,直至2015年底,美联储才敢放心地步入加息周期。

事后反思,美国一些经济学家提出,2008年金融危机期间若采取诸如“强制破产”“本金减记”政策降低债务负担,同时畅通高负债家庭的再贷款机制,将大大加快美国经济复苏进度。

“以人为鉴,可明得失”,就当前国内情况看,促消费需阻断“债务-通缩”循环,扭转消费贷款缩水趋势应成为第一要务。

五大举措,激活金融机构放贷积极性

疫情之后,监管机构普遍放松了监管要求,如提高小贷公司的杠杆率上限,加速批复消费金融公司设立申请等。把缰绳放松,有助于创造一个宽松的放贷环境,但现在问题出在主观层面——金融机构主观上不愿意放贷,借款人主观上不愿意借钱——单纯靠放松监管,效果有限。

就好比疫情期间,很多国家取消防疫用品关税,却并不能有效解决防疫物资紧缺问题,因为瓶颈不出在关税上。特殊时期,需要猛药,试举如下:

一是适当放宽利率定价权。36%的上限仍应坚守,但是否仍要对24%设限,不妨酌情考虑。在不确定的环境下,客群风险上升,适当放宽利率定价权,能有效激活贷款机构的放贷积极性。

二是发放“免息券”,精准促消费。财政部门可以发“消费券”,金融机构也可以发“免息券”。疫情之后,苏宁任性付联合十余家银行推出“24期免息分期活动”,用户在苏宁易购平台购买手机、家电、3C、珠宝、箱包等商品,最高可享受24期免息分期优惠。金融机构出资金、零售企业出场景,精准促消费,效果很好,不妨全行业推广。

三是厘清责任边界,激活线下场景分期。疫情之下,线下场景归零,教育分期、装修分期、旅游分期等线下分期也接近归零。当前,线下消费场景开始复苏,但线下场景分期却没有同步复苏。

近年来,线下场景分期屡屡爆出场景方跑路问题(长租公寓、教培机构等),金融机构屡屡受牵连,对线下场景开始敬而远之。其实问题关键就是责任边界不清晰,金融机构承担了不应承担的责任,只要能明确责任边界,让金融机构无后顾之忧,就能重新激活线下场景分期的活力,为线下消费复苏贡献力量。

四是放宽不良贷款口径,松开金融机构手脚。2019年以来,金融机构不良贷款口径全面收紧,从防控风险的角度看是好事,但当前环境下,过严的不良贷款口径只会加剧金融机构顺周期效应,加重金融机构慎贷情绪。

仅就消费金融来讲,虽然借款人逾期率攀升,但主要是疫情短期冲击所致,中长期看,劳动力紧缺的宏观背景下,借款人不难找到工作、偿还贷款,逾期转化为真实损失的概率很低。此时放宽不良贷款口径,既能激活金融机构放贷积极性,长期看又不会恶化真实损失,值得尝试。

五是畅通金融机构资金获取渠道,鼓励银行开仓放粮。穿透来看,银行已成为各类消费贷款机构的主要资金方。疫情之下,危与机并存,多数机构选择关上闸门、提高门槛;也有机构愿意逆势扩张、做大市场份额,但苦于无米下锅,没有钱。作为资金方,银行或基于资产质量担忧,或忧虑数据合规影响,普遍提高资金合作门槛,掐住了很多消费贷款机构的资金管道,这些机构恰恰是服务低收入客群的主力军。

在此背景下,监管机构可出台专门政策,鼓励银行与非银行消费金融机构合作,对于一些含混不清或以讹传讹的潜在合规风险,予以清晰解读说明,解除银行后顾之忧。

市场失灵与调控之手

危机之下激活金融机构放贷意愿,一直是各国货币政策的难题。

如花旗集团前CEO查克·普林斯所说,“只要音乐奏响,你就必须起身跳舞”,金融机构放贷行为往往存在羊群效应——如果每家银行都在放贷,那么你的银行也不得不放贷,否则你的市场份额会被抢了去;但是当音乐停歇,大家都停了下来,你也不得不停下来,否则你接手的就是各种不好的资产,成了其他抽贷者的接盘侠。

疫情之下,逾期率攀升,一些金融机构提高了放贷门槛,为避免成为接盘侠,于是,更多的金融机构不得不提高放贷门槛。在行业层面,就出现了个人短期贷款的快速缩水。从危机应对的角度看,市场是“失灵”的,需要有形的调控之手扭转趋势。

2019年末,我国居民杠杆率已升至55.8%,虽然低于发达国家平均水平(2018年末为72%),但过快的增速已积累不少问题,如特定群体的过度借贷、以贷还贷等。2019年下半年起,监管全面趋紧,大量不合资质的互联网放贷机构退出行业,整改形势一片大好,趋紧是对的。但是,新冠疫情出现后,宏观形势大变,消费金融的政策重心也应及时调整,前期趋紧的政策需要松一松。

当前放松监管,也并非没有忧虑。比如,前期的严监管政策是否会功亏一篑?过度借贷的问题怎么办?居民杠杆率的快速上升怎么办?一方面,应着重进行结构性调整,以促消费为导向制定政策细则,有保有压;另一方面,还是凯恩斯那句话,“长期看,我们都是要死的”。当一个人心脏病发作时,并不是向他说明应该少吃红肉的最佳时间。

参考资料:

[美]阿蒂夫·迈恩,[美]阿米尔·苏非,《房债:为什么会出现大衰退,如何避免重蹈覆辙》,中信出版社,2015.

作者:薛洪言(苏宁金融研究院副院长)