本文来自:燃财经(ID:rancaijing),作者:黎明,编辑:魏佳,题图来自:视觉中国

“过去人们总说IPO就是圈钱,但现在,我觉得用抢钱更合适,因为钱实在是太多了。”一位创业者感慨。

在他说完这句话的第二天,A股疯狂了。7月6日,上证指数大涨5.71%,创下近五年最大单日涨幅,A股资金成交量超过1.6万亿元,百股涨停。

空气中四处弥漫着金钱的味道。那些在疫情期间深居简出、谨慎出手的投资人,突然变得活跃起来。他们翻出已经落灰的被投项目名单,打电话给创始人:“要不今年搞个IPO?”

IPO真的是太火了。

一位投行人士对燃财经说,现在是IPO的好时机,“高估值,卖得高,我们都是劝客户赶紧上。”

跟很多人的认知相反,疫情并没有浇灭中国企业上市的热情,也没有引发IPO大撤退,相反,中国企业的IPO正在井喷。

根据wind数据,截止2020年6月底,短短半年时间,中资企业IPO的数量已经达到174起,远远高出2019年同期的118起,这还是在一季度遭遇疫情的前提下。

IPO募资金额也创了新高。上半年,中国企业在全球二级市场IPO募资2355亿元,而去年同期只有1038亿元,规模已经翻倍了。

钱真的是太多了。中国的企业们,正在想尽办法上市。美股、港股、A股,哪里能容纳他们,他们就去哪里。集团公司分拆子公司上市、中概股回归港股二次上市、港股公司回归A股再上市……

一场史无前例的IPO抢钱大狂欢,正在疯狂上演。

上市

今年5月,投资人沈博本来准备找个小城给自己放个假,但是两个爆炸性的行业大消息,让他决定临时取消这个计划。

一是高瓴资本启动130亿美元的新基金募资,其中近100亿美元将投入并购,剩下的30亿美元投入风险投资。当时整个创投市场很沉寂,出钱的LP都捂紧了钱袋子,市场很缺钱。130亿美元的超大额支票,让沈博感到震惊。

紧接着,高瓴过去重仓投资过的京东,突然被曝出要在港股二次上市,计划募资超过34亿美元。

没过几天,半路杀出个程咬金,网易跳出来,说也要在港股二次上市,而且截胡京东,赶在其之前抢先一步挂牌港交所。

形势有变。“这是抢钱啊!”沈博说。

某国际投行人士赵义川发现,国内疫情最严重的一季度,大大小小的IPO虽然没有暂停,但算不上热闹,到了二季度,仿佛是一夜之间,整个市场的情绪就起来了,都嚷嚷着要去上市。

这带动券商和投行也开始忙碌起来,但“承销费都好低,因为大公司都有很大压价能力”。项目都在抢时间,他们要赶在七八月份的IPO淡季来临之前,开足马力上市。

根据Wind数据,2020年上半年,中资企业IPO上市174起,其中一季度83起,二季度91起。而在去年同期,这两个数字分别是58起和60起。

跟2018年那波中国互联网公司集体赴海外上市不同,这一波集体上市,A股成了主场。

上半年174个IPO项目中,118个是在A股,剩下的56个分散在港股和美股。港股和美股的IPO数量跟去年同期基本持平,只增加了6个项目,但A股同比新增了52个。

118个在A股上市的项目还不是全部。截至7月3日,A股IPO正在排队的项目就有734个。

将A股拆开来看,科创板成了主角。上半年这118个A股IPO项目中,有46个是在科创板上市,占比近四成。

注册制实行后,政府、投资客、企业家们,都在想尽办法把企业推上市。在中国资本市场漫长的历史中,从来没有一个时期,像现在有如此宽松的IPO门槛。过去那些因为满足不了A股上市条件,不得不远走海外的科技企业,开始将目光放回国内。

沈博在2016年参与了一个互联网项目的A轮融资,去年完成了C轮,原计划是将净利润做到5个亿就考虑在港股上市,今年受疫情影响,净利润估计在1.5-2亿元,但现在他们已经启动了IPO,目标A股。

一支规模不到10亿元的人民币基金,目前正在推动被投的5个项目在A股IPO,其中一个已经在证监会披露了材料。这个进度在过去是“前所未有的”。

上市的灵活度同样前所未有。二次上市、分拆上市、借壳上市,十八般武艺全部上场。

继去年底阿里巴巴在港股二次上市之后,中概股网易和京东已经陆续登陆港交所,另外,携程、百度、拼多多等公司也传出过要在港股二次上市的消息。

沈博注意到,一些公司正在分拆资产,将部分资产打包上市。比如一些房产类企业,将旗下物业、景观、家居等业务分拆,包装成独立项目去IPO,一些生物健康和大型互联网企业,也开始陆续剥离优质资产上市。

数据显示,上半年向港交所申请IPO的企业中,有13家是从房企业务板块中分拆而来。如绿城中国旗下从事代建业务的绿城管理、雅居乐旗下负责景观和家居服务的雅城集团。

京东旗下的达达集团,已经在6月初登陆纳斯达克,京东数科也已经签署上市辅导协议,计划今年在科创板上市。

“潮水来了,裸泳也应该下场试一把。”沈博说。

抢钱

一位过去以保守著称的投资人,在6月改变了以往的投资风格,他开始“劝被投项目赶紧IPO”,因为“高估值是IPO的好时机,卖得高”,而且市场现在“遍地黄金”。

疫情期间,美联储开启无限印钞机模式,大把大把向市场撒钱。随后全球各国央行轮番上阵,开启金融大放水时代。降准备金率、降再贴现利率、公开市场操作直接投放,不断累积的效应就是市场其实不缺钱。

这些钱中的相当一部分,最后被证明流进了股市。

从7月6日到7月9日,沪深两市成交额连续4日突破1.5万亿元,市场的资金活跃度极高,多项指标已经超过了2015年牛市的水平。

从股价来看,以今年3月的股价最低点计算,很多公司的股价实际上已经翻倍了。比如,美团、拼多多、哔哩哔哩的股价都翻了3倍。

这些钱并没有流进一级市场,跟未上市企业没有关系。

当前的中国资本市场,形成这样一种泾渭分明、几近割裂的局面——一级市场极度缺钱,二级市场钱多得没处放。更直观的现象是,创业公司缺钱,风险投资机构募不到钱,股市却成交量暴增。

“房住不炒,部分资金流入房市后,就没有其他好去处,流不到一级市场,只能进入股市了。”赵义川说。

大量资金流入股市,为企业IPO煽风点火,这造成的客观效果就是,IPO几乎等同于捡钱。

我们看如下这样一组数据,就会知道为什么现在那么多企业,挤破了脑袋也要IPO。

今年上半年,中资企业在全球通过IPO募集的资金总额为2355亿元,而在去年同期只有1038亿元。再细化下,今年一季度IPO募资931亿元(已经快赶上去年上半年),二季度飙升至1424亿元。

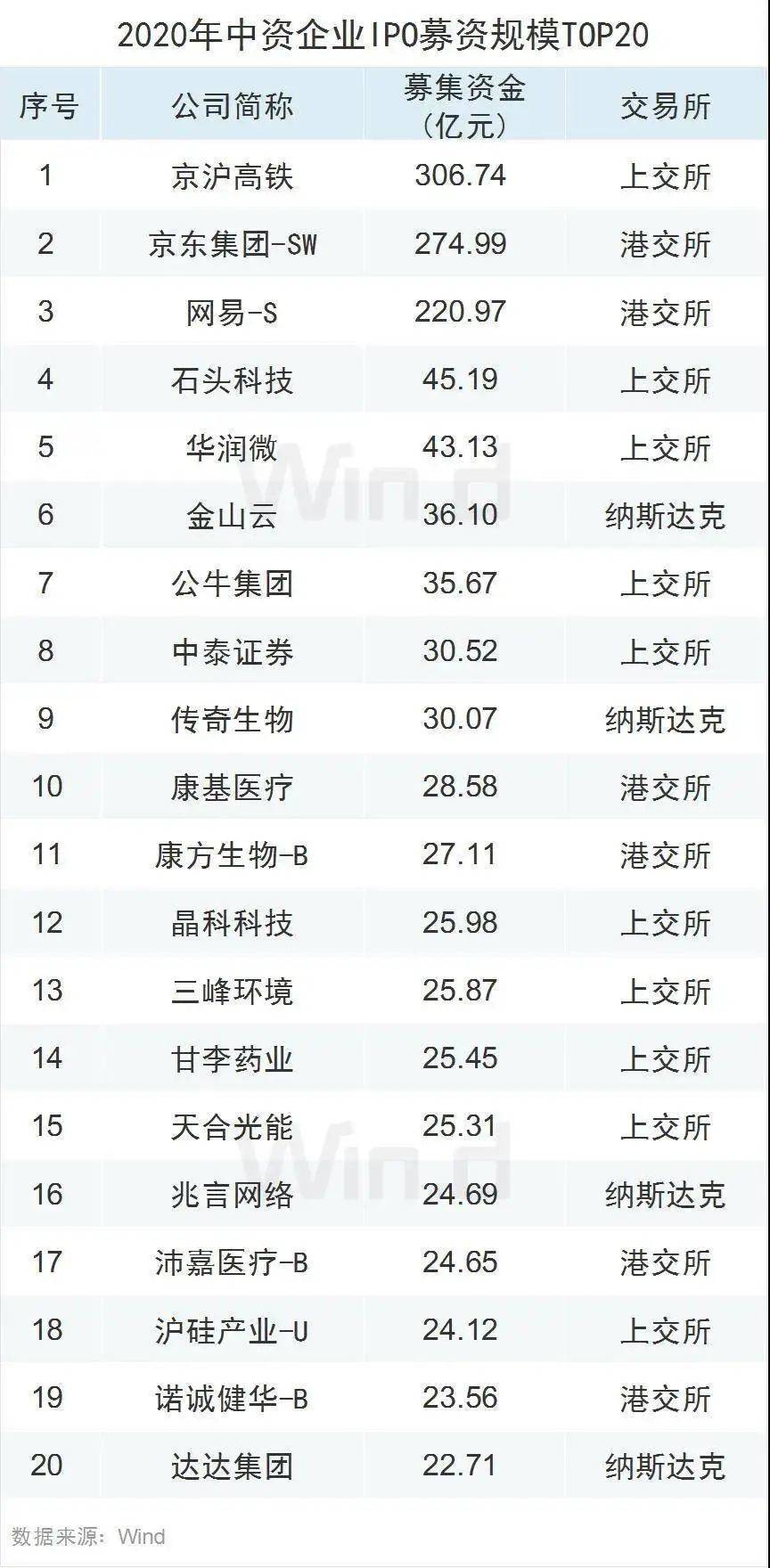

1月,京沪高铁在A股IPO,募集资金307亿元;6月,京东和网易在港股市场IPO,分别募集资金275亿元和221亿元。要知道,2019年整个一季度,所有中资企业在全球范围的IPO募资加起来,也只有385亿元。这已经不能用“创记录”来形容。

A股同样在募资方面担任了超级大金主。上半年2355亿元的总募资额,其中有接近六成(1393亿元)来自A股。

另外,中资企业在港股和美股的IPO募资额,在今年二季度出现井喷,均创下过去六个季度以来新高。

募资大爆发背后,是超额的投资回报在吸引。科创板国盾量子上市首日,盘中涨幅高达906%,触发临时停牌。另外,看看当今IPO新股打新的火爆行情,就能嗅到其中金钱的味道。申报新三板精选层的颖泰生物,在7月6日公布发行结果:网上有效申购倍数为663倍,网上申购冻结资金约1012亿元。

“一个新三板打新,都能冻资1000亿,这是个什么世界?哪来那么多钱啊?”一位投资人感慨。

资金在变得急躁。二级市场的火爆,一级市场的冷清,进一步把资本的天平倒向了股市这一边。

赵义川分析,一级市场没钱,尤其是人民币基金,因为国内没有成熟的长钱。现状是,信托发一款6%~8%固定收益的产品,两年期,随随便便几个亿就能募来。但是现在VC发一款年化12%-15%,但是要持有8~10年的产品,无合适投资人问津。

既然股市能在更短的时间带来更高的回报,另外在一级市场又融资困难,投资人便有足够的动力,推动那些被投项目去股市IPO融资。

“一面海水,一面火焰,既然能去二级市场融钱,我为什么要在一级市场坐冷板凳?”一位投资人说。

收割

一位此前从来没有买过股票的上班族,在朋友的强力推荐下,开了证券交易账户,打算参与IPO打新,因为“打新稳赚不赔”。

打新,就是用资金参与新股申购,如果中签的话,就买到了即将上市的股票。很多新股上市首日会出现暴涨,A股更是存在连续十几个涨停板的纪录。比如,在疫情最严重的2月份,良品铺子在A股上市,收获15个涨停板。

圈子里流传着太多靠打新“一夜暴富”的故事,这刺激了一些投机客进场。

赵义川认为,很多机构去打新,就是想快速捞一笔就跑,“不然你还以为大家想当接盘侠,等股息分红吗?”

一些投机客的套路是:大范围重仓打新,只要能中签,挂牌首日大涨后就立马平仓。在行情好的时候,打新的收益要远远超出长期持有的收益。在他们眼中,价值投资是个伪命题。

一位专注二级市场投资的投资人对燃财经说,京东港股二次上市前,他所在公司调集了一亿美元,参与IPO前的认购和打新。当时他的逻辑是,正式挂牌交易前是最好的入场时机,IPO则利空出尽,抛货了结。

来源 / 视觉中国

在投资机构和散户韭菜的共同努力下,那些前几年因为一级市场投资泡沫而催生的高估值公司,终于找到了新的承接地,大水漫灌让它们再次浮出水面。

一位投行人士向燃财经分析,除了有放水预期,A股的很多板块其实没有逻辑。现在的政策是把水放到股市,支持直接融资。科创板放开以后,取消了IPO融资额和市盈率23倍的限制,非常利好中国的很多半导体公司和医药公司。虽然这些公司都没有太多利润,但它们能拿到大量的钱。

表面上看起来,这是一场多赢的游戏。一级市场拿不到钱的企业,IPO融到大量资金;过去被套的投资机构,终于通过IPO得以退出获利;参与打新的投资机构和散户,接下VC的接力棒,在上市首日大赚一笔;跑步进场的股民兴致勃勃,股市大涨似乎所有人都在赚钱。

那么,谁在亏钱?

赵义川认为,在牛市初期,只要不是眼光太差,基本都是在账面上能赚钱的。对于IPO打新,行情好的时候只要不破发,基本也能赚到钱。但到了牛市后期,以及IPO的项目数量达到一定级别,将产生严重的两极分化,而且必然导致一个结果:20%的人赚走80%的人手里的钱。

沈博偏保守,他认为,现在科技股的估值太高了,如果泡沫破裂,市场信心会受到很大影响。

但在闸刀落下之前,资本市场的主旋律还是前进的号角。IPO将为横盘十年的A股注入一剂强心针。对于企业而言,只要能IPO,就是成功了一小步,至于未来可能面临的估值调整,那是以后的事情了。

“先挂上去了再说,管它呢?”一位投资人说。毕竟,真金白银才是实实在在的。

应受访者要求,沈博、赵义川为化名。

本文来自:燃财经(ID:rancaijing),作者:黎明,编辑:魏佳