虎嗅注:除了铺天盖地的广告和信用卡表面的那个logo,信用卡组织似乎没有什么存在感,但它却几乎每天都与我们的生活消费发生着各种关系。与银联的央行“干儿子”身份不同,Visa与Mastercard反而经常要被美国司法机构进行反垄断调查。那它们是如何成立的呢?这个寡头竞争的护城河是如何建立起来的呢?这片文章就来聊聊它们的前世与今生。

有这样一个行业,老大(公司A)和老二(公司B)占据了整个行业超过85%的市场份额。公司A的运营利润率64%,净利率43%;公司B的运营利润率54%,净利率38%。公司A于2008年3月(次贷危机爆发前夕)上市,如果投资人在它上市首日买入其股票10,000美金持有至今,现在的市值超过45,000美金(包括红利再投)。公司B更早两年上市,如果投资人在它2006年5月上市时买入其股票10,000美金持有至今,现在的市值更是超过200,000美金。

这个行业是一个典型的有着深厚“经济护城河(economic moat)”的行业—寡头垄断的稳定格局,看不见天花板的增长空间,丰厚的利润也吸引了不少的竞争对手试图以各种创新手段来分一杯羹,可惜行业领袖多年来积聚的网络效应造成强者愈强,就连苹果这样的玩家也只能选择与他们合作“分赃”而不是去颠覆他。公司A和B不销售任何产品,没有库存,但是在世界上绝大多数地方,你用银行卡消费的每100美金,其中大约有20美分要落入公司A或B的腰包里,不管你愿不愿意。

卖了这么久的关子,这次我们要介绍的是我们很钟爱的两个公司—支付领域的维萨(Visa)和万事达(MasterCard)。这俩都是全球支付技术公司,通过数字货币而非现金与支票连接着遍布全世界200多个国家和地区的消费者、企业、银行和政府。他们不直接向消费者发卡,也不提供信贷或设定利率和手续费,但是他们拥有的支付数据处理网络能让银行客户为消费者提供多种支付选择,包括用于即时支付的借记卡、提前支付的预付费卡或事后支付的信用卡产品等。

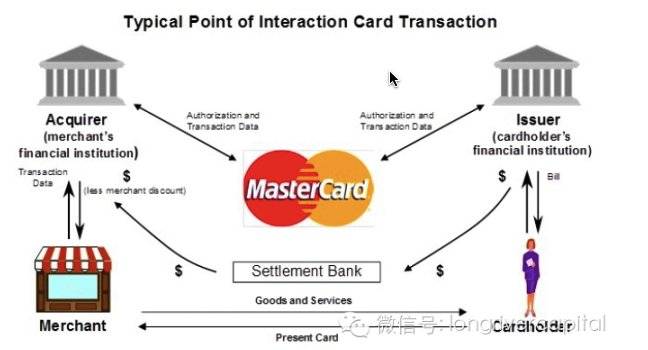

先来看看Visa和MasterCard在一个典型的银行卡交易中是如何起作用的:消费者在商家刷卡购买商品或服务,商家通过网络向收单行(一般是商家的开户行)提请交易授权,收单行向Visa或MasterCard这样的支付清算网络提请交易授权,Visa或MasterCard向发卡行(消费者的发卡金融机构)核实消费者身份,在发卡行确认身份之后,Visa或MasterCard会向收单行批准交易授权,而最终收单行向商家批准交易授权,消费者签字完成交易。这一套支付授权批准过程看似复杂,但是实际上Visa或MasterCard的全球支付网络只需要几秒钟就可以完成。而Visa和MasterCard就从每一笔银行卡交易中收取交易费用(interchange fee)。经过他们支付网络处理的交易金额越多,他们的收入也就越高。

Visa 和MasterCard的由来

1958年美国银行(Bank of America)率先在加州推出针对中产阶级消费者的信用卡业务(BankAmericard),1975年又推出了借记卡业务。美国其他银行也陆续推出相似的业务并迅速发展。随后统一的银行间支付组织Visa就应运而生。其后很长一段时间里Visa由各个区域的银行们分别运作—Visa美国,Visa加拿大,Visa拉丁美洲,Visa亚太,Visa欧洲。直到2007年,各区域的Visa合并为Visa Inc.(除了Visa欧洲),并于2008年在纽交所上市(当时美国历史上规模最大的IPO)。

1966年美国加州几家银行为了与BankAmericard竞争组成了跨行卡协会(Interbank/MasterCharge)。随后陆续与世界其他地区的银行结盟—欧洲,日本,墨西哥,澳大利亚,南非。2002年与Europay国际(欧洲的银行间支付组织)合并,并且由一个银行间组织转变为私有股权公司,正式更名为MasterCard国际。2006年MasterCard在纽交所上市。

Visa 和MasterCard之比较

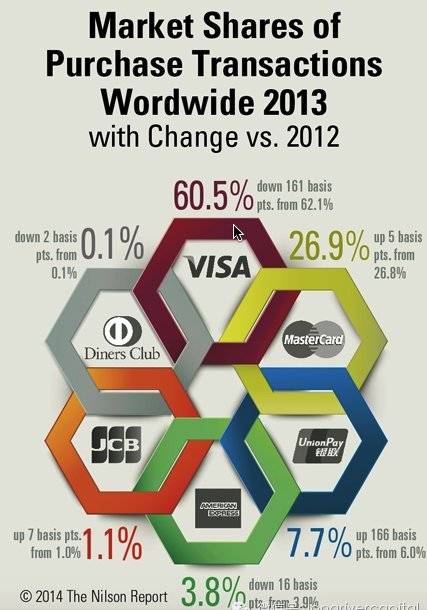

这两家公司提供的都是开放式的四方支付体系,盈利模式类似。除此之外还有封闭的三方支付体系(End-to-end,close-loop networks),代表为American Express和Discover—他们作为发卡机构直接与商户和持卡人连接。相比之下他们的交易规模要远远小于Visa和MasterCard。下图显示2014年Nilson Report (Payment industry最权威的分析报告)对于全球主要支付体系的市场份额的统计。Visa和MasterCard的寡头垄断优势十分明显。(随着中国经济的增长,银联近年来的市场份额上升也很值得关注。如果银联上市我们会很感兴趣。)

Visa和MasterCard主要的差异在于:

Visa的业务规模更大。2014年Visa 处理的交易额达到$7,157billion, MasterCard处理的交易额为$4,499billion。2014年MasterCard的净营收大约为Visa的75%,净利润大约为Visa的63%。

Visa拥有更广泛的支付网络,更多的签约商家。

Visa在借记卡上的份额要大大领先于MasterCard。在信用卡领域Visa与MasterCard的差别相对较小:Nilson Report 统计数据表明 Visa 在借记卡上的市场份额是MasterCard的三倍,Visa在信用卡上的市场份额是MasterCard的1.4倍左右。

MasterCard 来自于国际跨境交易的收入比例要高于Visa,而跨境交易收取的手续费比例远高于国内交易。

MasterCard 从每固定交易额当中收取的佣金比例略高于Visa,但是MasterCard给银行客户提供更高的折扣来吸引客户。

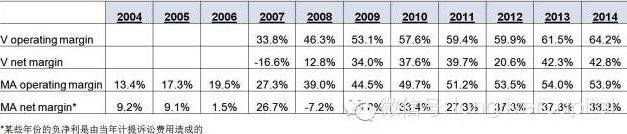

下表比较了两家的运营利润率和净利率。其中两个趋势值得一提:

Visa 和MasterCard的利润率随之交易规模的提高不断上升。

Visa的利润率一直要高于MasterCard。

其实这是由支付行业的本质决定的。Visa和MasterCard的竞争优势来源于他们的网络效应。他们支付网络的使用越广泛,他们对持卡人的吸引力就越大,持卡人越多,就有越多的商家接受这一支付体系。而且由于品牌认知和美誉度对于他们的竞争优势很重要,Visa和MasterCard每年支出有很大的比例用于市场/广告费用和IT系统来不断提升数据处理能力以及各种支付技术的创新。随着交易金额和发卡量的上升,这些固定成本占比下降,运营利润率不断上升。这是一种非常强大的正反馈,结果就是强者愈强,护城河不断加深。除非支付领域出现革命性的技术创新,新进入者要挑战他们的领导地位几乎不可能。

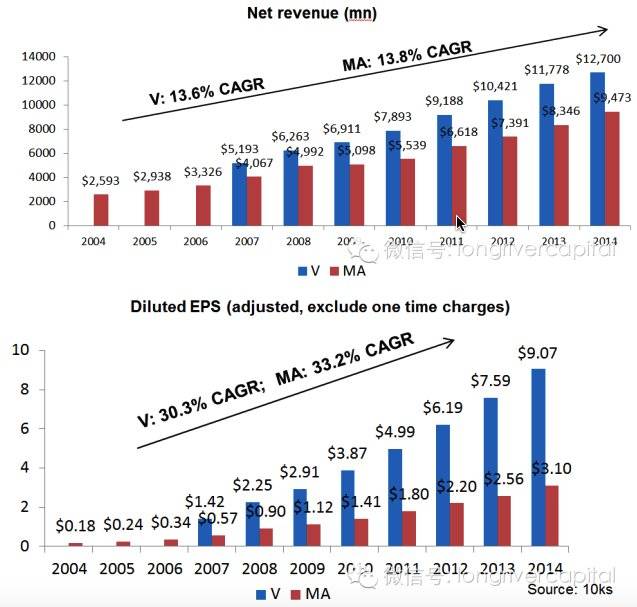

Visa 和MasterCard的业绩曲线

让我们来看看过去十年Visa和MasterCard的收入和每股盈利的增长。十分漂亮的曲线,即便是在金融行业被重创的2008-2009年成长都很稳健。这两个公司的营收平均年增长13.6-13.8%,而每股盈利平均年增长更是在30%以上。每股盈利增长速度远超营收增长的原因在于:

正如我们前面谈到的,随着交易规模的增加,利润率不断增加。

由于Visa 和MasterCard每年都能产生大量的自由现金流,每年这两个公司都会回购相当的股票。

Visa 和MasterCard的增长来源(growth driver)

接下来Visa和MasterCard的增长会来自于以下几个方面:

从长远来看,个人消费支出会随着全球经济总量的增加而增长。

货币电子化的趋势。现在发达国家大概仍有近40%的支付是通过现金或支票进行的,发展中国家有60%以上的支付是通过现金或支票进行的。这一比例会持续萎缩。

“Tokenization”(符号化)的安全支付技术有望进一步巩固Visa 和MasterCard在移动支付上的地位。ApplePay 与Visa和MasterCard的合作以及自去年推出以来的进展在逐步证实这一点。

稍微介绍一下Tokenization。移动支付的安全性一直是人们最为担忧的问题,每年的数据盗窃和支付诈骗都会让银行和商家蒙受不少经济和声誉的损失。这也是移动支付技术广泛推广的主要障碍。Visa和MasterCard推出的Tokenization技术就是借助自动加密技术将信用卡的敏感个人信息转化成数字化的16位token用于支付流程。消费者使用时并不会感到任何区别,但是商家乃至ApplePay在支付过程中都不会接触和存储持卡人的卡号等敏感信息。想象一下以后的移动支付场景(无论是网上交易还是实体交易),支付过程中传输的是加密过的token,就算被不怀好意的第三方拦截,没有Visa和MasterCard解密技术,拿着那一大串数字也没有用。这大大加强了移动支付的安全性。对Visa和MasterCard而言更妙的是,随着Tokenization的成熟和普及,他们的垄断地位更加牢固,还多一个理由在交易过程中收取一定的额外费用。

风险因素

Visa 和MasterCard做的是雁过拔毛的生意,丰厚的利润一直都受到银行商家的非议和监管机构的约束,但这正是其主要的风险:

金融危机后2010年美国的Dodd-Frank Act限制支付网络在借记卡交易上征收的interchangefee 的比例。欧盟也采取类似规定对interchangefee和跨境交易费予以限制。

自2005年以来不断有商家对Visa 和MasterCard等支付公司提起反垄断集体诉讼。其中最著名的就是沃尔玛的50亿美金的指控。不少诉讼已经被和解或赔偿,但是以后类似的诉讼还会再有。

我们通过对历年来Visa和MasterCard征收的交易费占其经手的交易金额的比例分析显示,虽然监管部门不断有新的规定出台,但是他们征收的交易费比例并没有下降。而集体诉讼只要没有动摇支付领域的格局,我们其实可以把相关的支出视为Visa和MasterCard经营必须的成本,毕竟这样的肥肉人人垂涎,但是肥猪还是就那么几头。

本文作者为长河资本的虞立佳,公众号: longrivercapital