在短短 19 个月时间内,亚马逊市值增加了 2200 亿美元,相当于四个百度。然而,巴菲特和芒格的伯克希尔却选择无视,在补仓沃尔玛时,宁可毫不吝啬地赞美亚马逊 CEO 贝佐斯,也绝不愿意投入一分钱。以贝佐斯商业新哲学著称的亚马逊,究竟差在哪一环?

笔者试图先从芒格投资法入手了解亚马逊之局限,再倒推贝佐斯的商业新逻辑见识亚马逊之伟大。

一、为什么伯克希尔不投资亚马逊?

本周,美国五大科技公司陆续发布了第二季度财报,各有亮点。不过,我最关心的始终是亚马逊,这两年几乎所有人都认为,它是股神巴菲特和芒格投资史上的最大污点。

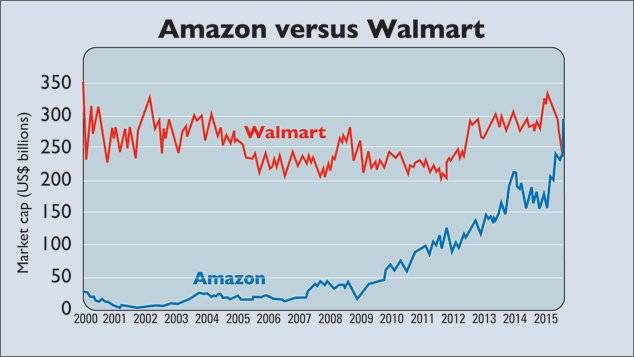

如你所知,他俩的伯克希尔投资了沃尔玛,而不是亚马逊。然而,两家公司近年的市值走势却是这样。

2014 年,贝佐斯被《哈佛商业评论》选为 100 位卓越 CEO 第一名,当选理由即股东回报率惊人:在调整国别后,1996 年到 2014 年的股东回报率,依然达到了 152 倍。

而且,这还不是终点。

从 2015 年至今,短短 19 个月内,亚马逊的市值不仅超过了沃尔玛,还超过了伯克希尔。本周末亚马逊市值达到 3657 亿美元,比 2015 年第一个交易日的 1438 亿美元高出了 2200 亿美元。如果你对这个数字没有概念,可以把它想象成是四个“百度”。

如今,亚马逊的 Q2 财报似乎正在进一步垦实 3600 亿美元这一市值。业绩不仅大幅好于预期,而且连续第五个季度实现盈利,连续第三个季度刷新历史最高利润,收入获四年以来最快增长。

面对这支超牛成长股,为什么巴菲特和芒格选择放弃?回溯亚马逊的历史,以及巴菲特、芒格的投资标准,至少有三件事令我想不通。

1

如果说巴菲特和芒格曾经忽略过它,这实在说不通。亚马逊的爆发并非一朝之功,至少在 20 年前,成长之初,它就被人广泛地和沃尔玛作对比。

而且巴菲特和芒格有的是时间寻找安全边际。虽然亚马逊现在的股价很高,但是 20 年来曾出现多次超跌状态。只要他们想投资,就会有至少 3 个以上的合适机会,比如 2000 年科技泡沫破裂、2008 年金融危机。

更何况,他们的投资逻辑并非基于当下价格,而是未来价值。

2

在错过了 0 到 1400 亿美元的阶段后,当亚马逊率先进入云计算板块,为何仍没有引起巴菲特和芒格的重视?

要知道,一方面云计算具有长期成长性,另一方面亚马逊在云计算市场的市场地位远远领先于微软和谷歌。

事实上,在最近 19 个月的 2200 亿美元的暴涨中,AWS (亚马逊网络服务,即云计算业务板块)是重要估值元素之一。当 2015 年亚马逊第一次公布 AWS 业绩时 ,股价即暴涨了 14%。。

3

也许,唯一能解释的原因只有一条:他俩看不懂。两人都固守自己的能力圈,看不懂则不投资。

当然,他俩所谓的“看不懂”,和我们的理解不同。他们是说看不懂 10 年后这家公司的发展模式,无法预测 10 年后自由现金流,从而无法确定价值。他俩投资的特色是,通过预测未来现金流,选定 6~8 个成长股,然后长期持有。

这更加令人困惑。在了解伯克希尔的投资逻辑,以及贝佐斯的商业哲学后,你会发现,亚马逊简直就是为伯克希尔的投资条件量身打造。

贝佐斯在每年一度的致股东信后面,都会附带 1997 年那封。强调自己坚持长远价值,在优化财务报表和长期自有现金流的矛盾中,选择后者。回溯亚马逊 20 年的历史,他也的确是这么做的。

所以,面对这支超牛成长股,为什么巴菲特和芒格选择放弃?

二、如何在 1994 年规划亚马逊成为 2 万亿市值?

既然无法从亚马逊的历史以及巴菲特、芒格一些碎片化的投资标准中得到答案,我决定试着从芒格解决问题时的框架出发。

作为股神巴菲特的合伙人、智囊,芒格虽然低调得多,但却有着庞大而精密的投资逻辑。巴菲特从早期的格雷厄姆信徒转向如今我们熟悉的股神,受他影响最深。

《穷查理宝典》记录,在 1996 年的一场私密场合,芒格做了一个“关于现实思维的现实思考”演讲。

他自问:如果在 1884 年遇到可口可乐创始人,为了换取公司一半的股权,我将告诉对方如何用 200 万美元打造一家价值高达 2 万亿美元的企业?

然后使用了五个思维工具自答,完美阐释可口可乐 100 多年之后的现金流。

如果我们在 1994 年遇到贝佐斯,为了换取一半股权,将如何阐述:用 XX 元打造一家价值高达 2 万亿美元的企业呢?

在我看来,芒格的思维框架完全适用于这个问题,而且我们的问题更加简单,不用 100 多年那么久。

第一个思维工具

芒格:这个有用的观念跟伽利略的论断如出一辙。伽利略说,惟有数学才能揭示科学的真实面貌。这在乱糟糟的日常生活中同样有用。如果缺乏数学运算能力,在我们大多数人所过的生活中,我们将会像一个参加踢屁股比赛的独腿人。

2 万亿市值意味着什么?如果资本市场给你的 P/S 估值是 1 倍,那么你需要达到 2 万亿销售额。

假设到 2025 年,全世界 GDP 达到 100 万亿美元,其中 1/20 是由零售业的增加值贡献,那么零售业的增加值是 5 万亿美元。零售业销售额和增加值保持在 8:1,那么零售业的市场规模是 40 万亿美元。

在这个 40 万亿美元的市场规模中,假设电子商务的占比达到 50%,则全球电子商务的市场规模是 20 万亿美元,作为占有全球电子商务市场 1/10 的亚马逊,将实现 2 万亿美元销售业绩。

如果你能拥有 2 万亿美元销售业绩,那么 2 万亿美元的市值对你来说就太简单了。

回顾亚马逊历史,你会发现,大部分时间里,它的股价和销售额的增长曲线都完美地重叠在一起。只不过,最近 19 个月随着 AWS 的业绩披露,股价曲线出现了偏离,这意味着什么,后文揭示。

第二个思维工具

芒格:简化任务的最佳方法一般是先解决那些答案显而易见的大问题。

面对如何把亚马逊做成 2 万亿市值这个目标,我们正好有两个大问题:

第一,你很难想象当我们市值达到 2 万亿美元时,我们居然没有一个强大的品牌,消费者不知道该怎么通过搜索网页找到我们,我们打下的电商市场可以轻易地被其他仿冒者挤占。

所以,必须把贝佐斯起的“亚马逊”的名字,变成一个受法律保护的、强大的品牌。

第二,你很难想象当我们市值达到 2 万亿美元时,我们居然只是一家龟缩在西雅图的电商,西雅图的人民要给我们贡献多少购买力才够呢。我们必须在西雅图创业后,便将业务拓展到美国其他地方,快速地用我们的平台占领全世界。

所以,这需要我们有一套强大的服务,包括更低的价格、更快捷的物流、更多样化的商品。

第三个思维工具

芒格:你必须以跨学科的方式思考。

如何拥有一个强大的商标呢?

我们需要用基本的学术观念来理解这种生意的本质。从心理学入门课上,我们可以清楚地知道:“本质上我们要做的生意就是创造和维持条件反射”。亚马逊的品牌形象会扮演刺激因素的角色,只要你想购物就会来亚马逊,这就是我们想要的反应。

如何创造和维持条件反射呢?心理学的两种答案是:通过操作性的条件发射,通过经典的条件反射。

操作性反射的部分很容易完成,我们只需要将在亚马逊购物的用户回报最大化,也就是保持低价、快捷物流、便捷操作。

创造经典的条件反射较难。在巴甫洛夫的实验中,狗的神经系统可以对着不能吃的铃铛流口水。如果我们想要激发联想,但又不想花费巨资广告费,那么我们只有诉诸口碑。这又回到了低价、快捷物流、丰富商品,只有它们才能带来口碑。

第四个思维工具

芒格:真正的大效应,也就是 lollapalooza 效应(芒格自用词),通常是在几种因素的共同作用下才会出现。比如,肺结核之所以能够治愈,是因为他们同时服用了三种药物。

如果想成为 2 万亿市值公司,亚马逊也需要有这样的 lollapalooza 效应。

在这里,不用我们自己设想,贝佐斯的“飞轮效应”做的已经很好。

他一直坚持:用更低的价格吸引更多地用户;更多的用户意味着更高的销售额,这不仅会吸引第三方来亚马逊平台卖东西(亚马逊可以赚取佣金),而且会令亚马逊降低成本赚取更多利润(平摊物流成本);更多的产品、更高的效率又将带来更多的用户。任何一个飞轮只要运行顺畅,就会加快整体循环过程。

其实,这又延伸了第二个思维工具的问题二。

第五个思维工具

芒格:光是正面思考问题是不够的,你必须进行反面思考。就像有个乡下人说过的,他要是知道他的死亡地点就好了,那他就永远不去那里。

如何才会导致失败呢?

第一,只要我们的商品价钱很贵。

所以,只要我们建构了足够大的平台,就可以争取在供应商那里有更大的议价空间。只要我们有足够多的客户,就可以平摊物流等成本。这样,就可以保证低价。

第二,只要我们的竞争对手能提供我们提供不了的商品。

我们需要保持更多的商品。曾给亚马逊高估值贡献重要力量的 AWS、kindle 和电子阅读就是这样的“新”产品,在亚马逊之前,没有人供应过。

事实上,AWS 云计算、kindle 数字媒体两项创新业务是近几年亚马逊升值的最大功臣,甚至强力到令市值增长曲线偏离了销售额增长曲线。

可是,它在商业上的成功——颠覆式创新——却恰是芒格投资法的致命陷阱。

创新有两种,一种是持续性创新,一种是颠覆性创新。亚马逊改进物流体系,是持续性创新。推出 kindle,接近颠覆性创新,为了抵抗苹果在数字媒体领域的竞争,它不仅挤压传统出版商的利润空间,同时也在初期挤压了自己的利润空间。推出 AWS,则更是前所未有的开发了一类新客户,开辟了云计算这个新市场。

其实,巴菲特、芒格的投资逻辑很简单,只要能看懂 10 年后的自由现金流,就可以判断价值。但面对未知,我们并不知道还有什么样的新产品在等着我们。想要在此基础上预测未来 10 年的现金流,更是无从入手。

在此意义上,科技企业的估值最难。在英特尔、IBM 转型成功前,你并不知道能不能从生产手表成功转型到生产电脑,然后踩准时代脉搏。最好的失败例子则是雅虎,它放弃了进军搜索业务,将筹码押注在网页媒体服务,最后沦落至此。

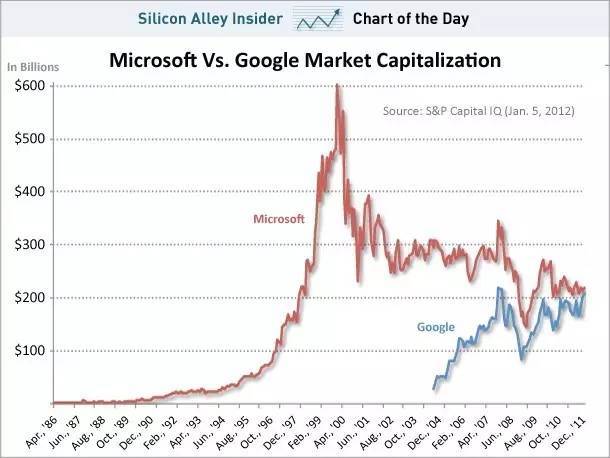

如果你足够细心,会发现在一代代科技公司里,存在一种寻常可见的市值演变现象:当微软以指数式增长时,我们无法预见它的悬崖式下落;当它崩溃时,我们只看到了谷歌的指数式增长。

对于大多数专注科技类的风投而言,预测未知同样困难,所以他们只好用收益项目覆盖那些亏本的投资。

尽管贝佐斯有一套很好的逆向创新法则,从用户体验出发,时刻想着如何更好提升用户体验,就能制造更多创新。然而这并没有让它成功避免失败案例,比如耗资巨大的 zShop 以及一些收购案等。回顾 AWS 的出现历史,你会发现这真的充满了巧合。事实上,贝佐斯自己也公开承认,创新存在失败的可能性。

在芒格、巴菲特的逻辑中,颠覆类创新支撑的估值属于不可预判,不像可口可乐那些公司,买了之后不必再操心什么时候卖出。芒格的投资逻辑要求他每次挥棒都能击中好球,而不是什么现代投资理论的分散投资,更不会有什么 1% 的项目收益覆盖 99% 的项目亏损。

的确,亚马逊坚持长期主义、现金流价值,符合芒格的口味,可是它的成长充满着变数,成功难以复制,所以风险相当大,有时你甚至难以判断它的增长会不会吞噬自己的利润。

三、倒推贝佐斯的商业哲学

虽然站在 1994 年的时候,我们发现在芒格投资法里亚马逊存在陷阱,但 20 多年后,亚马逊能从众多类电商平台中厮杀出来,成为风投手里那 1% 的投资神话,不得不说,偶然中存在着必然。

在贝佐斯每年一度的致股东信,以及各种报道、传记中,你会发现这是一个兼具战略与战术思维的企业家。今天,通过贝佐斯的 19 封致股东信,我将先试着倒推他的商业新哲学。

由于贝佐斯自己在 19 封股东信中的叙述其实是相反的。所以,我的阐述其实是正好负负为正了。

他为什么反着说?因为这个传播大师只想让我们看到他愿意让我们看到的那一幕。他从客户至上开始讲,说因为真心实意为客户着想,并且坚信客户和股东利益可以在长期达成一致,所以最后达到了成功。

1、企业的真实价值是什么?

作为一名企业家,他最先认清了什么是企业价值,那就是未来自由现金流,而不是利润。通过与更少的流通股这一做法搭配,他将回馈股东更多价值。

我们为什么不像大多数人那样,首先关注每股盈利或盈利增长?答案很简单,盈利并不能直接转化为现金流,股票价值是未来现金流的现值,而不仅仅是未来盈利的现值。未来盈利是每股未来现金流的组成部分——但是并非其唯一的重要组成部分。运营资本和资本支出也很重要,因为是未来的股份稀释。

尽管有些人会认为这有悖常理,但是一家公司可能在特定环境下通过盈利增长损害股东价值。当增长所需的资本投资超过这些投资产生现金流的现值时,就会发生这种情况。(贝佐斯致股东信)

他自己曾举了一个例子解释:

设想一位企业家发明了一种机器,可以快速把人从一个地方运送到另一个地方。这台机器价值昂贵,耗资 1.6 亿美元,每年能够运送 10 万名乘客,使用寿命为 4 年。每次载客运行售票 1000 美元,能源成本为 450 美元,劳动力成本为 50 美元。

生意很好,第一年运送了 10 万人次,完全发挥了一台机器的能力。在扣除 4000 万折旧费、5000 万能源、劳动力成本,产生了 1000 万美元的盈利。

这家公司优先考虑收益,决定投资更多的资金,从第二年到第四年增加更多的机器。

第四年结束后,复合收益增长率 100% ,累计盈利 1.5 亿美元。考虑到上述利润表的投资者会感到非常高兴。

然而,现金流量却是完全不同的情况。同样在这四年里,运输业务产生了 5.3 亿美元的负自由现金流。

当然,其他商业模式的盈利更接近现金流。但是我们的运输模型表明,不能依赖利润报表来判断股东价值的创造或毁灭。

这个故事里,每年的未计利息、税项、折旧及摊销前盈利分别是 5000 万美元、1 亿美元、2 亿美元和 4 亿美元,连续三年实现 100% 的增长。但是没有考虑到 12.8 亿美元的资本支出。资本支出对创造现金流必不可少,未计利息、税项、折旧及摊销前盈利不能代表现金流。

如果我们相应地修订增长率和机器的资本开支——现金流情况究竟是更加恶化还是有所改善?

奇怪的是,从现金流的角度来看,这项业务增长速度越慢,发展会越好。为第一台机器投入初期资本支出后,理想的增长轨迹是尽快增加 100% 的运营能力,然后停止扩张。然而即使只有一台机器,累计现金流总额直到第四年才超过初期的机器成本。

可是考虑到贴现率是资本成本的 12%,现金流依然是负值。

2、如何保证长期现金流战略?

贝佐斯的答案是,为了长期的未来忍受现在的亏损,不惜一切拿到市场领导地位,乃至专营权。

想要拿到定价权,就没有办法只做成中等规模的电商,大了还要更大。反之,如果没有专营权,没有近乎垄断的市场地位,他就没有办法向供应商压价,以便获取更多的利润空间。

他在股东信中说,自己把除了物流成本之外的成本全部视作固定成本,那么没有市场领导地位,他就无法尽可能的摊薄这部分成本。

3、如何获取市场地位?

亚马逊将筹码押注在“用户至上”。在低价、便捷、品类三个方面不遗余力的提升用户体验,然后让公司像用“飞轮”一样跑起来。

贝佐斯飞轮效应:用更低的价格吸引更多地用户;更多的用户意味着更高的销售额,这不仅会吸引第三方来亚马逊平台卖东西,而且会令亚马逊降低成本赚取更多利润;更多的产品、更高的效率又将带来更多的用户。任何一个飞轮只要运行顺畅,就会加快整体循环过程。

可以说,亚马逊的商业模式融合了它的前辈精华。一方面,像沃尔玛那样优化供应链效率,通过商品的进销差价获取利润(虽然大部分利润被运营成本吞噬);二是类似家乐福那样收取通道费,由第三方卖家支付佣金。

4、如何决策,使用“数据”还是“判断”?

敲定方向后,他在具体实施中同样贯穿自己的商业新哲学。

2005 致股东信中,贝佐斯提出了一个问题:数据和数学模型,有助于企业做出正确决策;然而以“判断”为基础的决策,常常遇到争议,面对不同的声音,企业整体决策应该如何抉择?

无论是出色的答案还是糟糕的答案,数学都可以告诉我们是非对错。这就是大家都喜爱的决策类型。亚马逊的很多决策也是建立在这一基础。

比如,亚马逊使用现有的物流网络来预计季节购物高峰,为新产能建立数学模型;通过观察预期的产品种类,包括产品规格和重量,来决定需要多大的仓储空间;为了缩短配送时间,减少出库运输成本,在接近客户、交通枢纽和现有设施的基础上分析了物流中心的位置。

然而,并非我们所有的重要决策都能用这种令人羡慕的数学方式来解决。有时候我们只有很少或根本没有历史数据来进行指导,我们不可能进行前瞻性实验。

比如,亚马逊的低价商品的决策,就是个不能通过数学方式来完成重要决策的例子。

降低价格的时候,已经违背了数学模型,聪明的做法应该是上调价格。即使加入价格弹性这一概念,也仍然无法支持价格下调。虽然把价格降低一定幅度将导致产品销量一定比例的增加,但除了少数例外,短期内产品销量的增加不足以补偿价格的下降。

不过,贝佐斯认为,现有数据对价格弹性的定量反映是在短期内的,只能预计降价在本周和本季度内的影响,但是不能精确预计持续降价在今后五年、十年或更长时间内对业务的影响。

所以,他的判断是以降价的形式提高对客户的回报率和规模经济,会建立长期的良性循环,带来金额更高的自由现金流,从而为亚马逊带来更宝贵的价值。

他对超级免费送货服务 Free Super Saver Shipping 和 Amazon Prime 计划也作出了类似的判断,这两项功能在短期内耗资不菲,但从长期来看,的确为亚马逊提供了非常重要的价值。

以数学为基础的决策需要广泛的共识,以判断为基础的决策经常引起争议,至少要等到付诸实践才能得到证明。任何不愿意忍受争议的机构,在做出第一类决策时也会限制自己。然而,在我看来,这样做不仅会限制争议,也会限制创新和长期价值的创造。(贝佐斯致股东信)

四、预告:亚马逊商战之 36 计

贝佐斯是一个非常复杂的人。一方面,他有着顽强的商业意志,也有着深邃的商业战略,他的思想甚至被视作商业新哲学。另一方面,在传记《一网打尽:贝佐斯与亚马逊时代》以及一些报道中,我们会发现更多关于他的商业运作细节,他发起了很多商战,用诡诈已经不足以形容他的一些做法。

如今,这些商战虽然大多淹没在尘土堆,但细细读来,仍不禁要为这个狡诈、阴险、顽强、聪明的企业家拍掌。至少,我自己是看到他已经用了中国传统 36 计中的 20 多个计策。

如果有机会,我会再从商战角度聊贝佐斯的那些商业策略。在我看来,他的商业策略之于亚马逊的作用,不下于商业战略。毕竟是前者保证了它商业新哲学的落地。当然,那篇文章可能就没有这么“风和日丽”了。

本文由「硅谷投委会」@白一道 原创,欢迎转载;不过一切不表明来源的转载都是耍流氓哟。