虎嗅注:过去十年中国企业的海外并购交易高速增长,麦肯锡的报告显示,由于部分中国企业的并购时机没有选好,并购后也没有积极的参与并购标的的日常管理,导致并购协同效应并不明显。本文来自微信公众号麦肯锡咨询公司,虎嗅有删改。

回顾中国企业过去十年的跨境并购史,可以看出中国买家的表现参差不齐,大部分交易并没有切实实现原定目标,最主要的原因是时机选择错误,这一点是所有企业都很难把握的。

另一个原因是中企欠缺并购后的整合能力,多数中国买家在交易达成后的投后管理能力有限,因此并购难以带来协同效应或真正的运营整合。

评估一宗收购案是否“成功”肯定是主观的,因为我们永远不会知道如果没有此项收购,买卖双方现在会是什么情形。

交易完成后,股价的短期变化只能反映市场是否看好这宗收购,却无法反映真实的执行情况。因此,要真正评估一宗交易是否成功,我们必须追根溯源,看看当初交易双方定下的目标是否得以实现。

根据这个标准,中企过去十年的跨境并购成绩并不如意。约 60%的交易,近300宗,约合3000亿美元,并没有为中国买家创造实际价值。

资源类交易的诅咒

收益最差的当属 2000年代后期的能源类收购项目。2008年之前的十年间,中国的能源进口价格的复合年均增长率达18%。能源进口被视为企业国际竞争力的结构性问题,也关乎国家安全。

因此,过去十年间43%的交易(即217宗,占中国对外投资总额的56%)与自然资源相关。其中,80%的交易发生在大宗商品价格飙升期间,直到金融危机时达到峰值。

其余20%发生在之后三年价格回落之时,因为价格下跌被视为买进良机。然而,在大多数交易达成后,大宗商品价格都维持在低于收购价的水平。在我们研究的交易中,84%的交易(占总交易额的89%)并没有为收购者创造收益,平均亏损为期初投资的10% (见图1)。

收购国外上市公司回报率低于收购国内公司

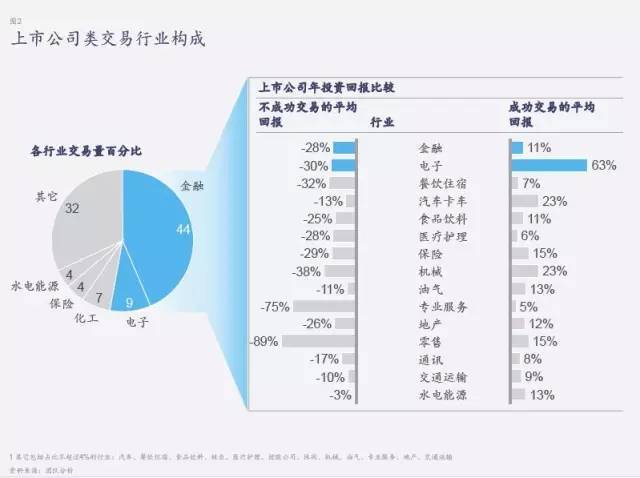

第二类收益较差的是收购上市公司类型的交易,交易达成后被收购方仍为上市公司。

此类交易的主要动机是多元化投资,或是与目标公司拓展关系,24%的交易(即119宗,占18%)属于这一类,被收购企业仍保持较大的独立性。虽然中国国内这类收购十分成功,但在境外不然。

平均而言,自购买日起到今天,买家年均亏损约 7%。如果考虑机会成本,即向国内企业进行类似的少数股权投资,投资回报会更难看。

因为自2008年起,国内股价年均涨幅达15%。这类投资失败的主要原因也是时机不对,大部分交易集中在金融服务和电脑电子行业,平均亏损为期初投资的30%左右。受创最重的当属零售业和专业服务业,平均亏损为期初投资的70%。

相比少数股权投资,对上市公司进行多数股权投资的话,收益会稍好一些。平均而言,这类交易的股价自投资日起年均亏损约2%,但区间差异很大,其中仍有过半数交易是盈利的。

同时更多证据显示,多数股权投资者能从收购中获得核心业务的协同效应:将技术或产品带入中国市场,为买家带来实实在在的利润增长(见图2)。

成功并购案分析

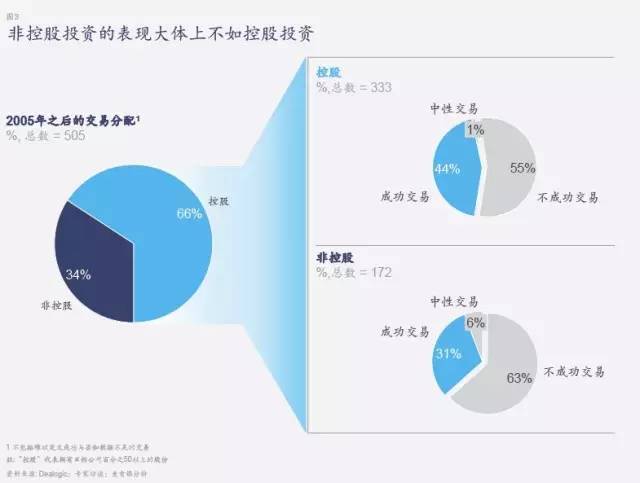

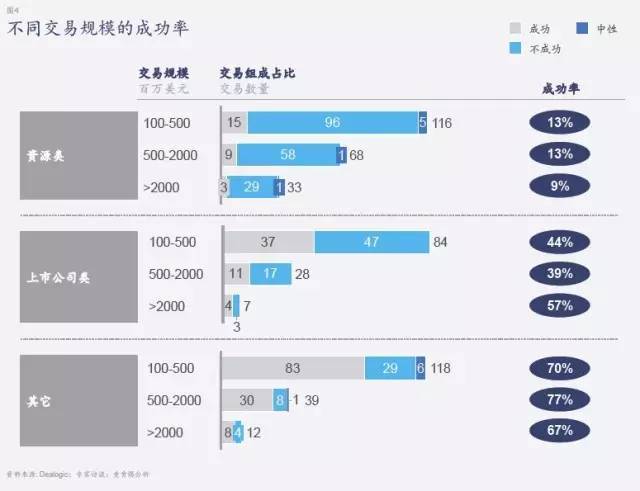

略微超过四分之一的并购不属于资源类与上市公司类交易。对于这类交易,我们通过分析并购案的既定目标(产品、技术或成本),以及比较其是否达成目标,发现约 70%的此类交易成功完成了目标。控股交易与非控股交易的成功率分别为75%和60%。

回顾所有跨境并购,我们发现控股比例对投资的成功与否的确很重要。在505宗交易当中,34%为非控股类投资,其成功率仅为约30%。对于控股类投资而言,成功率高达45%(见图3和图4)。

以上信息勾勒出了一张负面的全局图。在505宗中国企业跨境并购交易中(总值4320亿美元),只有200宗约1460亿美元的交易完成了既定目标。

然而,这些交易恰恰是发生在大部分企业都能从并购中获利的时期。2008年后,资金成本创下历史新低,股票市场在几十年来首次有利于企业收购,便宜的资金可转化为具有生产力的资产。

特别是亚洲买家,常常因收购而得到投资者的热烈追捧。比如说,相比欧洲的并购交易,市场普遍认为亚洲的并购交易能够创造更高价值,因此股价涨幅更大。

整合难题

那么并购失败的原因究竟是什么呢?首要可控败因是没有做好投后整合。很多并购案例中,中国买家都迟迟不愿在交割后主持大局。

值得一提的是,中国企业并没有比其他买家支付更高的溢价。去年,中国买家支付的平均溢价是25%,而全球跨境交易的平均溢价则是32%。虽然低于均值,但溢价必须要求协同效应,只有积极开展投后管理,才可能实现协同效应。这一点是中国企业的挑战。

2010年至今,多数中国企业管理跨境资产的能力非常有限。一些具备跨境经验的中方高管能力又往往局限于销售和采购领域。拥有丰富跨境业务运营经验的人才极少,在薪资标准偏低的国企就更少。除了需要跨境运营经验,管理者还必须熟悉收购标的所在国的语言和商业文化。

下一步怎么走?

中国企业跨境投资仍处于初期阶段,未来十年的投资额将会翻几番。2015年,中国企业跨境并购额占GDP的0.9%,而美国为1.3%,欧盟国家为2.0%。另外,美国企业和欧盟企业的投资金额(按美元计)分别是中国企业的2.4倍和3.2倍。

在2015年,中国企业在国内的收购额高达6120亿美元。如今,中国企业正处于长期增长的开端,过去十年的成功与失败都应被视作宝贵经验。

十年跨境并购史告诉我们,成功不仅需要决策正确,更需要好运气,尤其不能忽视后者。如果能源类并购早几年或者晚几年发生,很可能就会大获成功。然而,时机基本不可控,管理者能做的就是把握好交易后的每一步行动,这才是他们应该关注的重点。

中资企业往往花很大气力研究行情、预测价格和需求,也就是说把注押在了运气上。其实应该花更多时间研究并购后的整合问题,因为这才是企业可以自主掌控的。

注:岑明彦(David Cogman)是麦肯锡全球董事合伙人,他也是战略与公司金融咨询业务亚洲区的核心领导人之一。岑先生在中国工作超过十年,在跨境并购、兼并管理和合资企业/企业联盟等领域拥有丰富的咨询经验。

欧高敦(Gordon Orr)是麦肯锡名誉全球资深董事,也是亚洲区的前董事长。他现任联想和太古集团的非执行董事。