你懒洋洋从酒店的大床上醒来,退房时免查即走;路遇大雨瓢泼,那也不慌不忙,免押金就近借把伞;低头再看看信息,免流水单申请的卢森堡签证已下来。这一切不因为你是什么VIP,只因你信用好,芝麻信用分高。

这是芝麻信用想给你讲的美好故事:因为信用,所以简单。的确,信用能很大程度上解决陌生人交易中的信息不对称,降低交易成本,靠谱的征信产品给我们带来的不仅仅是便利,还有社会效益。

然而对当下试点的征信产品,监管部门并不满意。

央行征信局局长万存知在此前的研讨会上指出:“八家进行个人征信开业准备的机构,目前没有一家合格。” 之后列举的一些反面教材,也让人不禁联想到芝麻信用各种高调动作。

也就是说,两年来尝试最为热切的芝麻信用,不仅没等来牌照发放,还疑似被不点名批评。以至于有些评论用“牌照死穴”、“生死攸关”来评述它,一副人家no zuo no die,快把自己zuo出局的架势。

这有点言过其实了,监管的本意是提醒而非裁决,并非针对芝麻信用一家。客观来讲应该是芝麻信用有其不足,但仍可变通完善。咱们试着探究一下问题所在和变局思路。

一、监管部门在质疑什么?

万存知在研讨会上,已把监管层面的质疑总结得很清楚:

各家所谓的业务闭环造成信息孤岛,严重制约信息共享。即大家都藏着掖着,信息难以互通,发挥最大风控作用。

不具第三方征信独立性,存在严重利益冲突。这里的独立性主要是指公司治理独立,不受个别股东操纵,且业务独立,不参与授信相关业务。从这点看,芝麻信用、腾讯征信等试点单位都不满足条件。

根据较有限信息进行信用评分并对外使用,存在信息误采误用问题。

怎样算误采误用?

误采主要是指使用了不恰当的评分数据。万存知在《中国金融》上的文章明确指出:个人征信只采集和共享债务信息。

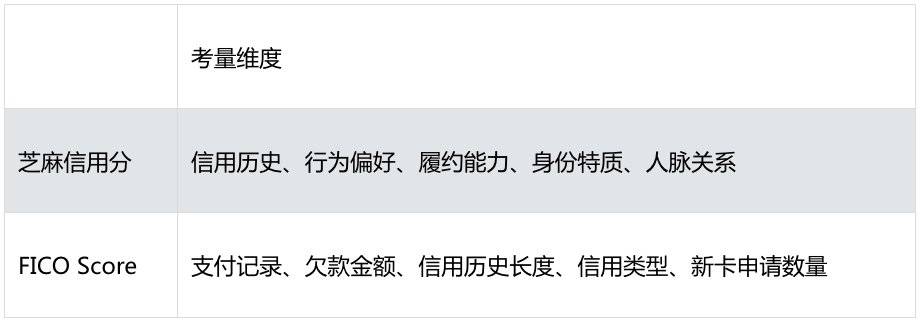

对比芝麻信用分和美国成熟的信用评分产品FICO Score,一眼就能看出差异:芝麻信用把身份特质、人脉关系数据引入评分,而这些数据的有效性是存疑的。

比如A是白领你是民工,有多大程度上可以确认A的信用就是比你好?B是天猫店小二,加了许多高端买家好友,那么B的信用是不是也比你好?

至于误用,主要是指将信用分数用在不恰当的场景或策略中。万存知同样在文章中提到,利用用户画像把社会公众“画成”三六九等,会导致对部分群体作出歧视性安排。

比如,凭什么高芝麻分就能进女大学生圈子?凭什么芝麻信用分高就能走机场快速安检通道?就因为画像出来你的阶层比我高?这恐怕不是央妈想要的“政治正确”。

二、联合申照或可解决信息孤岛、独立性问题

关于如何解决上述第1、2点问题,我理解央行已经给出了一个倾向性方案。

万存知:“如果若干人、若干经济组织,从自愿共享客户信息的角度出发联合起来申办一家个人征信公司,则是完全可能的。”

同样的模式在美国这样的征信业成熟市场也存在。三大征信机构Experian、Equifax和TransUnion,背后都是拖着一簇大大小小的征信公司。

联合申请牌照,从政策和可行性看没问题,接下来要看各方意愿了。

正面来看,现在试点的8家企业中,芝麻信用、腾讯征信、前海征信,分别背靠支付宝(阿里)、腾讯、平安,三大巨头要有所融合恐怕困难;但与其他5家乃至外围排队中的企业形成联盟,则有一定遐想空间。

反面来看,如果不走这一步棋,一旦有某个独立第三方征信机构获批,自己的数据依然要“依法共享”(持牌征信机构有权获取)。横竖是共享,为什么不抓紧撺掇下盟友,加速推进?

当然还有Plan B,就是保持现状证明自己独立……

蚂蚁金服CEO井贤栋在接受品玩采访时表示:蚂蚁金服从第一天开始,就做了非常完善的独立性制度安排,包括通常说的主体独立 、资产独立、人员独立、经营独立、财务独立。

可问题是……也得央妈认啊。

于是又有人可能会提,是不是可以政府做数据收集,推出最基础的征信报告,民间只做末端的产品?这当然是可能的,但对芝麻信用来讲,数据范围和权限都大大受限,非到万不得已,应该不会走此下策。

三、柔性处理或可解决误采误用问题

在采集这个问题上,我们一方面看到央妈暂时只认债务信息有价值,另一方面又看到,美国三大征信机构确实都保有自己的信用评分产品。

这里是否有区分处理,两手准备的可能?即:

两套评分模型,前者严格遵照指示要求,降低甚至去除暂未被认可的人脉关系等考量维度;后者则可以叠加自有的尝试维度。

前者作为主模型,用于正式验收、对外输出,后者用于自有产品花呗、借呗,获取对照结果佐证其有效性,再择机加入主模型。

虽然芝麻信用内部肯定已经有无数个模型在滚动学习着,但对外一直是一套最“前卫”的方案在宣传,上述柔性方案或可减少一些监管压力,谋求更持续的进展。

而对于误用问题,核心是策划的场景要足够“公平”且“必要”。

足够“公平”

首先,公平意味着“人人平等,机会均等”。那么在一个推广的新场景中,是不是可以做到:

1、已有有效信用记录的用户,按正常打分决定是否可参与;

2、信用记录暂时不足的用户,有随机体验乃至全民限时/限量体验的机会;

3、事先请求用户授权,体验所得数据会作为有效信用记录存底。

这样既可以有效规避“凭什么他行我不行”之类的歧视诟病,还可以将放开体验的风险降至可控范围,产品教育和宣传效果只增不减,一堆冷启动信用记录也获取了,何乐而不为?

足够“必要”

我理解的“必要”主要是指:

1、场景领域有风控需求,且形成的信用数据有共享价值;

2、用户有因信用信息不对称导致的体验痛点。

比如之前的女大学生圈子评论权、快速安检少排队特权,都是不满足第一点要求的。明明没有风控需求,硬是导进来一个信用分切割用户群体,这是VIP服务,不是征信。

而像免押租车场景,应是符合上述两个条件,可以拓展的。尽管万存知觉得借用信用分来约束租车人有点“本末倒置”,我们仍看到有政企联手的先例:4月27日,国家发改委在京举行共享单车信用信息共享签约仪式。

再参考下美国的信用分应用边界,已然延伸到保险、租房、雇佣、酒店等领域。

理论上这是一个度的问题,遵循“公平”且“必要”原则,柔性试错,可以有效降低跑偏被叫停的概率。

四、关于个人征信试点的几点预测

至此咱们已经梳理了联合申照、柔性处理的思路,主要解决监管部门对信息孤岛、独立性、误采误用等方面的顾虑。倘若成立或部分成立,大可YY一下,预测后续的发展可能:

1、或有数家试点机构出现合资、换股乃至合并的情况,解决主体问题。

2、因监管部门质疑自有数据(如淘宝的购物行为、腾讯的社交数据)可用性,更认可“各种非持牌金融机构产生的负债偿债记录”,部分信用记分维度可能被迫调整。

3、因为第二点的存在,花呗、微粒贷、京东白条等产品产生的数据更加值钱;线下被认可的场景如共享单车,也会成为各征信产品争相接入的目标。尤其是这方面一直很低调的腾讯征信,应有所动作。

4、某些场景在接入后得以复制固化,如租车、酒店;而某些场景可能涉及的问题更加复杂,影响面大,暂时不予通行,如雇佣、婚恋。

以上纯属理论推导,仍需实际打脸检验。做独立行业评论最大的不甘,就在于总不如内部知根知底。若思路有偏颇,烦请专业人士指正。

作者马文,腾讯高级产品经理。微信公众号:马文的文 (ID:marvinsthought),原创分享认知思维和产品观察。