本文来自微信公众号:我思锅我在(ID:angelplusdevil),题图来自:视觉中国

“The tailwinds have outweighed the headwinds(顺胜于逆).”

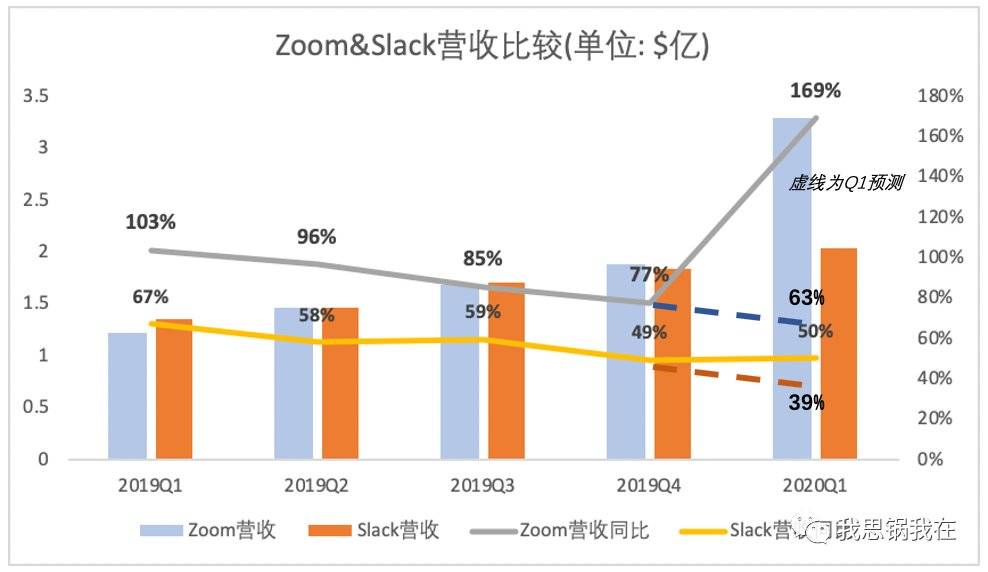

这是Slack CFO在今年Q1财报电话会上的开场白,这句话同样适用于在上季度收获了软件上市公司历史上单季度营收最快增长(同比169%)的Zoom,其股价从年初的不到60美金飙至240美金,但这过程中也遭遇了由于安全问题引发的质疑和抨击。

(来源:大跃资本,截止到6月13日)

总有媒体拿Slack与Zoom比较,Slack CEO还曾特地阐释了两家公司的区别:

“Unlike the many video conferencing solutions in the market such as Zoom, RingCentral, Google Meet, Microsoft Teams, Amazon Chime, and BlueJeans, we aren’t a digital substitute for physical, in-person meetings. Instead, Slack acts more like a digital office, a persistent place for users to connect and find information.”

(与包括Zoom、RingCentral、Google Meet等视频会议解决方案不同,Slack不是对人际会面物理场所的替代。我们更像一个数字办公室,一个让用户连接和寻找信息的固定场所。)

这段话包含了三点:

首先,Zoom是对线下会议的替代和电话远程的升级,Slack是要打破邮件沟通的传统,创造一种全新的工作方式。

其次,Zoom从体验升级的角度更容易获得客户尝试,Slack更需要时间去教育用户改变习惯。

第三,Zoom从单一场景切入,在任何规模的企业里推广都相对容易,而Slack在组织架构越复杂的企业中渗透难度越大。

所以,疫情对于Slack的积极影响并没有那么大。甚至由于经济下行,大型企业即Slack最重要的客户群还可能削减IT支出,减少对非核心软件的采购。

但根据最新发布的财报,“顺胜于逆”的确是对两家公司疫情期间表现的最佳概括。

这里包含了本文想要探讨的三大问题:

基于财报基本面,Zoom与Slack的“顺”在哪里?

基本面之下,他们的“逆”在什么地方?

未来,两家公司应如何克服逆势,继续增长?

结合对两家公司的持续跟踪,让我体会最深刻的,不仅对发展中的SaaS公司还有所有处于上升通道的公司都有参考价值的是:

哪怕在逆势中,也要坚持增长,寻找第二曲线——“出圈”。

一、顺

显然,Zoom与Slack都没有浪费一次“好危机”。

根据财报,两家公司的营收在疫情期间收获了超预期增长,不过超出程度大相径庭。

(来自公司财报,实线为实际数据,虚线为上季度预测)

我在《Slack迎来“至暗时刻”?| 财报》中讲过,30%是SaaS公司的增长红线。Salesforce上市16年后还能保持30%以上增速,对于刚上市不到一年的Slack,在上个季度竟然表示Q1即将跌入这个警戒区间内,难怪之后股价跌至谷底。

所以,这次疫情带来的50%增长可谓“拯救”了Slack。而对于日活最高达到3亿人次的Zoom,疫情对其的帮助更像锦上添花。

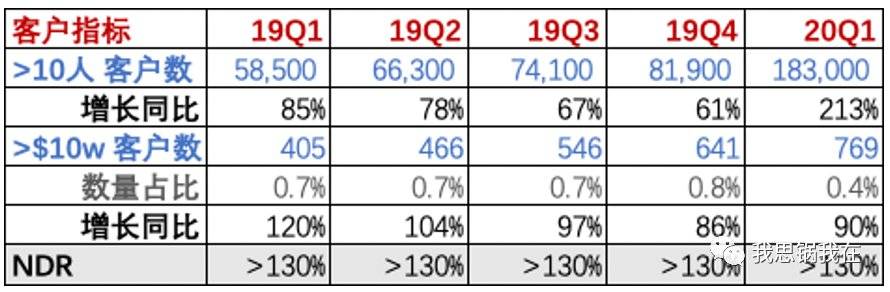

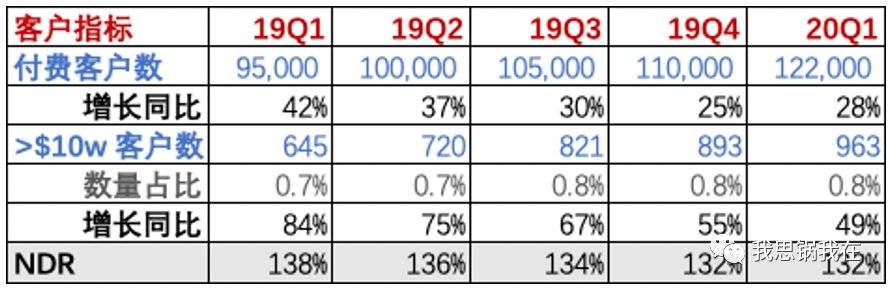

下图是两家公司在付费客户指标上的变化。

(Zoom 客户指标分析)

(Slack 客户指标分析)

结合电话会内容,我发现以下几个核心特征和差异:

首先,客户画像上,小微企业及个人用户构成了Zoom重要的客户基础,而Slack更加依赖大客户自上而下的推动。

Zoom CFO在电话会中提到:10人以下的小微客户收入贡献从Q4的20%上升到30%,即近1亿美金。同时大于10人的付费客户数量激增18.4万,首次超过了Slack的增量。但是,这部分客户所带来的变化是按月付费的比例显著增加,他们未来的留存是未来市场关注的重点。

反观Slack,CEO在电话会上则明确了今年的首要任务:大客户(Enterprise)。前12个月付费超过10万美金的大客户数量上,Slack增长显著,与客户增量占比依然在0.8%,二八效应明显。并且,一年以上已签约但未履行的合同达到3.79亿美金,同比增长97%。

第二,获客方式上,网络效应在疫情间显示出巨大的获客优势,服务器压力和安全问题对Zoom的商业影响有限。

仔细看,网络效应对两家公司所产生的效应其实不同。Zoom的产品体验让一个注册用户输入ID即可加入任何会议,非常容易在企业内部或企业间任意分享传播。

Slack初期是一个用于企业或团队内协作并调用其他工作软件的平台,从工作属性上也不适合与外部分享,很难形成跨企业传播。

所以网络效应对Zoom的利好远大于Slack,全球化节奏进一步提速。Q1营收中25%来自APAC和EMEA(亚太和欧洲地区),同比增长247%。

最后,大客户获取上,Slack与亚马逊云AWS达成战略合作,为自己与微软Teams的对抗上掌握重要砝码。

6月5号下午,Slack和AWS对外宣布达成战略合作,亚马逊所有部门将使用Slack作为唯一的工作协作平台。

而Slack不仅将集成亚马逊视频会议产品Chime,还将与AWS Chatbot、Sandstone、Key Management Services等多款产品深度整合,让同时使用AWS和Slack的客户实现对内部云资源及工作软件的一站式管理。

抱上AWS的大腿后,Slack也将几乎免费获得云上的潜在客户。对于AWS,与微软云Azure的竞争去年开始进入白热化,双方都亟需合纵连横。

这是一次名副其实的双赢。

二、逆

下图是两家公司近期的股价表现,需要注意的是在财报发布后的表现。

经历了两次大幅度回调后,Zoom重新赢得了投资者的信任,然而Slack刚刚艰难地从两个月前的谷底爬出来,却在财报公布后急跌14%。

股价反映的是市场对未来的预期,两份财报到底释放了什么信号?

首先,安全和竞争是造成Zoom股价两次回调的原因,财报背后的问题是潜在成本提升和市场天花板临近。

4月初,Zoom被爆出安全隐患,被舆论成为“Zoombombing”,股价随即大幅下挫,细节不展开讲。祸不单行,4月26号,Facebook宣布推出Messenger Rooms,直接对标Zoom Meeting,股价再度回调。但是随着一系列整改和对安全公司Kepbase的收购,客户信任逐渐回归。

而仔细看营收和利润,有一个重要指标的下降:毛利率。

(来源:公司财报)

下降在意料之中,但也存隐患。

视频会议的主要成本是服务器或云。为25个国家超过10万所K12学校提供免费服务以及大量个人用户的涌入,是造成成本大幅度进而影响毛利的主要原因。

但这并不是全部,为了消除客户隐患,Zoom宣布为企业级客户提供端到端加密,简单来说这将变相提高带宽成本,而且这是公司承诺的一项长期服务,意味着毛利率并不一定能恢复到以前水平。

这就不难理解为什么Zoom会在5月20号宣布停止中国个人用户注册,不再提供免费服务,首要原因——不划算。

原因之二——在天花板可见的市场里竞争白热化。4月17号,随着Verizon宣布对云视频会议公司BlueJeans的收购,这个赛道上的玩家所剩无几。

这并不是利好,而是市场进入巨头收割阶段。

(在美国市场,各路巨头“围剿”Zoom)

再看国内市场,阿里钉钉、腾讯会议、头条飞书和华为Welink正在几乎不计成本地瓜分市场。因此,Zoom在国内的举措,一来希望守住现有城池并聚焦企业级客户,二来可以集中精力在国际市场与真正的威胁展开“肉搏”,后面会详述。

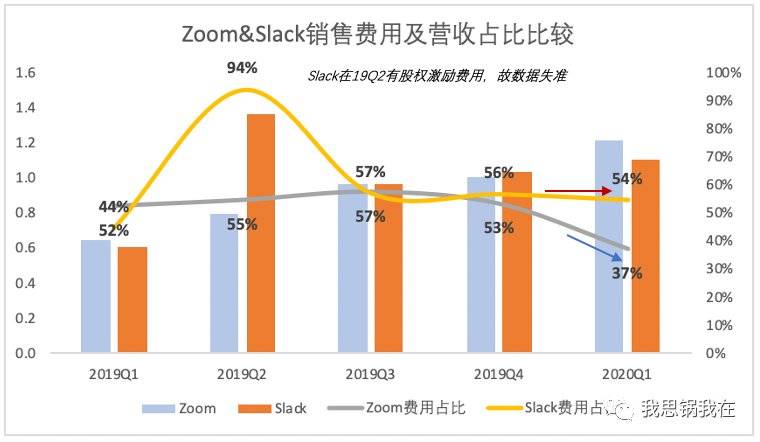

其次,“不够好(Not good enough)”是造成Slack股价再度遭遇滑铁卢的原因,财报背后的问题是增长乏力和销售成本居高不下。

在巨头之下生存有多么险恶,且看Slack的表现便略知一二。

即便所有指标都超市场预期,与Zoom创纪录的表现相比,各方面都逊色不少:

营收上,同比增长比Q4提升了一个百分点,而Zoom提升了近一百个百分点;

客户指标上,新增付费客户增长比Q4提升三个百分点,而Zoom则翻了三倍多。

尽管两家并没有太多可比性,但作为几乎同一时间上市且去年总营收几乎相同的SaaS公司,似乎都受到疫情的利好刺激,Zoom先于Slack几天发布财报——前面的兄弟发挥不错,你Slack为什么掉队了?

电话会上还听到截止到上个季度Slack共累积了约75万家客户,相比Q4增加了约9万名,同期付费客户增加了1.2万,即付费转化率为13%。

而这是在约1.1亿美金的销售支出下获得的,占整体营收比例超过50%,相比之下,同期Zoom的销售支出只占营收37%。

(来源:公司财报)

这很大程度上的确由两家公司产品的网络传播属性不同所造成的,前面讲过,Slack的传播瓶颈在只限于公司内部,不适合与外界分享。

因此,获客成了Slack需要持续投入的成本中心。

尽管疫情后获得了充足的客户基础,如何提升付费率尤其是大客户的获取成了今年的重中之重。CEO说:“We will market aggressively(我们将在市场推广上更加激进)”。

但更加激进的市场策略意味着将对现金流持续造成压力,在提高了营收预期后,公司预计全年将实现8.5至8.7亿美金收入,同比增长37%,相比Zoom给出的数字是185%。

总结一下,尽管收益于疫情,摆在两家公司面前的问题也很明确:

对于Zoom,面对毛利下行和竞争白热化,如何巩固护城河,并打破当前的市场天花板?

对于Slack,面对营收放缓和高额销售投入,如何像Zoom一样实现跨企业传播,并恢复高速增长?

两个问题背后都直指一个目标——寻找第二曲线。

三、出圈

在《Zoom的“冰与火之歌” | 硬核》里讲过,Zoom的利基市场是云视频会议(Cloud-based Video Conferencing),这个市场需求清晰,对硬件要求不高,天花板并不高。

(2020年全球远程通信相关市场规模,来源:公开信息)

Zoom的“出圈”,是要打破云视频会议的天花板,向百亿美金级的统一通信市场突破。

这要求产品能适配更多通信设备如座机、移动电话等,满足更多场景如会议室系统、电话接入等需求,最终成为一个整合各类音视频线路的统一通信入口。这早在Zoom的招股书“Market Opportunity(市场机会)”部分就被简要提到过。

为了实现这个目的,Zoom推出三大核心产品:

面向个人或企业的云视频产品Zoom Meeting;

面向大型企业和政府的Zoom Room:通过连接器将Cisco、Polycom等传统通信设备整合进统一的Room系统;

融合传统交换机业务的Zoom Phone:将电话线路整合进统一的通信入口,参会者可以在无法视频的情况下用电话拨入。

袁征连续在几个季度的电话会上不吝于表达对后两者的重视,这次还特地提及一位重磅客户ARM,单季度内部署了8000套Zoom Meeting、800套Zoom Room和9000套Zoom Phone,以满足全球员工的远程会议需求。

Zoom正加速“出圈”的趋势还反映在以下三个方面,重要性呈降序:

1. Zoom Phone的销售在疫情刺激下提速:用免费的Meeting产品获客,再反向渗透传统电话会议场景,这就是Zoom的“Land and Expand(先下单再扩张)”战略。袁征和CFO至少三次提到这是一个“Huge opportunity(巨大机会)”,因为客户愈发需要的是一个“统一的”会议解决方案,包括声音和视讯,意味着“TAM(目标市场)将极大地提高”,即统一通讯市场。

2. Room和Phone组合加速向金融和政府等大客户渗透:这是“出圈”的必经之路,两个行业加起来几乎占整个市场一半,也是传统供应商包括老东家Cisco的命脉。加速体现在两点:1.电话会上提到的第二个案例是一家银行客户,在一个季度内部署了17.5万个账号。全球2000强客户的使用量环比提升200%;2.安全问题爆出后,美国本土和印度等地方政府开始寻找替代。反过来想,这说明Zoom早已进入了许多政府部门。

3. App Marketplace(应用商店)从通讯“出圈”,走向协作市场:今年5月初,联合Emergence、红杉等机构,Zoom举办了第一届“应用商店”大赛。一家仅基于Zoom API为企业提供会议日程、任务及工作流管理的初创公司Docket脱颖而出,获得冠军并斩获200万美金的投资。

目前还难以判断从会议场景切入泛协作(Collaboration)平台是否成立。有分析师在电话会上提到了这个话题,袁征的态度与举办大赛的目的一脉相承:开放与集成。的确,客户始终希望一个平台统一解决尽可能多的问题,生态封闭和系统孤岛正是传统供应商被诟病最多的地方。

我曾说过Slack是在“搞事情”,因为它一开始便选择了一个几乎没有(更难以测算)天花板的市场,也是早早就成为微软“眼中钉”的原因。

Slack的“出圈”,是要打破企业间传播的屏障,将网络效应发挥至最大,成为企业的“Digital office(数字办公室)”入口。

(Slack需要创造像Zoom一样的网络效应)

Shared Channels(共享频道)自2018年末发布以来便承担着这个关键职能,它能让客户把内部建立的项目小组即Channel分享给外部企业,通常是他们的客户或合作伙伴,实现信息同步、任务协作和文件共享等目的。

如果下游伙伴没有Slack账户,客户甚至愿意为其购买Slack账号。当下游在使用过程中也认可产品的价值,便可能会向其他部门或管理层推广,就这样Slack借助Shared Channels的网络效应可以免费获得新客户,从而降低销售成本。

这个新功能涉及产品架构、权限管理和安全性上的诸多考量。直到Q1,产品才允许从一对一共享升级到最多20家企业的“群聊”。两个月前,产品才对发给非Slack用户的邀请链接进行优化,以方便非注册用户使用Channel内的功能。

在我看来,这些更新来得太慢了。因为如管理层所述,客户对这个功能的反馈非常好:

年贡献超过10万美金的客户中,90%已经在使用;

总共4.1万个付费用户正在使用,比上个季度新增了1万个;

网络效应正从25万个客户端(Endpoint)上产生。

这是Slack在今年设立的第三大目标,但最需要时间去检验,至少要一个完整财年。

管理层并没有在电话会上详述就网络效应可能形成的销售漏斗和转化,包括由这个功能带来的新增客户、活跃程度和付费转化。

最后,要构建一个全新的“数字办公室”,需要比Zoom更开放与集成。CEO尽管口头上说“我们并不是要把所有应用都集成进来”,但身体却很诚实。

以下是Slack与硅谷头牌VC如Accel、A16Z、Index和KPCB等联合发起的Slack Fund所投资布局的SaaS公司一览,他们重要的共性是:基于Slack API的办公软件或更好地服务开发者。

(来源:Slack Fund官网)

四、增长

除了Slack与AWS的联姻,袁征也特地在电话会上对AWS在特殊时期的支持表达了谢意。这等暧昧绝非偶然,就目前看两家“后浪”基本不构成竞争,但他们却面临着同样一个庞大“前浪”的威胁——微软。

随着微软将Skype for Business的视频通话集成到Teams上后,这个放大版的“Slack+Zoom”在疫情期间显示出可怕的增长:

去年7月,宣称日活用户数达到1300万;

3月初,国外疫情爆发前,日活达到了3200万;

一周后,日活跃升至4400万;

四月底,CEO Nadella宣布日活激增至7500万,占Office 365付费用户近30%。

前浪依旧可畏。

对于Slack来说,当下的任务是高效增长,聚焦对大客户的获取上。他们曾经在前五十大客户的使用行为中发现,75%的客户在同时使用Office 365和Slack。

而对于Zoom,则需要专注在继续消化激增的18.3万大于十人的企业级客户上,同时还要尽可能挽留更加庞大的“生产消费者”群体(Prosumer,指小于十人的企业或个人)。

其实,Phone之于Zoom,Shared Channels之于Slack,是两位CEO在上市前便为下一步增长做好的铺垫。

疫情打乱了所有公司的发展节奏,但通过前面的分析我们发现:

这个提前制定的“第二曲线”战略在疫情期间发挥了至关重要的作用,成为了增长的主要推力之一。

意料之外,情理之中。

几乎可以肯定的是,今年我们还将见证SaaS公司上市后年营收最快突破十亿美金的新纪录——Zoom预计今年营收为接近18亿美金,年增长超过185%。Slack给出的营收指引为接近8.7亿美金,年增长30%。

要知道,去年两家公司的营收均为6.3亿美金,心疼Slack一分钟。

《剧变》一书中说道:危机,是一个紧要关头,一个转折点。

这次疫情所带来的的挑战,不仅仅是激发人们如何用新的办法应对从未遇到过的问题,有时候更考验的是如何以不变应万变。

找到增长的方法并坚持下去,对于年轻的Zoom和Slack来说,就是新的护城河。

本文来自微信公众号:我思锅我在(ID:angelplusdevil)