7月31日,新三板官网挂出《北京信中利投资股份有限公司公开转让说明书》。据悉,信中利已于国庆节前获得“同意函”并将在挂牌同时开始做市,代码为833858。本次挂牌的主体是信中利资本集团分拆出来的人民币业务板块,据说估值或达百亿,5年内“有望超千亿”。

信中利创始人汪超涌(又名汪潮涌)是名符其实的神童,15岁就考入华中理工大学,20岁由清华大学派往美国罗格斯大学商学院,22岁获得MBA学位。其后任职于标准普尔、摩根大通、摩根士丹利等金融机构。1998年,33岁的汪超涌回国,在国开行短暂担任投资顾问。

1999年5月,汪超涌创办信中利,曾参与百度、搜狐、迅雷等公司的早期投资,有“中国巴菲特”之美称。此次挂牌新三板的北京信中利是信中利集团的人民币业务板块(据称美元板块累计管理资金达12亿美元)。

汪超涌为大众所知,要从2005年豪掷4亿元收购法国船只、组建“中国之队”参加美洲杯帆船赛开始。这项有150多年历史的国际顶级赛事第一次有了中国人的身影。汇源朱新礼、华谊王中军还先后成为“第十八人”(名誉船长)。

汪超涌有一位文武全才的明星妻子——李亦非。她1977年获全国武术青少年组冠军,参演过《神秘的大佛》和《火烧圆明园》。1985年从外交学院毕业后赴美留学,获得美国德克萨斯州Baylor University国际关系硕士学位。2002年,时任MTV全球电视网中国区总经理的李亦非被美国《财富》杂志评为“50位女强人”。

说了这么多辉煌,让我们看看即将登上新三板的信中利人民币业务吧。

股本扩张之路

信中利投资股份有限公司(以下简称信中利)的前身“北京信中利投资咨询有限公司”成立于1999年5月17日。注册资金100万元,由汪超涌、李亦非、曲宏、贺剑敏、孙晓东共同出资。其中汪、李夫妇合计出资93万元。

到2001年3月,经过多次转让及增资扩股,注册资本达到2000万,汪超涌、李亦非分别持有47%、44%。

2009年4月,一家名为北京唐古拉网络科技的公司增资3000万元,股比达到60%。同年8月,唐古拉退出,将60%股权转让给汪超涌。

2010年12日,信中利增资扩股到1个亿,由北京本草天地养生公司出资5000万,获得50%股权。2011年5月,本草天地退出,50%股份被转让给汪超涌和李亦非。2012年6月,汪超涌、李亦非分别出资3000万元和2000万元,将信中利增资到1.5亿元,汪、李二人股比分别为56.67%和42.67%。

回顾信中利这十年间的股权变迁,有三点值得注意:

一是引入外部投资人出现反复。2001年、2010年分别引入的唐古拉网络科技、本草天地养生科技都很快退出。

二是外部投资人获得超高股比。多数情况下,创业公司引入外部投资者时出让的股比在20%左右,超过35%情况比较少见。信中利则不然,2009年给了唐古拉60%,2010年给本草养生50%,都是被收购的节奏。

三是创业公司在引入新股东时都会有不同程度的溢价,而且一轮比一轮高。比如原注册资是1000万,新投资人拿1000万入股,注册资本提高到1200万元。新股东的出资中只有200万作为注册资本,800万列为资本公积金。而在2009年,信中利已经创业十年,仍然按1:1增资扩股,有些不同寻常。

根据信中利反馈,唐古拉、本草天地都是汪超涌本人控制的公司。出于资本运营目的参股和退出,属于内部转让,因此没有溢价之说。

2015年4月,信中利引入俞敏洪、王强、中诚信等31位投资人/机构。

2015年6月,整体变更为股份有限公司,注册资本为5亿元。汪超涌、李亦非持股比例分别为39.615%和32.416%。

2015年7月2日,以单价16元/股增发5694.75万股,募集9.1亿元。7月8日,24位新股东以信中利中心LP和战略合作方身份,按6元/股认购8445.17万股,募集5.07亿元。7月份两轮增资后,信中利注册资本达到6.41亿元。

尽管信中利人民币业务直到2009年才逐步展开,根据股转系统要求需从1999年5月注册公司开始披露,所以16年的股本、业务扩张之路看起来有些曲折。

融、投、管、退四门功课与众不同的答卷

资管公司的四门功课是“融、投、管、退”,信中利给出的是与众不同的答卷。

先看融。中科招商、九鼎投资旗下基金的实缴金额分别为274亿和214亿,分别占认缴金额的45%和69%。规模较小的同创伟业,实缴金额亦达81亿元。而信中利管理的8支私募股权投资基金,实缴资金总额为 14.67 亿元。信中利的理念是用自有资金投资,不仅收益率高,而且更加灵活主动。汪超涌说,美元基金投资百度赚了100倍,因为基金期限已到,于是退出了,如果是“自己说了算的钱”可长期持有收益将达千倍。百度、搜狐等项目对汪超涌影响很大,决心学习巴菲特的投资理念,寻求有价值的公司长期持有。

再看投和退。信中利人民币基金投资方向为“三高三大三新”(高科技与互联网、高端制造、高品质消费与服务、大健康、大文化、大环保、新能源、新材料、新模式)。被投资企业阶段涵盖种子期、天使期、VC期和 PE 期。截至《公开转让书》发布前,信中利在管项目77个、累计投资金额17.54亿,来自募集基金和自有资金分别为9.6亿和7.94亿(自有资金占比45.3%)。

信中利目前已退出5个投资项目,退出项目成本9751万元,退出金额2.1亿。在管的77个项目中,在A股上市的有2个、在新三板挂牌的有4个;有2家启动A股上市,有55家准备上新三板。

主营业务的特点

一般来讲,资管公司收益由三个部分组成:

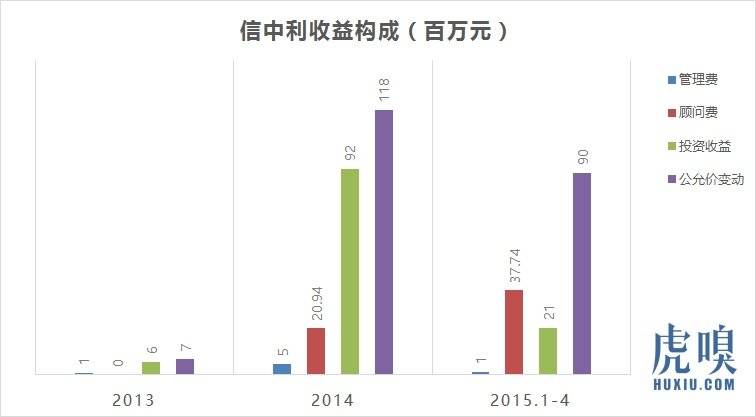

第一是资产管理费,费率通常为每年收取资金管理金额的2%。只要募集资金入账,就可旱涝保收地获取管理费。但投资人为什么让你管理他们的资产,还不是看你以往的业绩。2014年,中科招商、九鼎投资管理费收入分别为5.16亿和4.18亿,信中利只有500万。除基金规模相对小之外,由于近半数为自有资金,信中利收取的费率非常低。

第二是通过投资项目退出所获“投资收益”,这才是资管公司的“真功夫”。2014年中科招商此项收入为1.66亿。信中利为9178万元,基金规模只有中科招商的5.4%,投资收益相当于中科招商的55%,算得上“少而精、小而美”。

第三是“公允价值变动”,就是对在管项目进行重新估值。如果投资标的是上市公司(如中科招商的众多项目),所谓公允价值是就股票市值,会随二级市场股价的变化巨幅波动。2014年,信中利此项收益为1.18亿元,占期未持有金融资产的22.4%;2015年前四个月为8892万元。

信中利主营业务构成与中科招商、九鼎投资大不相同。最大的特点是轻管理费重投资收益。

三个疑点

细读《公开转让说明书》,发现三疑点,经过与中信利方面核实才得已解开。

1.人员是否过于精干?

信中利组织结构完备(见下图)、流程规范、规章制度健全。但人员过于精干:管理层2人、基金管理中心5人、直接投资中心6人、风险控制中心3人、投后管理与投后增值服务5人、财务行政10人,共计31名正式员工。

这些人,如果只做二级市场勉强够用,要做“三高三大三新”,从种子、天使、VC到 PE各阶段的投资?

基金管理中心承担资金募集和投资者关维护重担,就5个人?直接投资中心要做行业研究、筛选项目、尽职调查等等,就6个人?投后管理中心要“照看”遍布全国的77个在管项目,还要提供增值务赚取咨询顾问费,就5个人?

信中利反馈说,《公开转让说明书》仅列出总部人员,下属公司信中利、佳盈管理还有一批投资管理人才。另外,浙信、粤信都有本地化投资团队。

2.办公用房大小不合适?

信中利在远洋华光中心租用661平米办公用房, 容纳31名员工绰绰有余,却在朝阳区幸福二村40号楼租用了1.4万平米(地下一层至地上五层),租期为2014年至2029年。是否过于未雨绸缪了?

信中利回答1.4万平米是响应方政府号召、与欧美同学会联合,重点面向海归的创业孵化基地,目前正在装修,预计可容纳20家创业公司(以下为外景效果图)。

3.十家子公司七家是“空壳”?

《公开转让说明书》披露,信中利直接或间接控制的子公司有十家,有七家“看似”并没有正常经营:

“北京信中利股权投资管理公司”、“北京信中利盈佳投资管理咨询公司”、“北京粉丝时代网络科技公司”第3家2014年、2015年前四个月营收为零或接近于零;“北京粉丝星途科技”、“北京粉丝天地网络科技”、“中驰极速体育文化发展”等3家实收资本、营收均为零;“深圳信中利”于2011年1月注册于南山区蛇口渔二社区7栋901(显然是民宅)。4年多以来,该公司进行过多次股权转让,却没有披露任何财务数据。

反馈信息,这些公司是为未来发展而注册的,暂时没有开展业务,仅根据股转系统要求予以披露,而“粉丝天地”‘、“中驰极速体育文化”等创业项目在孵化中。

信中利方面说,这些疑问股转系统都提出过并得到满意的回复,所以只经过两轮《反馈意见回复》就获准挂牌。

信中利还补充说,《公开转让说明书》仅披露了2015年前四个月的业绩,到十月份已有4个多亿利润。

本文头图由视觉中国授权使用,未经允许,请勿转载。