虽然收入表现优异,但Netflix订阅服务涨价让用户增长缓慢、老用户流失,遭到资本市场看衰。不过,他们想坚持大手笔投资原创+涨价的策略,毕竟,几年前他们赌对过一次。

本文来自微信公众号:三文娱(hi3wyu)。

国内优酷土豆、乐视、爱奇艺等各大视频网站学习借鉴的主要对象之一Netflix,昨天发布了2016年第二季度财报。

这个季度它的营收21.05亿美元符合华尔街分析师预期,净利润4080万美元同比增长55%超出预期,不过由于第三季度盈利展望偏弱,且新增用户数创下两年以来最低水平,导致资本市场严重不看好,盘后股价一度暴跌逾16%。

Netflix的高管们预计因为涨价导致的用户流失率上升态势,将持续到第三甚至第四季度,但是,他们依然坚持既定的策略,涨价的同时加大内容方面的投入。

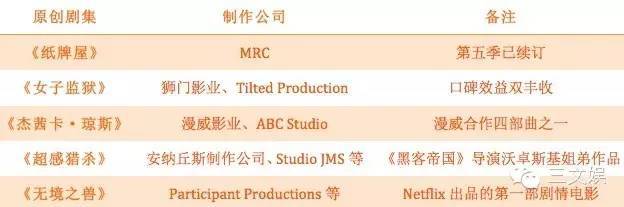

Netflix在去年就宣布计划在原创视频领域投资60亿美元,其中包括10部连续剧、30部儿童节目以及12部纪录片;今年还即将开始迪士尼旗下众多电影电视剧的独播,明年还有CBS《星际迷航》等重磅剧集。分析师电话会议上,他们表示:“我们会继续加大在内容方面的投资,这是我们用户归根结底最为看重的地方。”

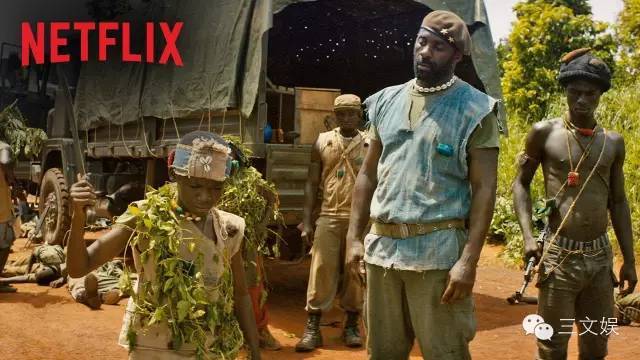

Netflix部分自制内容

Netflix有底气做如此判断,此前他们就赌赢过一次:2011年Netflix宣布全面从传统DVD租赁向流媒体转变,7月21日将原来9.99美元的DVD+流媒体打包服务,转变成每一项服务收费7.99美元,变相提价60%。这导致当年第三季度的用户数环比下降了81万,业绩迅速下滑,股价半年暴跌70%。到了2012年,Netflix流媒体用户猛增到2500万,而DVD租赁客户数也接近稳定,流媒体转型达成阶段性成功,迎来一轮股价猛涨。

Netflix股价在2011年也曾暴跌

接下来,我们看看Netflix的业务分析——它的发展历程,它的自制剧模式又是如何运作,以及高管们在分析师电话会议上对第二季度财报和未来业绩的解读。

Netflix发展史

(如果对此部分已有了解,读者也可直接跳到下半部分的高管解读)

从2010年9月试点加拿大市场开始,流媒体服务提供商Netflix迅速扩张它的国际版图。2015年进军了包括日本、澳大利亚、西班牙等在内的全球130多个国家,覆盖总数量达到了180多家,会员数量达到7400多万,可以说几乎已经渗透进中国之外的所有国家。

奥巴马也追、习大大也提的《纸牌屋》,在Netflix诸多的自制剧中是中国观众最为熟悉的。今年第四季还没有播出就已经被宣布续订第五季。这之后Netflix还推出了很多成功的作品,包括口碑与效益甚至更好的《女子监狱》。那么Netflix为何要进行剧集自制,又是如何进行自制的呢?

1、Netflix的前世今生

成立于1997年的Netflix,早年的主业一直是在线方式提供DVD租赁。它选择网络下单、隔夜直邮补充门店租赁的方式,赶上了DVD市场的爆发,在上世纪末成为一家月收入10万美元的公司。

2007年,美国家庭宽带的覆盖率很高,Netflix察觉到流媒体在线点播的商机,并且当时它的DVD租赁业务也已经接近饱和,因此应势推出流媒体服务。2011年7月,Netflix拆分了流媒体服务与DVD邮寄业务,用户每月支付7.99美元单独订阅流媒体的服务。

目前,会员费(订阅费)是Netflix流媒体服务的唯一收入。当前Netflix的订阅费用标准如下:

用户在首月可以获得免费体验的资格,之后按月收费,可以随时取消订阅,成为付费会员之后可以观看Netflix上所有的资源。在美国本土市场,三类套餐中第二类标准套餐最受欢迎。

Netflix的第二类标准套餐在2014年和2015年分别涨价一美元到现在的9.99美元。不过从会员数量图中我们可以看到,这两次涨价并没有对Netflix的订阅数量带来负面影响,总数量还是处于稳步增长中。这也是因为虽然涨价两次,9.99美元的资费相对于美国现有的有线电视订阅费还是很有竞争力,例如HBO每月的订阅费为15美元。

(Netflix新的财报说明有部分用户对价格还是敏感的,分析认为流失的是老用户。从去年10月起,Netflix服务的新用户就已开始缴纳每月9.99美元的费用了,不过在2014年5月,他们承诺让老用户每月7.99美元的订阅费用再延续两年时间。从目前情况看,虽然Netflix订阅费用涨幅不算大,但已经有部分老用户不再续订,它二季度仅新增169万用户,低于预期30%。)

Netflix国内市场会员的增速较低,新用户获取边际成本较高,因此从2010年开始马不停蹄的国际扩张。下图是Netflix进入主要国家的时间线:

2、独家内容的代价

因为订阅费是Netflix流媒体服务的唯一收入,因此保持用户数量的增长是最直接的目标。

对于这一目标, Netflix的CEO里德·哈斯廷斯(Reed Hastings)认为最大的驱动因素在于推出特别好的节目,让人觉得非看不可,同时在另一方面帮助他们更容易享受Netflix的服务,无论是接入智能电视、MVPD机顶盒或是Apple TV等等。

可是,人们为何一定要选择在Netflix上看?

Netflix的答案是“独播与原创”。原创也是为了独播,至少在前几年只在自己的平台上独播,这些节目让人觉得非看不看,当然另一方面成功的原创剧集还能为Netflix打广告,提升公司的知名度与认同度,最终新的用户数量的增加也就水到渠成。

Netflix要大力度开发原创剧集,不仅是因为原创剧集能有上述的优势,更是因为获得独播权也不是多美的事儿。

Netflix大手笔获取了《广告狂人》等热门剧集的网络独播权,而且《广告狂人》第五季要等到AMC电视台播完才能提供给用户。

首先当然是贵。美国流媒体网站竞争十分激烈,播放权的费用也是水涨船高。Netflix购买《广告狂人》7季的内容费用在7500万美元到1亿美元之间,平均单集费用几乎高达100万美金。Netflix也曾花重金获得《行尸走肉》、《绝命毒师》、《神探夏洛克》、《豪斯医生》、《绯闻女孩》等大热剧集的独播权。

此外,有时所谓的独播权只是网络的二轮播放权。对于正在电视台播放的剧集,Netflix通常只能在电视台播放结束之后才能上线。

例如在与狮门娱乐签订的《广告狂人》的独播协议中,前4季可以在Netflix上直接观看,将要上线的第5季需要等到AMC播放完最后一集之后,用户才能在Netflix上进行观看。

只要这个窗口期存在,对电视台就十分有利,因为Netflix上往期的内容会为剧集吸引新的粉丝,提高正在播出中的剧集收视率。

对于《广告狂人》而言,第5季在AMC的首播获得了该剧史上最高的收视率,高于上一季首播收视率20%。而这对Netflix新用户的增加并没有太大的好处。

3、这是一家硅谷公司,不是好莱坞公司

1)大数据的功过

对Netflix稍有关注的人,一定不会对这家公司运用大数据分析感到陌生。

以《纸牌屋》为例,Netflix基于对用户的分析,知道他们喜欢大卫·芬奇导演的作品,和凯文·史派西的粉丝圈重合度也很高,英剧老版的《纸牌屋》也是点播热门,所以最终决定豪赌一把,投资制作《纸牌屋》,最终获得空前的成功。

比起简单的这些标签,硅谷出身的Netflix做的要多很多,早在DVD租赁时代,Netflix的Cinematch推荐引擎就发挥了很大的作用。Netflix也曾经悬赏百万美金,寻找团队提高推荐的成功率。

Netflix还对电影进行“微类型”的分类。影片的各种层面都被剥离出来,带上1到5的标量,类似电影结尾的“浪漫程度”都被细分,最终影片被分为了76897种。同时用户在网站上的收藏、推荐、回放、暂停等行为都被记录分析,而网站7000多万的用户数量可以做足够的分析样本。

但是内容的制作,真的是数学模型可以预测的么?

我们看看Netflix的另一部向HBO《权利的游戏》看齐的“天价”剧史诗巨制《马可·波罗》,10集制作费用高达9000万美元。

《马可·波罗》设定在13世纪,以忽必烈开疆拓土为背景,呈现了意大利冒险家马可·波罗在中国的经历,剧集融合中西方元素,也有地道的中国演员演出,哪怕不用大数据分析,这些元素听起来都是Netflix国际扩张野心下的不二之选。

大数据没能承载起Netflix在《马可·波罗》上投注的野心

最终这部作品口碑扑街,也就在尺度上可以和HBO媲美,Netflix再没有像《纸牌屋》一样,用《马可·波罗》做大数据的公关。

2) “在HBO变成我们之前,我们先成为HBO”

Netflix的首席内容官曾说“在HBO变成我们之前,我们先成为HBO”,在尺度方面,他们确实已经不分伯仲。《黑客帝国》沃卓斯基姐弟为Netflix打造的《超感猎杀》在题材上和尺度上堪比HBO,上文提及的《马可·波罗》也是如此。

在覆盖的种类上,无论是否参考了大数据的分析,Netflix在片源的类型上可谓是百花齐放,除了体育节目暂时没有涉及之外,传统的情景喜剧、纪录片、儿童剧,甚至脱口秀都不放过。

Netflix频频狙击儿童剧市场。14年的财报中显示Netflix提供的75部儿童系列剧,其中十多部是Netflix独播的,观看人数目前超过500万人次。

为了更加丰富合家欢类型的剧集,Netflix与一些知名儿童品牌商合作,重启了许多经典动画系列作品。

如与Saban Brand(旗下有大嘴猴等品牌)重启了《The Popples》系列儿童动画;与彩虹工作室合作拓展《魔法俏佳人》系列动画;与知名制片人阿维阿拉德合作制作新的剧集,内容将以金刚的故事作为起源;与梦工厂动画的合作也要展开,重启《巨怪猎人》与《百兽王》这类上世纪八十年代的经典动画。

纪录片也是Netflix进军的领域,并且种类非常丰富。如美食类的纪录片《Chef ’s Table》记录了来自意大利、美国、阿根廷、澳大利亚、瑞典的六大名厨的厨房生活。

Netflix与小李合作的环保纪录片《维龙加》,获得了奥斯卡提名。

与莱昂纳多两次合作纪录片,一次为环保题材的《维龙加》,获得了第87届奥斯卡最佳纪录长片的提名。而第二次同样题材的合作也经由莱昂纳多确认,正在提上日程。

不过Netflix现象级的纪录片还属《制造杀手》(Making A Murder),这类犯罪题材的纪录片并不少见,HBO也曾拍过。但这部在去年年末放出的纪录片,又掀起了民众关于美国司法体制公正性的大讨论。

同时,Netflix野心不仅仅只在电视上,还已经强势进军电影市场。

在选择上,Netflix会更愿意去投资各种类型的题材、扣人心弦的故事与已经成名的创作者们。

Beasts of No Nation

如Netflix的第一部电影《无境野兽》(Beasts of No Nation)讲述的是少年军的故事,导演为曾凭《真探》一片获奖的Cary Fukunaga。而另一部由布拉德·皮特主演的《战争机器》也将在Netflix上独播。

当然比起这些,更令好莱坞恐慌的是Netflix跳过窗口期进行的电影播放,因为这部分内容不是本文的重点,三文娱在这里不做过多的阐述。

3)独立制作公司的春天

Netflix所谓的“原创”剧集并不是指Netflix参与“创作”,作品本身通常还是由第三方制作公司进行制作,Netflix以投资等方式参与,作为发行商,获得一定期限的首播权。

事实上除了索尼,好莱坞其余的五大传媒集团瓜分了主流的电视台,例如公共电视网ABC、FOX分别属于迪士尼和新闻集团,有限电视网HBO是时代华纳的子公司。这六大传媒公司旗下还有着大量的制作公司,从制作到发行,他们已经有着非常规范的玩法。

从上表中我们可以明显看出,目前为止,除了迪士尼的漫威,这六大集团对于Netflix这一“新兴”势力并不待见。Netflix大部分的原创作品还是由独立制作公司制作,在六大集团之外寻找着盟友。

而对于制作公司来说,和Netflix这样的流媒体服务提供商合作,比与传统电视台合作有更多的优势。不同于传统电视台采取的周播方式,Netflix开创性地在播放时采取整季同时放出的方式,制作时可以更多考虑整部作品的连贯性,单集节奏压力减小,时长上也没有严格到分的限制。

(这一点,在国内也有相仿的迹象,众多新兴影视公司正在通过互联网发展壮大起来。)

目前为止,资本市场也对Netflix的前景持相当乐观的态度。 2015年Netflix的股票表现令市场十分振奋,涨幅累计高达142%,年初涨幅甚至一度达到168%,成为标普500指数中增长最为强劲的一只股票,当然高喊股票被严重高估的声音也不绝于耳。

这也不难理解,首先内在的Netflix要为独家的内容支付巨额的制作成本和版权费,公司利润并没有随着订阅人数的增长有明显的上升,其次外在的要面对“真土豪”Amazon、“拼爹”的Hulu的流媒体竞争,还有HBO带着重磅内容转型流媒体的压力,更不提苹果这样的科技巨头焦灼地在门口张望,Netflix是否能够突出重围,还有待观察?

Netflix高管在财报电话会议上与分析师们的问答内容

财报发布后,Netflix CEO里德·哈斯汀斯(Reed Hastings)、CFO大卫·威尔斯(David Wells)以及CCO(首席内容官)泰德·萨兰多斯(Ted Sarandos)等高管出席了随后举行的分析师视频电话会议,解读财报要点并回答分析师提问。

以下为分析师问答环节主要内容,由腾讯科技频道翻译:

摩根士丹利分析师:你们觉得本季度总用户数增长量下降的主要原因是什么?是每月会员费上涨或者 “非祖父条款”的原因吗?还是其他比如内容、竞争等因素导致的?另外能否介绍一下老用户的留存和流失情况?

(注:即un-grandfathering,grandfathering即祖父条款是一种规定:某些人或者某些实体已经按照过去的规定,从事一些活动,新的法规可以免除这些人或者这些实体的义务,不受新法律法规的约束,继续依照原有的规定办事。Netflix的un- grandfathering是其开始要求此前是按较低价格订阅的老用户支付增长后的价格)

第二,关于你们第三季度业绩业绩盈利展望低于市场预期的情况,可否介绍一下具体原因?

哈斯汀斯:除了价格上涨为用户带来一些困惑的因素之外,大家肯定会忧虑的因素就是市场竞争,但实际上我们非常自信这并不是导致我们用户增长下滑的原因,因为我们是在很多国家同时在一个星期里出现了老用户流失上升的情况,比如其中包括加拿大市场,而这里并没有什么大的竞争对手。

我们非常自信这不是竞争加剧导致的,而且,也不是市场饱和的原因,因为如果是的话,我们肯定应该是从广告收入数据方面首先感受到这一因素的影响而不是用户流失数据。

其他可能的因素是,我们那个星期对服务做了一些改变,但是这方面我们也查过了,实际上我们什么都研究了,那个星期用户数据的变化唯一解释就是用户不喜欢我们涨价,当然这一点我们是知道的。

所以,这是一个我们必须要经过的过程,然后随着涨价带来的收入增长,我们将继续投入到打造更多更好的内容方面,这也是我们对于公司长期发展保持强烈信心的原因,目前大家看到的只是短期的现象。

摩根士丹利分析师:那么你们在制定第三季度的业绩指引的时候,是基于用户流失率继续保持上升态势,还是说四月份你们已经看到这方面的数据有所好转?第三季度业绩指引是基于怎样的用户流失率态势做出的?

威尔斯:我们预计流失率上升的态势将持续下去,当然我们可能预计不准,实际可能会停止上升或者下降,但是目前来看第二季度以及第三季度初期整个的态势是持续上升的,所以预计将持续到第三甚至第四季度。

Stifel Nicholaus 分析师:我想知道你们经历的un-grandfathering之后发生的用户流失率上升的情况,长期来看对你们在全球范围的的定价能力是不是会有所影响?

哈斯汀斯:目前来看应该不会。我们会继续加大在内容方面的投资,这是我们用户归根结底最为看重的地方,他们能观看多少内容,多少内容是我们独一无二的或者获独家授权的。实际上新的用户方面我们看到去年10月份涨价为8、10、12美元价格点以来并没有受到什么影响,新用户的增长数据仍然很强劲。

其实不管涨价多少都会遇到一些抵抗,但是作为我们增长动力的的新用户数据方面,新的价格目前是没有问题的,这几个季度的势头都很好。

Stifel Nicholaus 分析师:根据Google Trends的数据来看,你们的用户流失大量上涨开始于4月3号那一周,也就是你们发第一季度财报的前三周左右,当时的情况是怎样的,你们是如何做预期的?

威尔斯:别忘了我们的用户基数非常大,所以就算是流失30万用户,也是非常小的一个比例,当然我们对这个情况是很重视的,我们从过去的经验中学到了不要低估突然发生的趋势的影响。

所以上个季度的时候我们也提了这个因素,当时我们觉得应该是一个小的因素,但是这个因素在第二季度持续了一整个季度,也是我们对第三季度的同比增长数据指引低于市场预期的原因。

Stifel Nicholaus 分析师:关于即将到来的奥运会,这对你们的用户增长有什么影响,你们第三季度的业绩指引中有没有包含这个因素?你们提到公司的毛新增用户数据情况是健康的,我觉得大概是平稳或者略有增长,你觉得奥运会会对公司的毛新增用户数有何影响?从美国和全球市场来看影响有什么不同?

威尔斯:基本上来看毛新增用户数同比的增长情况应该与以前差不多,这其中我们包含了对奥运会因素的考虑,从以往来看,奥运会对我们的主要影响实在毛新增用户数方面,也就是获取的新用户的情况,预计第三季度会受到来自奥运会的比较小的、但是显著的负面影响。

Stifel Nicholaus 分析师:看起来不管是非祖父效应还是奥运会的影响,都是一次性的,那么从2017年的角度来看,至少在公司保持在原创剧方面的成功的前提下,老用户流失率是不是会向以前的情况一样恢复到下降的趋势?

萨兰多斯:是的整体来看我们预计情况将恢复到正常的趋势。但是随着我们向亚洲和中东欧市场的扩张,国际市场的用户流失率数据也会有所上升,因为新的市场的用户的流失率数据比较高,但是从根本性角度来说你的分析是对的。

现在整体的互联网电视市场的发展趋势非常好,虽然这也意味着竞争对手在变强,但是目前在这些市场上我们还没受到竞争方面的压力。

三文娱是聚焦动漫与文化娱乐创意人的产业新媒体,微信账号是hi3wyu。