匹克在香港私有化通过之后,中体产业大股东出售全部股份,可能是近期国内A股市场里体育相关的最大新闻。这家最早上市的体育概念股为何“转卖”?谁会是接盘者,是万达吗?

“中体产业要卖股了,能打听到是卖给谁吗?”

“嚯,大股东清仓转让,这可是大新闻。”

当老牌体育概念中体产业“出售”的消息公告之后,昨天下午,我的手机里陆续来了一堆消息。

询问者多是券商的分析师、基金经理,或者是一级市场的投资人。看得出,在体育概念许久未出现的A股市场,这样的消息还是吸引了他们足够高的关注。

根据公告,中体产业的第一大股东——国家体育总局体育基金管理中心,拟通过协议转让持有的中体产业全部股份。转让后,公司的实际控制权可能变动,股票于今日起停牌。

“如果有BAT或万代这类巨头竞标,将一级市场里核心的体育资产注入,中体产业可能摇身一变,成为极其优质的新兴体育标的。”在看到消息后,一位分析师评价。

外界和市场的兴奋点可以理解。他们看好的,是中体作为最早登陆国内A股市场的体育公司,拥有国有的资源和背景,概念和稀缺价值明显;一旦这类国有化资产股权变更之后,可能带来的资产重组和随之崛起的新兴体育概念股,将会是巨大的投资机会。

其次,大股东出售全部股份,按百亿市值对价,这次的交易少说也得大几十亿,足以成为截至目前,体育行业里一二级联动和资产证券化的标杆性事件。

不过,这样的愿望或许并不容易实现。如果仔细拆解和分析,这桩卖股交易能够达成的可行性,以及目前国内可能接盘的投资方,情况远比外界想象得要复杂和困难。

1. 为什么要卖?

中体产业大股东出售股权并非个案,如果将视野打开,近半年以来,A股市场正刮起一波上市公司控制权出售,大股东卖股的风潮。

比如,最知名的案例是,8月下旬主营传统水泥销售和机械制造的四川双马宣布,原大股东拉法基退出,拥有IDG背景的和谐恒源实际控制人林栋梁成为上市公司新的实际控制人。此举引发了公司股价连涨,此后两个月间翻了6倍。

同样在8月公告的还有珠海的涂料生产企业乐通股份。根据公告,该公司控股股东刘秋华向大晟资产转让其持有的全部2600万股。9月中旬,襄阳轴承也宣布,公司背后拥有实际控制权的湖北省国资委,因筹划整体资产变更,上市公司控制权将发生变动。

最新的案例是11月初公告的浔兴股份。这家来自福建的生产拉链模具的制造企业,大股东与天津汇泽丰达成了转让其持有的8950万股股份,占总股本的25%,交易金额达25亿元,公司整体估值超100亿元,溢价2.5倍。

除去以上案例,在近半年来意图将股权打包兜售的上市公司还有西藏发展、大连友谊、华仁药业、步森股份、天龙光电等,林林总总几十家。

上市公司扎堆售卖股权,其背后的原因也很简单。他们多是国有化运营的上市公司,或者是传统的工业或制造业企业,在宏观经济不好的情况下,近年来业绩凋敝并走入下滑的通道。

“未来A股的退市机制会更完善,这些传统公司业绩持续下滑,还不如趁现在壳资源价值大的时候兜售套现。”有投行人士向我解释。

早前几个月,证监会出台了史上最严格的借壳规定之后,上市公司借壳的通道受到极大限制,所以大股东转让股权,成为上市公司变相卖壳的另一种方式。

反过来说中体产业,90年代末上市,拥有国家体育总局的核心赛事、场馆以及经纪业务的资源,但近年来运营效率下降,核心资产价值缩水,或是不争事实。

在这个时点上,体育概念仍旧温热和稀缺的时候,背后的大股东将股权“挂牌出售”,向市场试水探风的意图就颇为明显。

2. 收购性价比如何?

从投资角度来说,中体产业究竟是不是一个好的收购对象,我想要看两个指标:第一是交易价格是多少,第二,买来的核心资产有哪些,对投资方来说价值大不大。

先说交易价格。根据财报,大股东国家体育总局体育基金管理中心目前持有1.86亿股,占公司总股本22.07%。按照的目前公司的市值170.35亿计算,22.07%的股权全部出售,所需的交易金额为37.6亿元。

截至2016年第三季度,中体股份十大股东组成。(图片来源:和讯网)

再看估值,截至上周末公司的市盈率为292.5倍;同样是A股体育概念上市公司,贵人鸟的市盈率是79.97倍、探路者82.65倍,即便是近期极大争议的乐视网,也就113.12倍。

“中体的估值太贵了,40亿元的资金量完全可以控一家A股的小盘壳公司,按照目前低迷的市场情况,几十倍的市盈率绰绰有余。”有投行人士表示。

价格和估值之外,来说公司的资产和业绩情况。

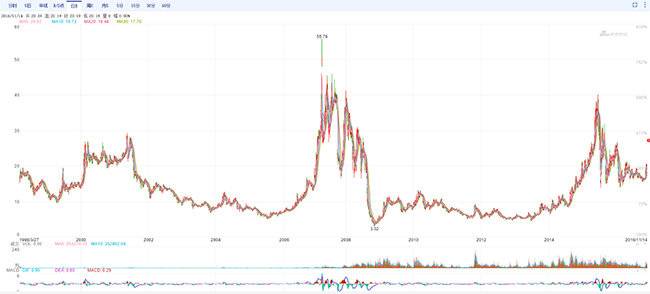

打开K线图,上市至今,中体产业整体股价走势有两个峰值,分别是2007年的4月和2015年的6月,对应的股价分别是55元和33元左右。

股价的波动,反应了股票市场对公司业绩表现和盈利预期的综合判断。

1998年上市后,因为体育总局的背景和资源,中体产业最初主要承接的都是一些依托核心体育资源的业务。2000年之后,公司整个旗下的核心资产大致分为三类。

第一是房地产业务,公司依据北京奥运开发的奥林匹克花园住宅地产项目,开始在北京和全国逐步推开。这一时期里,房地产成为中体最大的收入来源,占比在8成左右。但在2008年之后,北京奥运概念消失,市场化的地产住宅公司竞争加剧,中体旗下的项目逐步凋敝,收入也慢慢缩小。这也就是为什么在2007年上半年,公司的股价可以冲到历史高位的55元之后,迅速滑落。

第二和第三类资产,分别是健身板块和赛事体育经纪业务。健身包括中体旗下的中体倍力健身房等,赛事主要包括运营当年的亚洲杯,体育经纪业务是奥运队伍的航空收入,奥运会在中国的门票代理等等。

曾在中体产业长期工作的前员工说,中体的地产业务收缩之后,这几年的商业健身房环境也不好,加上本身运营的赛事和经纪偏传统,国有运营效率不高等,中体这几年问题不断暴露。

营业效率下滑,在公司财务数据上也有明显的体现。

2010年到2015年底,中体产业的营收分别是13.6亿、15亿、10亿、9.8亿、11.5亿、和8.5亿元,去年是过去六年里的低点;同时2015年净利润收入为7759万元,也是过去三年里最低点。

2015年初,恰逢A股大牛市和体育概念股崛起,中体产业作为老牌体育概念股被市场追逐;但下半年后,整个市场大的回落,公司股价也随之极速下落。

中体产业1998年上市至今股价走势;2007年4月与2015年6月,该公司股价达到峰值,分别为55元和33元。(数据截图来自新浪财经)

3. 潜在买家有谁?

谁会是中体的接盘者?这可能是外部最为关心的话题。

实际上,能够“吃下”中体盘子的投资者,需要具备几个特质。首先是充足的资金储备,第二手里有较大的核心体育资产,对体育概念的壳资源有需求,一旦买壳成功,可以将一级市场的体育业务搬运到上市公司,有效实现证券化。再有,手中的体育业务和中体旗下资产以及总局能够产生协同效应,互补共赢。

按照以上标准扫寻整个体育市场,能够接盘的买家或许就是那5家巨头:腾讯、乐视、阿里、华人和万达。但其实,这5家目前都有这样那样的约束条件,挨个来说。

腾讯:腾讯做体育板块可以看成两部分,一部分是旗下的视频播出平台,以运营NBA核心赛事IP转播为主;另外一部分是腾讯战投,他们搜寻可以和腾讯媒体平台互补的标的。

体育对于腾讯来说,是线上聚合用户人群的入口,后端变现考验的是IP带来的流量和社区与游戏的联运。所以,他们并非像其它家那样,要将体育板块单独拆分独立融资上市,自然就对中体这类的壳资源“无感”。

阿里体育和乐视体育:这两家公司的际遇有些类似。他们都是各自母体大生态中的一环,而在最近母公司整体的战略布局中的作用都在下降。

阿里体育原本的作用是为整个阿里电商系统导流,但虚拟的产品未有成形,运动人群的抓取也暂未成效,反过来天猫自身的运动用品销售扶摇直上,已经突破千亿规模,阿里体育的战略地位和作用在整个阿里大文化版图中并不突出。

而对乐视来说,体育显然是作为电视手机汽车等终端的内容和流量入口,但乐视体育业务本身盈利困难同时极度烧钱,当整个乐视的大生态出现资金短缺的问题时,体育成为母公司战略看轻或选择性放弃的一环。

很难想象,不论是马云还是贾跃亭,很难对旗下的一个子公司掏出真金白银。所以,这两家是有证券化的需求,但缺乏有效的资金保证,显然也不可能是潜在的买家。

华人:华人旗下拥有足够规模的体育资产,而其本身对体育业务打包上市也确有需求。但对目前的华人体育业务线来说,核心是将现有的产业链条补齐,完善资产之间的协同性,以及将包括中超80亿元版权之后的消化落地和商业开发做好,同时在明年接下来的产业布局竞争中(类似CBA版权竞标)拔得头筹。

所以,短期内很难看出黎叔会愿意在这样一个价格过贵的A股壳资源上,出让太大的资金。

万达:所有人都不可能,那么看上去,不论是资源的匹配度还是资金的充裕度,万达可能是最合适的收购方。但对万达本身来说,目前收购的不确定性极高。

有观点认为,万达商业从香港私有化回来,有借壳的极强需求。但万达商业本身的业务和体育并不搭边,以他们的资质完全可以在A股寻找更便宜、更优质的壳资源,没有必要去收购一个估值过高的体育概念股。如果是买壳,也一定是万达体育为主体来做。即便王健林愿意吞下中体壳资源,后续核心是,如何有效将体育业务搬运到上市公司里;在这方面,就目前而言,难度极大。

一定程度上看,万达体育业务一直是整个万达地产业务的补充。在过去一年里,你看到的是,万达与FIFA牵手、与FIBA牵手、与国际羽联签约,与冰雪运动协会签约。因为有这些顶级的核心赛事在国内落地(类似铁人三项、明年的中国杯四国足球赛),万达得以在和各地政府的商业谈判中获得议价筹码,背后换回的可能是更多地产业务落地的优惠政策。

再看万达体育本身,其未来的核心业务,也就是以盈方为主体的,拥有各类顶级赛事资源的体育营销公司。难点在于,万达体育手里的核心资源都是刚刚签下,或者刚刚开始在国内落地,商业化和运营也就刚刚开始,短期立刻释放盈利性的可能不大,装进上市公司的难度也相应较大。这方面看,短期之内,万达成为中体潜在买家,或许也是一纸空谈。

综合来看,作为一个壳资源来说,中体产业现在的价格较贵,同时旗下核心资产相对传统,收入在萎缩,运营效率的市场化程度偏弱,并非良好的借壳标的。

如果从投资者引入来看,目前国内符合收购标准的投资方又各有问题和约束条件,所以,中体产业大股东易主,最后的结局,很可能派生出另一种结果,是国家体育总局内部的资本方来接盘。

根据公告,中体产业将在十个交易日内复牌,随后的流程将是:召开股东大会对挂牌决议、决议之后公开竞标、最后获得通过和交割。

只不过,在引入外部股东的过程中,公司原本管理层股东的利益诉求会起到一定影响,体育总局新任领导班子的意见也会决定事情的导向;而即便体育系统出售的绿灯打通,因为涉及国有资产转卖,还需要上报财政部的审批。

可以想见,体育概念第一股的转卖会是一件极其复杂的程序,很难短期内一蹴而就。一旦市场化的资本方无法进入,总局接盘又大机率会成为左手换右手的戏码。

对于外界所期待的,体育产业出现标志性的上市,并购借壳的证券化事件,仍然需要时间和等待。

作者简介:刘溪若,懒熊体育合伙人。毕业于英国利兹大学,前新京报财经记者,目前专注体育创业投资和产业趋势的研究和报道。

声明:本文为懒熊体育原创,转载请注明来自:http://lanxiongsports.com