2019年11月13日披露Q3未经审计财报后,唯品会(NYSE: VIPS)股价累计上涨27.4%,市值回到100亿美元一线。

对中概股略知一二的人都知道这只“妖股”。在上市第8个年头,唯品会妖不妖差不多水落石出了。

股价不会再“妖”

2012年3月唯品会“流血上市”,发行价仅6.5美元,但仍未逃脱“破发”,月末跌至4.39美元,市值仅2.4亿美元。

从2012年6月,唯品会开始发力,2014年11月拆股前股价攀升至228.6美元,成为中概股中的“茅台”。拆股后涨势不减,到2015年4月累计上涨70倍。年均涨幅率超过300%,“妖股”之谓由此而来。

那些年不断有媒体跳出来说“唯品会被高估了”,但总是被打脸;资本市场“空军”数度来势汹汹,“文斗”是发布做空报告、“武斗”是借来股票硬砸,结果“文斗”“武斗”统统铩羽而归,做空者被唯品会高管讥为“智力有硬伤”。

但2015年4月到达巅峰之后,唯品会再也“妖”不起来了。昔日“空头的噩梦”终于开始“引无数多头尽折腰”。到2017年12月市值跌至峰值的四分之一。

回顾历史,发现唯品会股价与营收增速高度正相关。上升期间的2012年、2013年和2014年,营收同比增速分别为204.7%、145.1%和121.9%。下落期间的2015年、2016年和2017年,营收同比增速分别为73.8%、41%和28.6%。

无独有偶,京东股价回调也是从营收增速跌破50%开始的。拼多多单季亏损数十亿,市值却直逼京东,因为营收增速在150%以上。

从“看现在还是看未来”这个维度划分投资人:前者判断公司价值的核心指标是利润;后者只看增速,一叶障目不见泰山。

前者出价保守、厌恶风险、寻常企业难入法眼;后者自诩能预见未来,比如看到京东成为阿里、拼多多成为亚马逊,其实只想把股价炒高套现,“哪管它洪水滔天”。即便在成熟资本市场,“二类投资人”也是大有人在。

上市头几年,唯品会以高成长姿势吸引的是“二类投资人”,走势“妖道”不足为奇。高速增长期过后,“二类投资人”退场、股价大幅回落,看中唯品会长期价值的投资者逢低吸纳,加之腾讯、京东两大产业投资者参股,唯品会股价触底回升。此时投资人群体已然脱胎换骨,他们不会让标的“妖”起来。

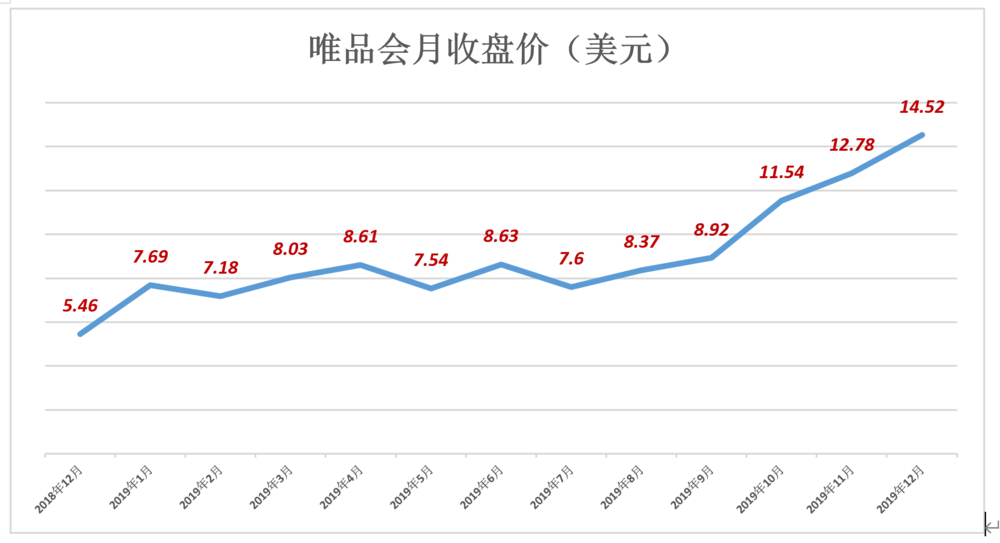

2018年12月,唯品会股价收于5.46美元,对应市值36.5亿美元,约为峰值时的22%。

2019年12月27日,唯品会股价收于14.52美元,较年初上涨165.9%,市值逼近100亿美元。

用户增长的瓶颈

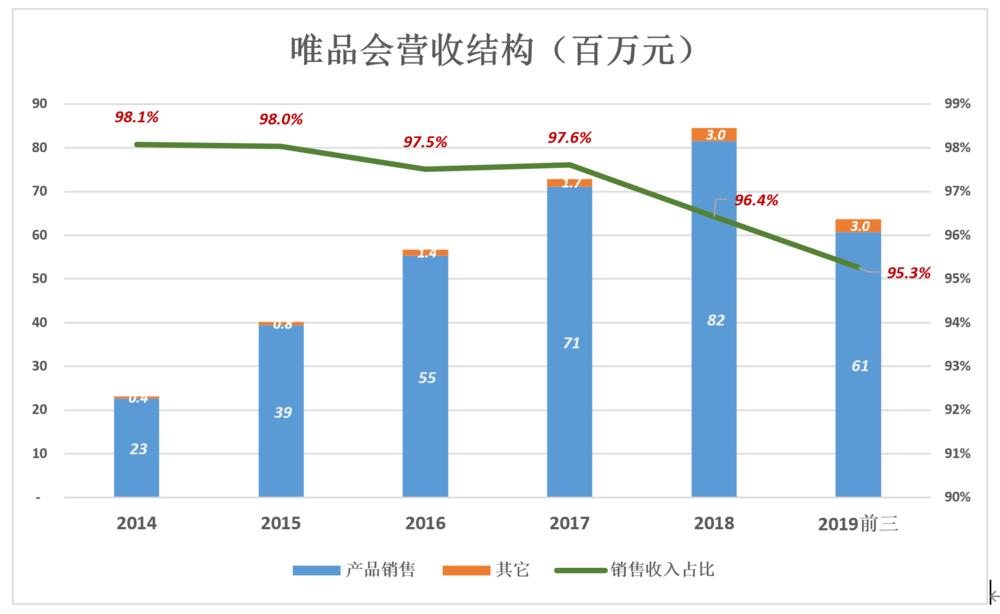

唯品会是比京东更纯粹的自营电商平台,商品销售收入被全额确认为营收(京东仅将自营收入全额确认为营收)。2018年,唯品会商品销售收入815.1亿,占营收的96.4%;2019年前三季,商品销售收入606.6亿、占营收的95.3%。

早年唯品会财报对总交易金额GMV只字不提,直到2017年Q2才“有据可查”。

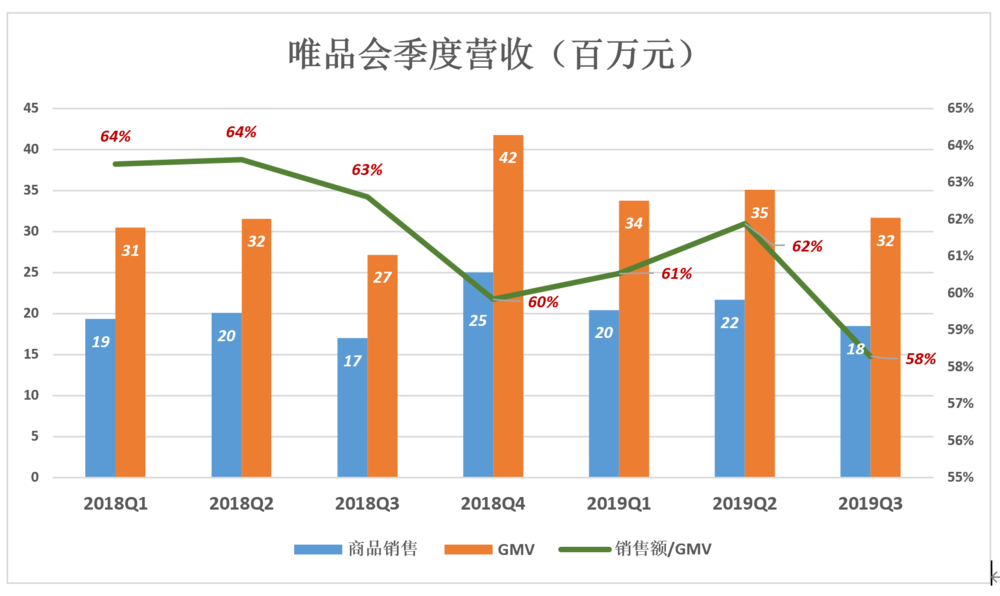

以唯品会各季商品销售收入做分子、GMV做分母,算出过往7个季度的成交率在58%~64%之间。2019年Q3,商品销售收入和GMV分别为184.8亿和317亿,成交率58.3%。

唯品会核心电商业务增长乏力,过往四个季度(2018年Q4~2019年Q3)商品销售收入同比增幅分别为6.5%、5.6%、8.1%和8.5%。#全是个位数#

与阿里、京东相似,唯品会营收的主要推动力是活跃用户增长。

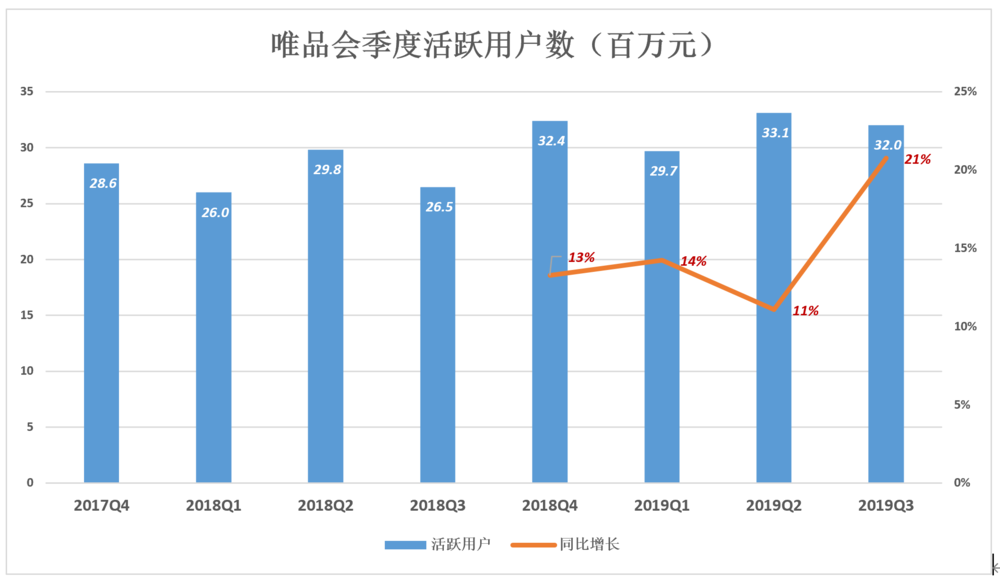

2018年3月4日,唯品会旗舰店在京东上线;同年4月8日,唯品会进入微信“九宫格”;2018年Q2,季度活跃用户数达2980万,同比增长6%;2018年Q4,季度活跃用户数达3240万,同比增长13%;2018年度活跃用户数达6050万,同比增长22%,但商品销售收入增幅仅为14.5%。

同时接受“两大高手”加持,用户增长有起色但并不惊艳,看来腾讯、京东也只能帮唯品会到这个地步了。

在有14亿人口的国度,季度、年度活跃用户分别只有3000万和6000万的唯品会只能算“小众电商”。下沉市场也是雷声大雨点小,否则季度活跃用户数不会整年徘徊在3000万(注:电商定义活跃用户的依据是“期间至少有一次购物”,与其它语境下“日活”“月活”含义不同)。

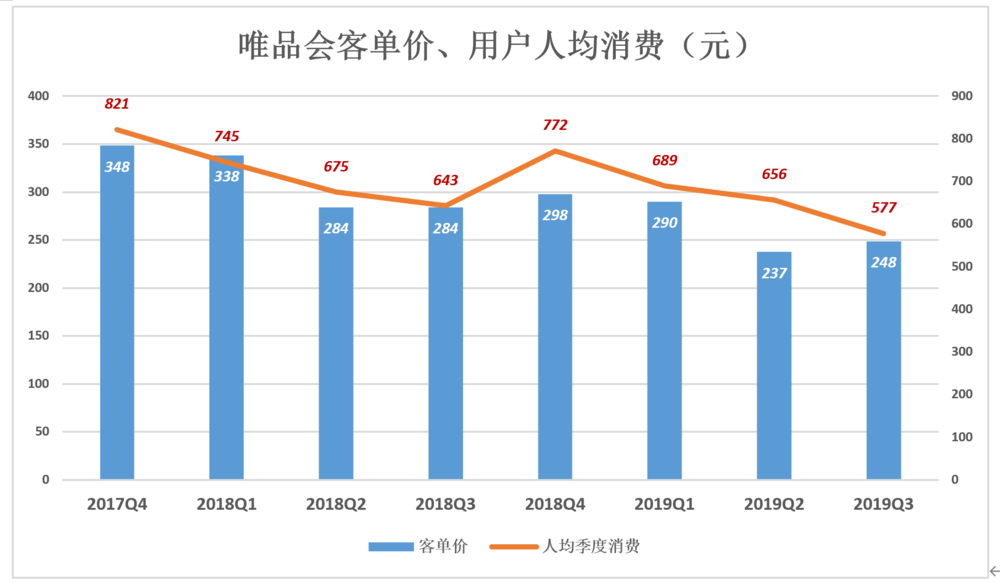

用季度GMV除以订单数,得到客单价;用季度商品销售收入除以活跃用户数,得到人均季度消费金额。两组数值季节性波动明显,波峰、波谷分别出现在四季度和三季度。

2017年人均季度消费峰值为821元,2018年Q4为772元,低了49元;

2018年人均季度消费最低点出现在三季度,为643元,2019年三季度人均季度消费577元,低了66元;

2019年Q3客单价为248元,较2018年Q3低36元。

腾讯、京东助力,活跃用户数仍然增长乏力,似乎“人口红利”“下沉市场”与唯品会关系不大。2019年7月,唯品会连续出招:收购杉杉(商业集团)、结盟快手,意图相当明显——突破用户增长瓶颈。

“盈利基因”

梁建章曾说“携程的血液里流淌着盈利的基因”,唯品会也有这样的基因。2012年Q4,唯品会首次单季盈利,到2019年Q3已连续28个季度保持盈利,从未出现亏损。

盈利的中国互联网企业不用两只手就数得过来——阿里、腾讯、百度、网易、携程,其中携程、百度近年出现单季亏损,“金刚不坏之身”已破。在电商领域,“唯二”保持盈利的是阿里和唯品会。

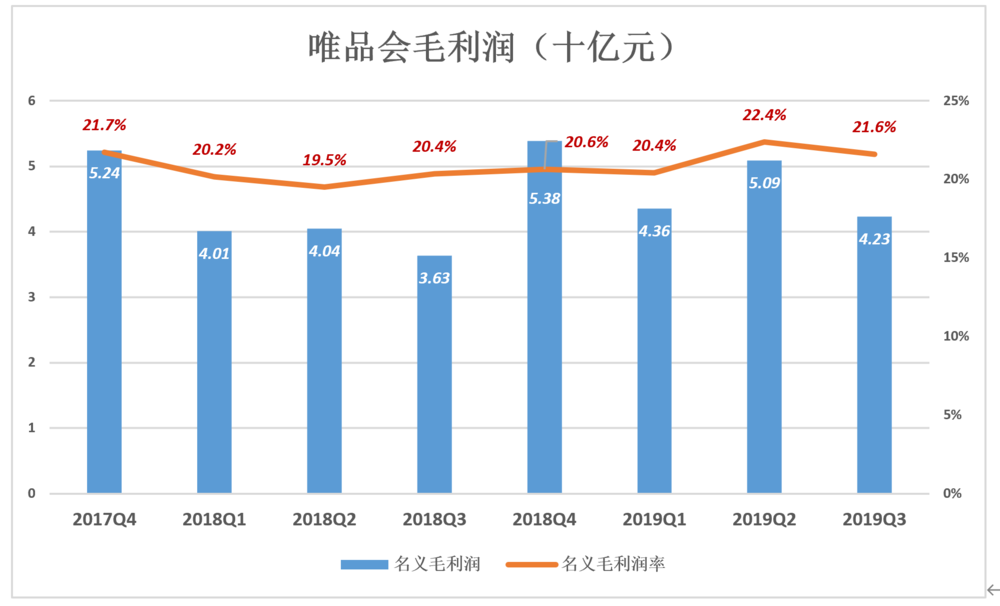

由于品类的缘故,唯品会毛利润率远高于京东自营。2019年Q3毛利润42.3亿,毛利润率21.6%。

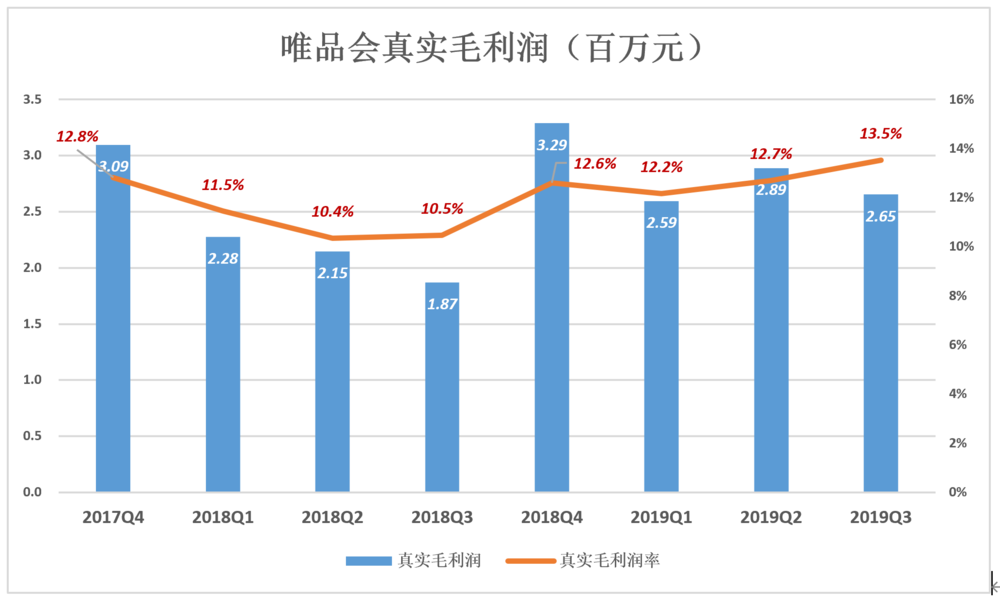

但剔除履约成本后,唯品会真实毛利润率仍在10%以上。2019年Q3,真实毛利润及毛利润率分别为26.5亿和13.5%。京东在开放平台业务大幅拉高毛利润并且不计物流成本的情况下,毛利润率也只不过是这个水平。

唯品会费用控制能力非常强,市场、研发和行政三项费用占营收的比例始终保持在10%以下。2019年Q3三项费用金额分别为7.2亿、4亿和6.8亿(三项费用中包括2.1亿股权激励成本),费用率分别为3.7%、2.0和3.5%。

2019年前三季度,京东市场费用合计140亿,占营收的3.4%;唯品会市场费用合计23.8亿,占营收的3.7%;拼多多市场费用合计179亿,占营收的92.7%。拼多多与京东、唯品会模式不同,严格来讲不能这样直接比较。但无论任何生意,营销花掉收入的90%都应当警惕。

最近来自日本佛寺的“口号”意外走红——除了生死,都是擦伤。唯品会回归特卖、收缩金融服务、放弃自营物流,一系列行动所表现的态度是“除了生死,不放弃盈利”。

日久见人心,连续28个季度保持盈利说明唯品会的稳健,不一定给你惊喜,但一定不让你惊恐。

唯品会股价、业绩已与“妖”无缘。