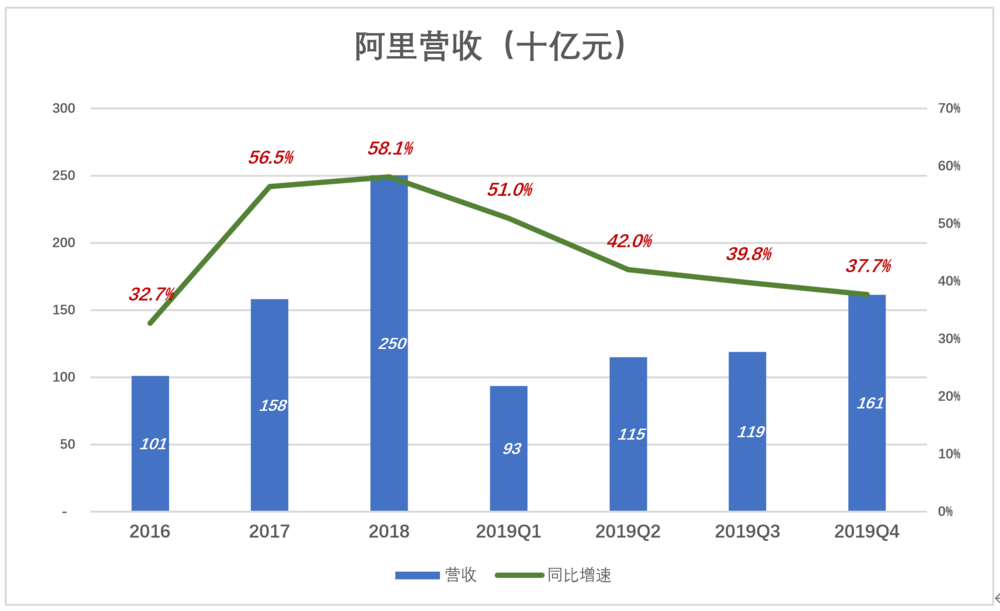

2020年2月13日,阿里(NYSE:BABA;HK:9988)发布截至2019年12月31日的季度业绩(2020财年第三季度)。报告显示,集团收入1614亿、同比增长37.7%,净利润501亿、同比增长61.9%。

“红利”只青睐有准备的人

2019全年,阿里营收4889亿,同比增加41.6%。其中,2019年Q4营收1614亿比2016年全年还多603亿。

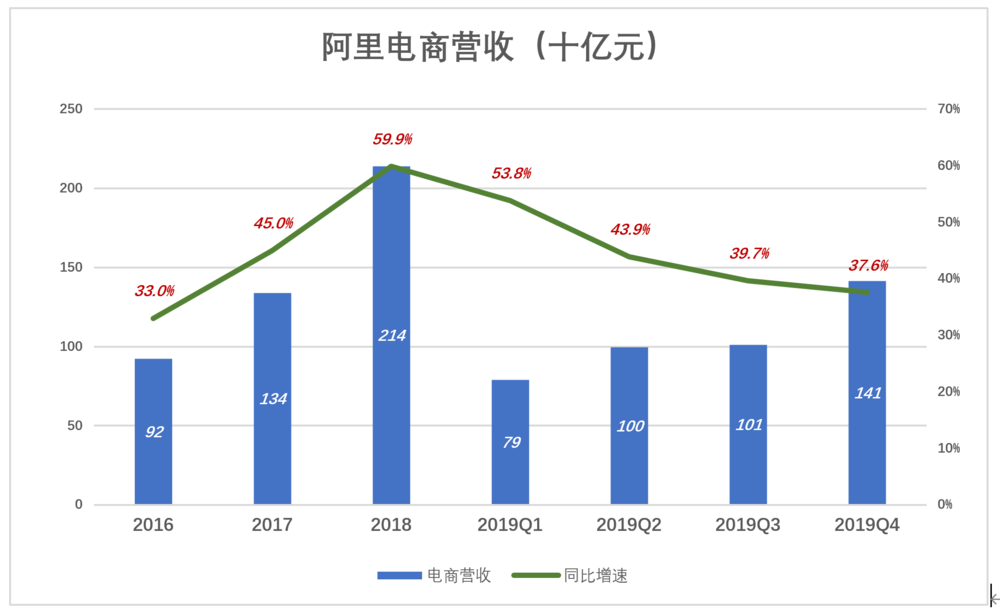

阿里营收增长的主要动力是核心电商。2019年Q4核心电商营收1415亿,同比增长37.6%,增长轨迹与“大盘”如出一辙。2019年自然年,核心电商总营收4211亿,同比增加42.4%。

推动核心电商收入增长的主要是用户数量。

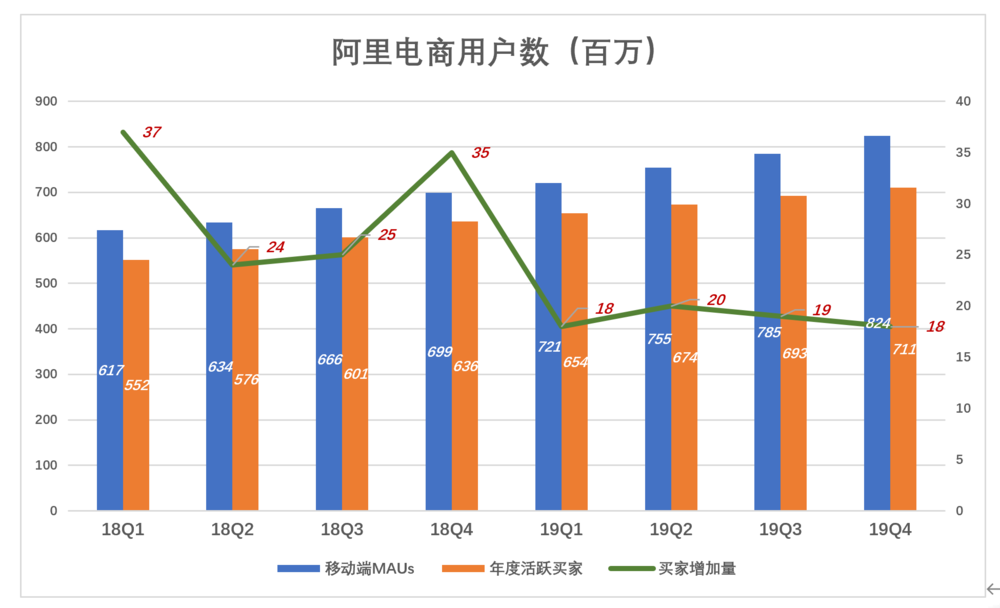

截至2019年末,年度活跃买家(过往12个月至少有一次购买行为)达7.11亿,较9月末增加1800万,较2018年末增加7500万(相当于2个唯品会)。财报还披露,新增活跃买家六成以上来自欠发达地区(近义词为“下沉市场”、“低线城市”、“五环外”)。

2019年Q4,移动端MAUs均值为8.24亿(当月至少打开一次APP),较上季度增加3900万、较2018年Q4增加1.25亿。

“年活”的定义远比“月活”宽泛,怎么“月活”反而更大?这样问说明“审题”不认真。“年活用户”是有购物行为的买家,“月活用户”只是打开APP。

每月8.2亿人进来看,过往12个月有7.1亿人买,说明纯为“解闷”逛天猫、淘宝的肯定超过1亿人,难怪马云说“阿里是娱乐公司”。

季报还披露了核心电商分支业务的一些数据:截至2019年末盒马门店总数达到197家;本地生活服务季度收入75.84亿;饿了么48%的新增用户来自支付宝APP……

面对14亿人口的单一市场,是中外商家共同的机遇,但机遇只青睐有准备的人。阿里为了今天已经准备了二十年。从解决支付到建立健全卖家、买家双向评价体系;从打击刷单驱逐假冒到引进品牌商家;从云计算到菜鸟网络。

从腾讯、网易到亚马逊中国,都因准备不充分而无缘中国电商这块大蛋糕。

中国手机用户超过10亿,七成已经成为阿里活跃用户(active customer),但10亿用户不是天花板。早在2017年笔者参加阿里投资者大会时,CEO张勇对在座的分析师说“阿里未来将服务全球20亿消费者”。

2019年9月,在20周年庆祝活动上,张勇宣布了2024财年(2023年4月1日-2024年3月31日)目标:服务10亿用户、交易总金额10万亿。

随后公布的“新六脉神剑”中,阿里宣布公司愿景是:成为一家活102年的好公司;到2036年,服务20亿消费者,创造1亿就业机会,帮助1000万家中小企业盈利。

20岁,在互联网公司中算祖父辈了,但“周虽旧邦、其命维新”,在阿里身上看不到老态。

非电商业务跟上“大盘”

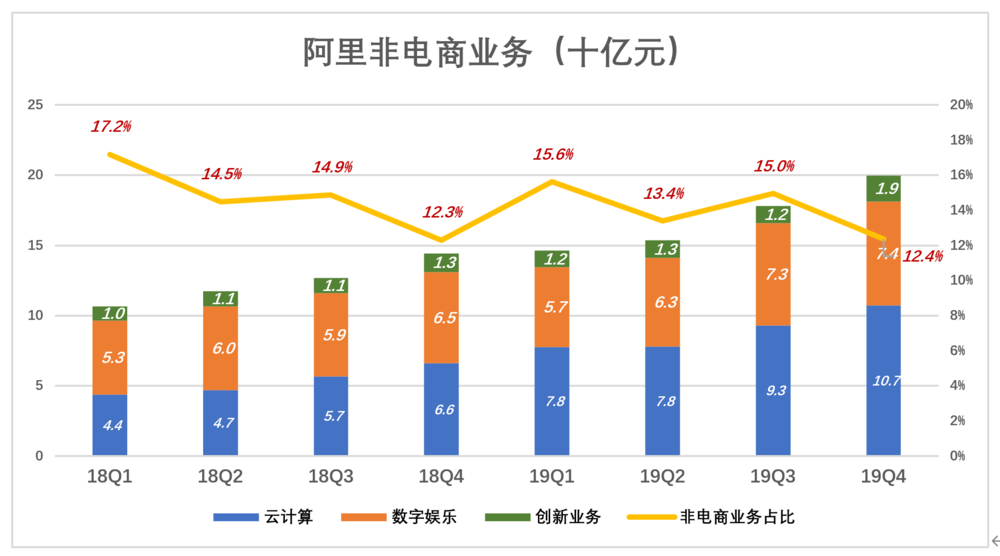

2019年Q4,阿里非电商业务营收合计199.8亿,同比增长38.4%,在总营收中的份额保持在12.4%,总体而言跟上了“大盘”。

电商业务呈现显著季节性波动,“波峰”出来在每年Q4,而非电商业务相对平稳、无季明显节性波动,所以占总营收的比例在Q4跌入“波谷”。

2018年Q4,云计算收入66亿,首次超过数字娱乐版块。

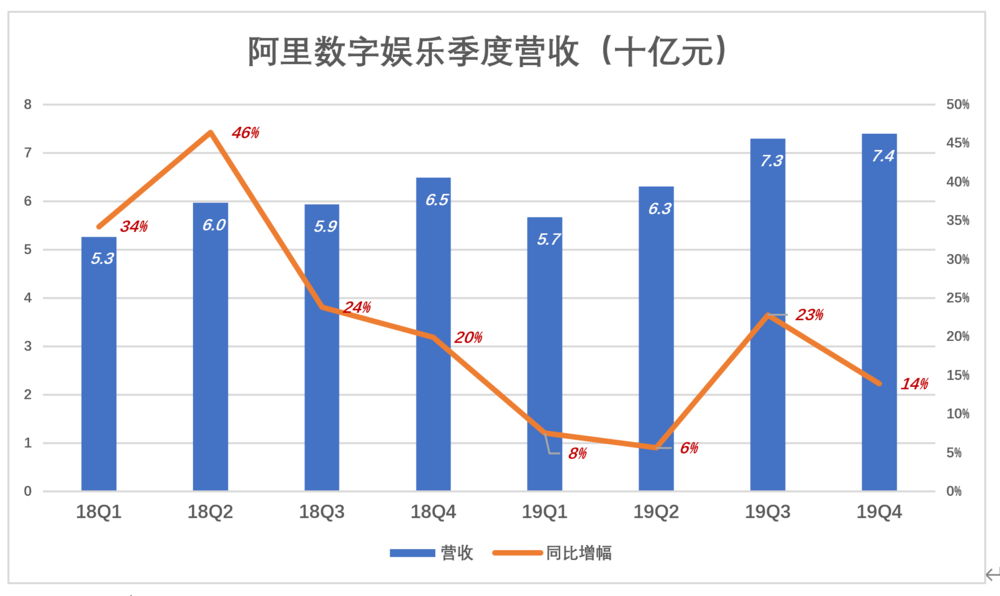

2019年Q4,云计算、数字娱乐、创新业务营收分别为107亿、74亿和19亿。同比增速分别为62%、14%和40%。这也是云计算季度收入首次超过100亿。

2019年自然年,云计算、数字娱乐、创新业务营收分别为356亿、267亿和56亿。

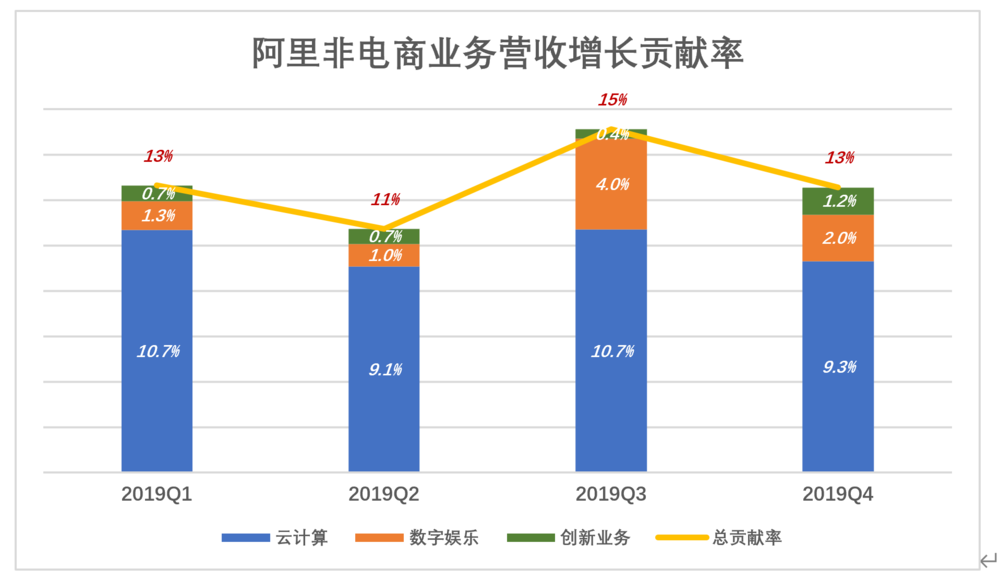

2017年,非电商业务中对营收增长贡献最大的是数字娱乐(19%),非电商业务总贡献率高达27%。

2018年数字娱乐“急转直下”,对营收增长的贡献率仅为5%,非电商业务总贡献率13%。

2019年各季度,云计算对营收增长的贡献率在10%左右,成为仅次于核心电商的增长引擎。

纵观阿里各大业务板块,电商增速等于大盘、云计算增速高于大盘,而数字娱乐跑输大盘。

2019年前三季,阿里数字娱乐总营收193亿,同比增加12.1%;爱奇艺前三季度总营收215亿、同比增加19.8%。但阿里数字娱乐涵盖的业务比爱奇艺多。

弓马殷实

1)息税前利润

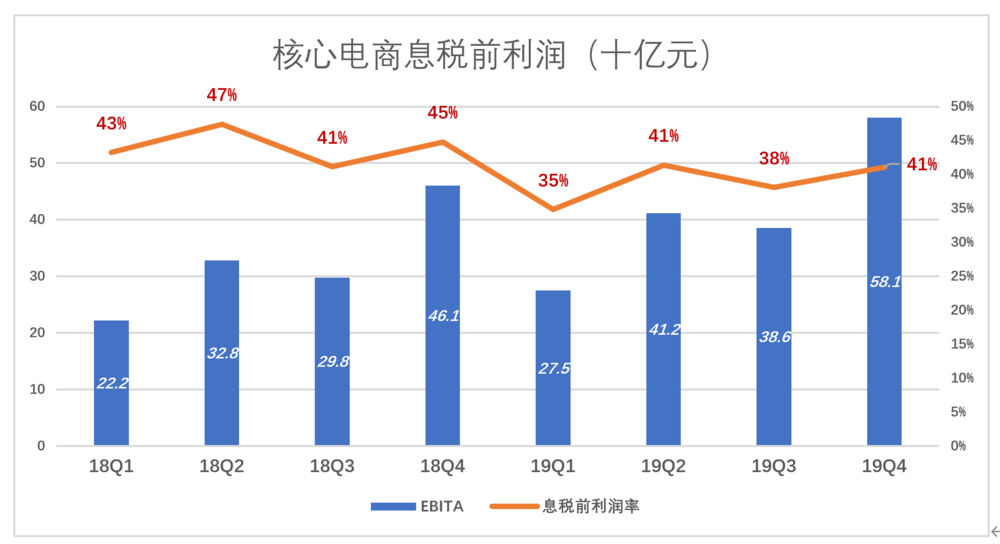

核心电商业务EBITA(息税前利润)呈明显的季节性波动,Q4为全年峰值。2019年Q4达到创纪录的581亿,平均每天6.3亿、利润率41%。

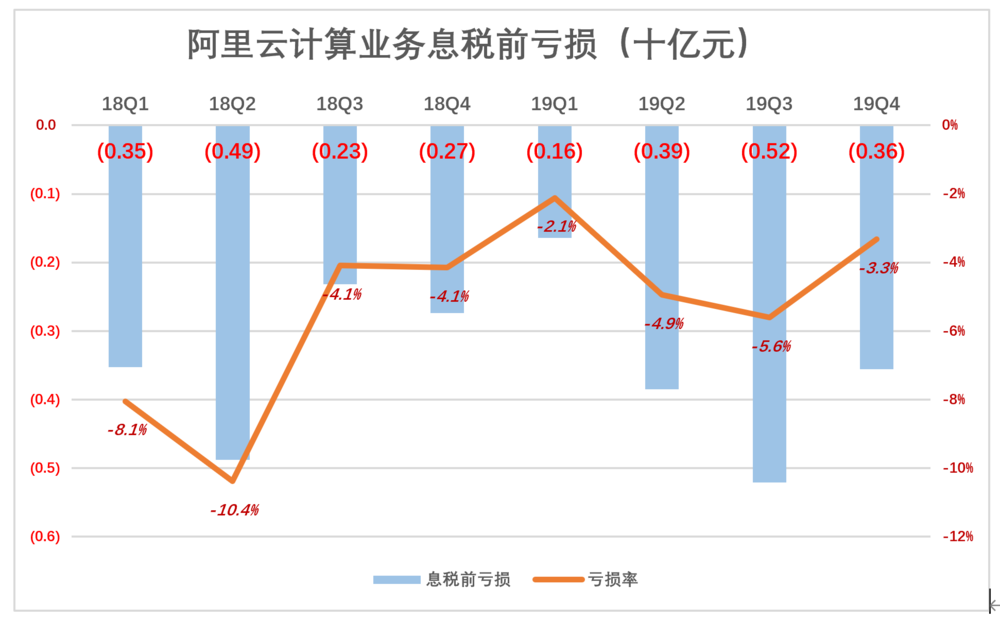

2019年Q1,云计算息税前亏损率为2.1%;Q2、Q3息税前亏损分别为3.9亿和5.2亿,亏损率轻微上升;Q4务息税前亏损3.6亿,亏损率3.3%。2019全年,云计算息税前总亏损14.2亿(2018全年息税前亏损13.5亿)。

最近六个季度,阿里云一直在增长速度与亏损额度之间保持他们想要的均衡。多亏一点,营收增速可以更高;牺牲速度,多赚几个百分点,随时扭亏为盈。

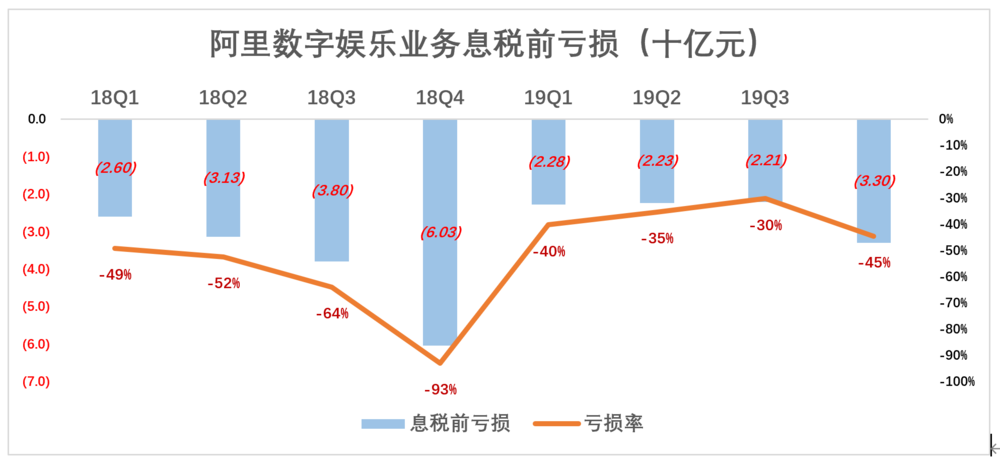

数字娱乐板块的亏损主要来自优酷土豆,目前与腾讯视频、爱奇艺的争斗仍在焦灼状态。2019年Q3,数字娱乐息税前亏损22.1亿,亏损率30%;Q4息税前亏损又扩大到33亿、亏损率45%。

三大视频网站打的是“烧钱持久战”,好比高手比拼内力,尽管吃力但谁都不敢松劲。

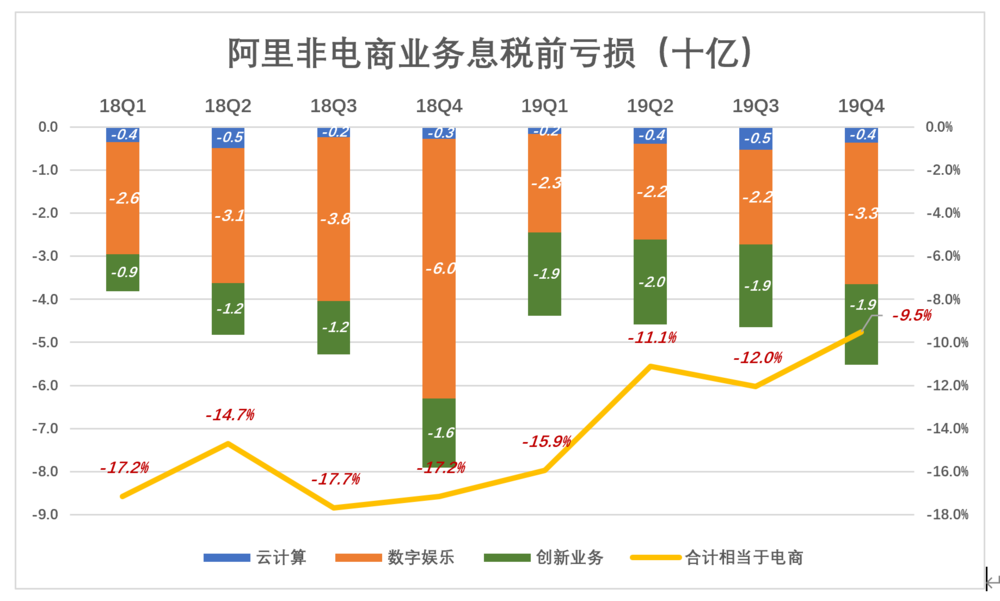

2019年Q4,核心电商息税前利润581亿,云计算、数字娱乐、创新业务息税前亏损合计55.2亿,相当于电商息税前利润的9.5%。而2018年Q4,这个比例是17.2%。

2019全年,云计算、数字娱乐、创新业务息税前亏损合计191亿,相当于电商息税前利润的11.6%。

阿里把电商赚到的钱,拿十分之一支持云计算、网络视频、高德地图、阿里电影、UCWeb等“不赚钱”却对生态建设必不可少的业务。

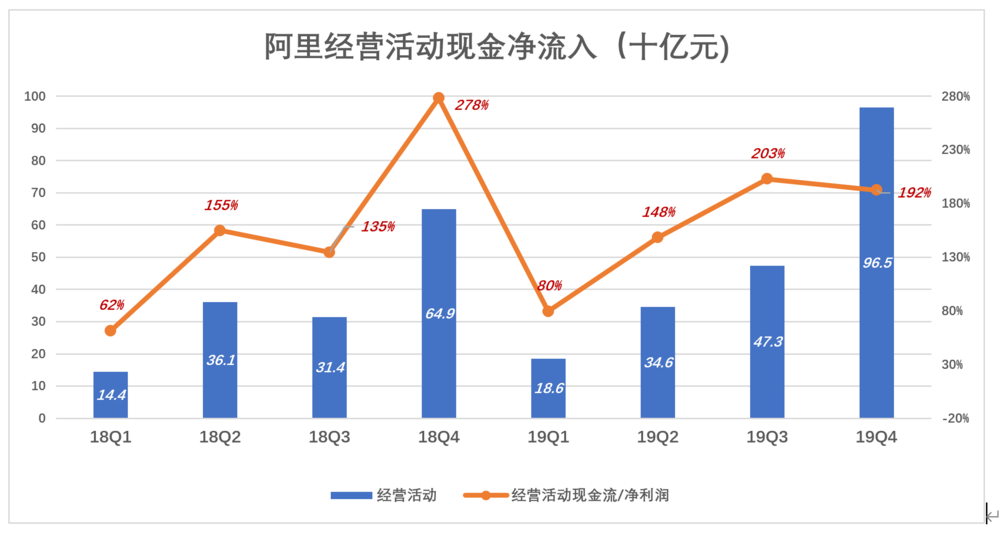

2019年Q4,阿里经营活动现金流净额达965亿,相当于净利润的192%。加之在香港融资129亿美元。截至2019年12月31日,阿里账面现金达到3715亿。

阿里已经步入鼎盛时期。但如果2036年能实现服务20亿人的目标,现在的位置只是“半山腰”。

当个人或企业在“半坡”上感到无助、凄凉,是因为“体力”耗尽,每前进一步都非常艰难,直至被迫停下脚步。阿里则不然,“良将如云、弓马殷实”,“半坡”是充满希望的位置。